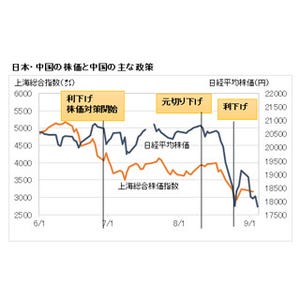

日銀が18日に発表した金融緩和補完策が失望を招いたこと、下げ止まらない原油価格が世界景気に新たな不安を生じていることから、21日の日経平均は、午前11時20分時点で18,665円まで大幅続落となっている。

18日は、日銀が緩和「補完策」を発表した12時45分から「追加緩和が出た」と解釈が広がって、日経平均は515円高の19,869円まで買われた。為替市場では1ドル123.53円へ円安が進んだ。ところが、追加緩和と言えない内容の乏しさから日経平均にはすぐ売りが集中し、大引けは366円安の18,986円となった。為替は1ドル121円台まで円高が進んだ。市場を一度喜ばせた後に、失望させた形となった。黒田日銀総裁は、「これは追加緩和ではない」と補完策であることを強調した。

(1)日銀が発表した金融緩和「補完策」の中身

- 最大の目玉は、ETF(上場投資信託)購入額の年3000億円増額

現在、日銀は日本株のETFを年3兆円購入しているが、今回、それに3000億円の追加をした。これまで日銀は、株価指数に連動するインデックスファンドを中心に購入していたが、今回追加する3000億円は、設備投資や賃上げに積極的な企業の株式を組み込んだETFとしている。民間企業が設備投資や賃上げに積極的になることで、インフレ期待が高まるという意思をこめたものと思われる。

たとえ年3000億円であれ、金融資産の買い取り額を増やすわけだから、厳密にいえば、追加の金融緩和と言えないこともない。発表直後は、「追加緩和が出た」との解釈から、円安株高が進んだ。ただし、緩和内容が小粒であったことから、その後、円高株安に反転した。

黒田日銀総裁は、緩和補完策であることを強調した。この日銀のクセ球の読みに混乱が生じて、市場は乱高下した。追加緩和が「あり」なら株高、「なし」なら株安と、単純に考える短期筋が、発表直後に株を買い上げ、その直後にあわてて売り急ぐ結果を生んだ。

- 緩和補完策のもうひとつの柱は日銀の買う国債の平均残存期間長期化

これまで日銀は平均残存期間7~10年の国債を買っていたが、それを7~12年に広げた。償還まで20年の超長期国債の買い取りを増やせるようにした。

これで、10年金利(新発10年もの国債利回り:現在0.265%)だけでなく、20年金利(現在0.977%)のさらなる低下を促すものと考えられる。

このほか、REITの買い取り額増加なども、発表されたが、いずれも追加緩和といえる内容とはなっていない。

(2)原油安が再び不安材料に

原油が下げ止まらない。原油だけでなく、銅・鉄鋼石・石炭など、資源価格が全面安となっている。資源安によって、世界景気が一段と悪化する不安を生じている。資源安は、資源を輸入する日本経済に本来プラスだが、短期的には、日本でもマイナス効果が先行する。海外に資源権益を多数保有する大手総合商社では、高値で購入した資源権益の減損が再び増える懸念がある。また、高値の原油在庫を保有する石油精製会社では、在庫評価損の拡大が、業績を悪化させる見込みだ。

大量のエネルギー消費国である米国でも、急激な原油安は、短期的にマイナス効果を及ぼす。シェールガス・オイル産業で破綻が再び増加する懸念がある 。

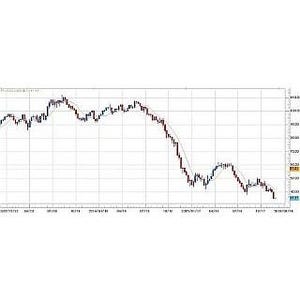

資源価格全体がいかに大きくさげているかは、CRB指数の動きを見ると、わかる。

エネルギー・貴金属・鉱物資源・農産物などの価格から構成されるCRB指数(ドル建)の動きに、過去15年の天然資源の需給関係がよく表れている。2002年から2008年まで、新興国の成長によって天然資源への需要が急増したが、供給に制限があったために、資源価格が急騰した。2008年には、リーマンショックが起こり、世界の需要が一時的に急減したために、価格が急落した。ただし、リーマンショックから世界が立ち直り、需要が元に戻ると、2009年から2011年まで、資源価格は再び大きく上昇した。ただし、2012年から2015年にかけて、資源価格はさらに急落した。現在、リーマンショック直後の安値を大きく下回り、2000年代初頭の水準まで落ちている。

中国など新興国の成長鈍化で、需要の伸びが鈍ったことが資源が下がった理由とよく言われるが、それだけで、ここまで大きく下がったわけではない。需要鈍化よりも大きな影響を及ぼしたのは、供給の増加だった。資源価格急騰は、資源開発の技術革新を招いた。世界中で、これまで取ることのできなかった資源が取れるようになった。原油で言えば、深海やシェール層からの原油やガス採掘が可能になった。今の資源価格急落の要因は、需要(鈍化)要因よりも、供給(増加)要因のほうが、より大きな影響を及ぼしている。

執筆者プロフィール : 窪田 真之

楽天証券経済研究所 チーフ・ストラテジスト。日本証券アナリスト協会検定会員。米国CFA協会認定アナリスト。著書『超入門! 株式投資力トレーニング』(日本経済新聞出版社)など。1984年、慶應義塾大学経済学部卒業。日本株ファンドマネージャー歴25年。運用するファンドは、ベンチマークである東証株価指数を大幅に上回る運用実績を残し、敏腕ファンドマネージャーとして多くのメディア出演をこなしてきた。2014年2月から現職。長年のファンドマネージャーとしての実績を活かした企業分析やマーケット動向について、「3分でわかる! 今日の投資戦略」を毎営業日配信中。