相続税に縁のなかった人も、これからは税金を払わないといけなくなるかも?

2015年1月からの相続税増税の最大のポイントは、基礎控除額(非課税枠)が6割に縮小されることです。このため、これまで相続税を払わなくてよかった人も2015年以降は納税の必要が出てくるかもしれません。

相続税は、亡くなった人(被相続人)の財産を相続した人にかかる税金ですが、亡くなった方が保有していたすべての財産に対してかかるわけではありません。

図1の通り、被相続人のすべての財産から、生命保険金の一部などの非課税財産を差し引き、借金などの債務を差し引き、さらに基礎控除額(非課税枠)を差し引いた残りがプラスになった場合、これを「課税遺産総額」といい、相続税はこれにかかります。

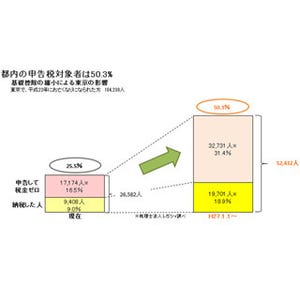

このように相続税は一定以上の財産に対してかかるため、税金を払う人はそう多くありません。財務省が公表している相続税の課税割合(年間課税件数÷年間死亡者数)をみても、2011年で4.1%。つまり1年間に亡くなる人100人に対して、4人の財産が課税対象になる程度にとどまっています。

相続税の納税額を少なくする節税対策は、被相続人が生前に、図1の課税遺産総額をできるだけ少なくすることです。少なくするには大きく2つの方法があり、ひとつは生前贈与などによって財産の絶対額を少なくすること、そしてもうひとつは、現金を不動産に換えるなどして財産の評価額を低くすることです。対策を講じた結果、課税遺産総額が0円になれば、遺族は相続税を払う必要がなくなります。

被相続人の遺産の総額から差し引くことができるもののなかでも大きなウェイトを占めている基礎控除額が、2015年1月から4割削減され6割になります。たとえば、亡くなった人に、配偶者と2人の子供がいる場合、つまり法定相続人が3人のケースでは、2014年までの基礎控除額は5,000万円+3人×1,000万円=8,000万円ですが、2015年からは3,000万円+3人×600万円=4,800万円と、大きく減額されます。

この大幅な減額のために、これまで相続税の節税対策をちゃんと行ってきた方は、再度プランの練り直しが必要になりそうです。また、これまでは「うちは、(あるいは、うちの親は)相続税を払わなければならないほど財産を持っていない」と思っていた人も、これからは相続税がかかるようになるかもしれません。特に影響が大きいのが、地価の高い都会のマイホームに住む人たちです。自宅の土地の評価額に預貯金を加えた額が、基礎控除額を超える方が、2015年以降は大幅に増えるのではないでしょうか。

だからといって、大急ぎで相続税の節税対策をする必要はありません。

2015年1月からの相続税増税は、2015年1月以降に亡くなる方の財産が対象です。いま50代、60代の方は、ふつう亡くなるまでの時間はたっぷりあるはずなので、じっくりと対策を検討すればよいでしょう。ただ、70代、80代の方の場合は、そろそろ対策を考え実行したほうがいいかもしれません。

また、「配偶者の税額軽減」があるので、1次相続ではあまり心配しなくてもよさそうです。

さらに、「小規模宅地等の評価減の特例」という相続税を軽減する仕組みも2015年から拡充されます。

配偶者の税額軽減によって、配偶者の相続税は大幅に軽減される!

一般的な夫婦は、夫が先に亡くなり、その後に妻が亡くなることが多いようです。このとき夫が亡くなることを「1次相続」、そのあとに妻が亡くなることを「2次相続」といいます。

1次相続の場合、配偶者の相続税には大きな軽減措置が設けられています。その背景には、財産の名義はどちらか一方のものであっても夫婦の財産はお互いが助け合って築いてきたものだと考えられること、また、配偶者には老後の生活保障が必要であること、さらに、夫婦は基本的に同世代なので、いずれ近いうちに残った方も亡くなり短期間のうちに同じ財産に2度相続税がかかることになることなどがあります。

税額軽減の内容は、

「配偶者が取得した財産が法定相続分、または、1億6千万円までのいずれか多い方までなら、配偶者には相続税がかからない」

というものです。

配偶者の法定相続分は、子供がいる場合、2分の1です。

たとえば、亡くなった夫の財産が1億6千万円以内の場合、妻がすべて相続すると相続税はかかりません。

また、夫の財産が5億円の場合、妻が法定相続分の2億5千万円までを相続しても妻には相続税がかかりません。

このように、1次相続では大きな軽減措置があるものの、子供だけが相続する2次相続には軽減措置はありません。

したがって、場合によっては、1次相続の税額と2次相続の税額をあらかじめシミュレーションし、トータルで税額が少なくなる相続のやり方を、1次相続のときから検討したほうがいいかもしれません。

自宅の土地の相続税評価が80%減額される「小規模宅地等の評価減の特例」もある!

「小規模宅地等の評価減の特例」は、相続等によって取得した居住用や事業用の宅地の一定の面積までの評価額が大幅に減額される仕組みです。

この制度の背景には、被相続人の財産が不動産に偏っているような場合に、相続税を払うために自宅や店舗などを売却して換金しなければならない事態を防ぐ意図があります。相続のために自宅や店舗など生活の基盤を失うことのないように配慮された仕組みです。

減額割合(2015年1月以降)

この仕組みが適用されると、相続した土地の評価額が大幅に減額でき、その結果、課税遺産総額が少なくなれば、相続税の額を減らすことができます。

特に地価の高い都会に住む人や事業をしている人にとってはありがたい制度です。

この制度では、自宅などの居住用の宅地の場合、330平方メートルまでの相続税評価額を▲80%も減額することができます。たとえば、自宅が建っている相続税評価額が5,000万円の土地を、1,000万円の評価額とみなすことができるのです。店舗などの事業用は400平方メートルまでの相続税評価額を▲80%減額することができます。賃貸アパートなどの貸付用は200平方メートルまでを▲50%減額することができます。

なお、この特例の適用を受けるには、相続税の申告期限まで居住や事業を継続することが条件になります。また、マイホームに住んでいる子供が相続する場合などは、「居住用」の仕組みの適用を受けることができません。

2015年1月からの相続税の増税と併せて、この「小規模宅地等の評価減の特例」も拡充されることになっています。そのうちのひとつが居住用宅地の上限面積の拡大です。2014年までは240平方メートルですが、2015年以降は330平方メートルになります。また、居住用と事業用との完全併用が可能(貸付事業用は除く)になります。2014年までは居住用と事業用を併用する場合の上限面積は合計400平方メートルですが、2015年以降は、それぞれの上限の合計730平方メートルに拡大されます。

2015年から増税される相続税ですが、相続税の節税対策は、被相続人が生きているうちに実行できればいいものです。自分の年齢や健康状態などを考え、税理士などとも相談して効果的な対策を講じたいものです。また、活用できそうな優遇策はできるだけうまく活用する方向で考えたいものです。

そして、財産は少なくても必ず必要なのが「争族対策」です。遺産の分割を巡って、遺族同士が争うことのないように、あらかじめ遺言などを準備しておいたほうがよいでしょう。

執筆者プロフィール : 中村宏(なかむら ひろし)

ファイナンシャルプランナー(CFP認定者)、一級ファイナンシャルプランニング技能士。(株)ベネッセコーポレーションを経て、2003年にFPとして独立し、FPオフィス ワーク・ワークスを設立。「お客様の『お金の心配』を自信と希望にかえる!」をモットーに、顧客の立場に立った個人相談やコンサルティングを多数行っているほか、セミナー講師、雑誌取材、執筆・寄稿などで生活のお金に関する情報や知識、ノウハウを発信。新著:『老後に破産する人、しない人』(KADOKAWA中経出版)

メルマガ「生活マネー ミニ講座」(平日・毎日)→http://www.mag2.com/m/0000113875.html

FPオフィス ワーク・ワークスのHP→http://www.e-workworks.com/index.html