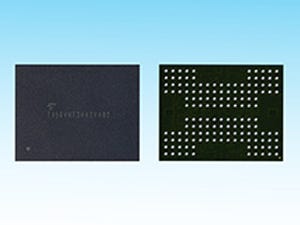

東芝は9月28日、Bain Capital Privare Equity(ベインキャピタル)を軸とする日米韓の企業コンソーシアムによる買収目的会社であるPangeaに対し、東芝メモリ(TMC)の全株式を譲渡する株式譲渡契約を締結したことを発表した。今後は、必要な手続きを経て、2018年3月末までの売却完了を目指すとしている。

譲渡価格は2兆円で、Pangeaは、株式譲渡の実行までに、東芝から3505億円、ベインキャピタル2120億円、HOYA270億円、SK Hynix3950億円、ならびにApple、Seagate、Kingston Technloy、Dell Technologies Capitalの4社から総額4155億円からなる直接または間接の資金調達を実施する予定だという(SK Hynixはベインキャピタルが組成する会社に融資を行う予定)。

また、米国企業の各社は、TMCの普通株式または議決権を取得する計画はないとするほか、SK HynixとTMCの間には、少なくとも10年の間、ファイヤーウォールが設置され、SK HynixからのTMCの機密情報へのアクセスは制限されるとするほか、SK Hynixには融資の一部を株式へ転換する権利が付与されるが、今後10年間にわたって、TMCまたはPangeaの15%超の議決権を保有することはできず、転換権の行使そのものにも各国の競争法当局の承認が必要になるとしている。

さらに、東芝とHOYAによる出資比率が過半を超す見通しで、今後も過半を維持する予定としているが、東芝が再出資により保有する予定のTMCの普通株式の一部に係る議決権行使については、産業革新機構および日本政策投資銀行に対し、指図権を付与することを予定だという。

なお、今回の譲渡契約の締結に関しては、Western Digitalの子会社となったSanDiskが国際仲裁裁判所に東芝とのジョイントベンチャーの株式などの売却差し止めを求めて仲裁申し立てを行っており、現在係争状態にあるが、東芝では、今回の譲渡契約は、ジョイントベンチャーへの出資持分についての差し止め請求が認められた場合であっても、今回の株式譲渡そのものが差し止められない限り、契約の条項に従って譲渡が履行されることを前提としていると説明している。