ポイント還元率が高いクレジットカードを比較!高還元率クレカはこれ

ポイント還元率が高いクレジットカードをお探しのあなた。還元率は年会費も含めて考える必要があるため、年会費無料の中からポイント還元率が高いクレジットカードを厳選して紹介します。

|

|

|

|

|

|

|

|

|

|

| ポイント還元率 | 基本 1.00~10.50% | 基本 0.5% 最大7%※ 対象店舗利用 |

基本 1.00~10.50% | 基本 0.5% 誕生月はポイント3倍 |

基本 0.5~5.5% | 基本 1.0~4.0% | 基本 0.5% 最大10%※ セブン-イレブン利用 |

基本 1.2~4.2% | 基本 1.0% |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 発行まで | 最短5分 | 最短30秒 | 最短5分 | 最短2営業日 | 最短翌営業日 | 最短5分 | 通常1~2週間 | 最短5分 | 1週間ほど |

| こんな人におすすめ |

|

|

|

|

|

|

|

|

|

| 公式 |

|

|

|

|

|

|

|

|

|

クレジットカードは現代生活に欠かすことのできない決済手段ですが、使い方次第でお得度にかなり差が出ます。

ポイント還元率が高いお得なクレジットカードを使うだけでもポイントが効率よく貯まっていきます。ポイント還元率はクレジットカード選びの有力な判断材料になるということです。

ポイント還元率が高いクレジットカード!クレジットカード還元率最強10選

お待たせしました。これから年会費無料のクレジットカードの中で、ポイント還元率が高いクレジットカードを厳選して紹介していきます。以下が年会費が無料でポイント還元率が高いクレジットカードラインナップです。

年に1度でも利用すれば年会費が無料となるクレジットカードも含めています。

- JCB カード W

- 三井住友カード(NL)

- ライフカード

- JCB カード W plus

- 三菱UFJカード

- セゾンパール・アメリカン・エキスプレス・カード

- dカード

- セブンカード・プラス

- ローソンPontaプラス

- リクルートカード

カードの特徴とおすすめのタイプもあわせてご紹介しますので、ご自身のライフスタイルを照らし合わせて、自分に合ったカードを選んでくださいね。

JCB カード Wはポイント還元率1.0%~10.5%の高還元クレジットカード

- 年会費無料

- 1.0%~10.5%のポイント高還元率

- 最短5分の即時発行

| 発行 | 最短 5分 |

海外旅行保険 | 最高2,000万 |

|---|

JCB カード Wは、年会費無料のハイスペックカードをお探しの方に一押しの1枚です。ステータスが高いJCBのプロパーカードが年会費無料で手に入れられます。

JCB カード Wの基本還元率は1%と高く、18歳〜39歳以下の方限定のクレジットカードですが、1度入会してしまえば、40歳以降も引き続き利用を継続頂けます。

こちらのカードは還元率がアップするパートナー店が多く、これらパートナー店を更なる高還元で利用できる大変お得なクレジットカードなのです。

- イトーヨーカドー:還元率2%

- デイリーヤマザキ:還元率2%

- 西友・リヴィン・サニー:還元率2%

- オーケー:還元率2%

- Amazon:還元率2.5%

- アピタ・ピアゴ・ユーストア:還元率2%

- マルエツ:還元率2%

- マルエツ プチ:還元率2%

- リンコス:還元率2%

- apollostation:還元率1.5%

- 出光SS、シェルSS:還元率1.5%

ポイント還元率が1.0%~10.5%(※1)と驚異の高還元を誇る人気の1枚です。

また、こちらのカードは「たびらば」優待で世界各国のショップやレストランを割引価格で楽しるなど、旅行をお得に楽しめるカードでもあります。

年会費が無料にも関わらず海外旅行保険や海外ショッピング保険が付帯するハイスペックカードですので、メインカードとしても大活躍してくれること間違いなしの1枚と言えるでしょう。

- 18歳〜39歳以下の方

- 年会費無料の高還元カードをお探しの方

- 年会費無料のハイスペックカードをお探しの方

- 旅行に出る機会が多い方

- 電子マネーQUICPayを利用したい方

- カード発行をお急ぎの方

最短5分の即時発行(モバ即)サービス有(※2) - Apple Payを利用する方

(Apple Payが利用できる店舗で高還元)

(※1)最大還元率はJCB PREMOに交換した場合

(※2)【モバ即の入会条件】

9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

三井住友カード(NL)は対象のコンビニや飲食店でポイント最大7%の高還元

- 年会費永年無料

- ポイント最大7%還元

- 最短30秒の即時発行

| 発行 | 最短 30秒 |

海外旅行保険 | 最大2,000万 |

|---|

先にご紹介したJCB カード Wは18歳〜39歳以下の方限定のカードですから、40歳以上の方やVisaブランドをご希望の方には三井住友カード(NL)がおすすめです。

こちらのカードは以下のコンビニや飲食店をApple PayもしくはGoogle Payのタッチ決済で利用すると、なんとポイント最大7%の高還元となるお得なクレジットカードです。(※1)

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

また、事前エントリーにて還元率がアップする「ココイコ!」サービスなど、高還元で利用できるサービスが満載のカードです。

- カッパ寿司:ポイント0.5%

- ビックりドンキー:ポイント+0.5%

- ジョーシン:ポイント0.5%

- ビックカメラ:ポイント0.5%

- 京王百貨店:ポイント+0.5%

- 紀伊國屋書店:ポイント+0.5%

- 東武百貨店:ポイント+1%

- タカシマヤ:ポイント+1%

- 小田億ファインズ:ポイント+1%

- 福屋:ポイント+1%

- ホームセンターダイシン:ポイント+1%

- 東京マリオットホテル:ポイント+1%

- 洋服の青山:ポイント+1.5%

- AOKI:ポイント+1.5%

- 美容室アッシュ:ポイント+0.5%

更に最短30秒の即時発行(※2)サービスも展開していますので、申し込みした当日にApple PayやGoogle Payですぐに利用頂けますから、今すぐに使いたいという方にもおすすめの1枚です。

三井住友カード(NL)はVisaブランドのクレジットカードを持ちたい方におすすめのメインカードと言えるでしょう。

- カード発行をお急ぎの方

- Visaブランドを希望してる方

- コンビニやファミレスをよく利用する方

- 年会費無料のハイスペックカードをお探しの方

- 一定のステータスカードを年会費無料で持ちたい方

- Apple PayやGoogle Payを利用する方

- セキュリティ上ナンバーレスカードを希望される方

PR:三井住友カード

(※1)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※1)Apple Watchでのお支払いも対象です。

(※1)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※1)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※1)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※1)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

(※2)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

JCB カード W plus Lは女性のメインカードに一押し

- 年会費無料

- 還元率1.0%~10.5%の高還元(※1)

- 女性向け特典も豊富

| 発行 | 最短5分(※2) | 海外旅行保険 | 最大2,000万 |

|---|

女性の方にはJCB カード W plus Lがおすすめです。こちらのカードも先にご紹介したJCB カード W同様、基本還元率が1%と高くパートナー店では更なる高還元で利用頂けるお得な1枚です。

基本スペックはJCB カード Wと同じですが、こちらのカードには女性ならではの特典がプラスされています。

JCB カード Wの時にもご紹介しましたが、JCB カード W plus Lは基本還元率が高いだけでなくこのようにパートナー店は更なるポイント高還元で利用頂けます。

JCBパートナー店ではショッピングセンターやメジャーなスーパーなどが高いポイント還元率で利用できますので、女性の方に嬉しいポイントとなるでしょう。

- 高島屋:ポイント3倍

- 西友・リヴィン・サニー:ポイント3倍

- アピタ・ピアゴ・ユーストア:ポイント3倍

- マルエツ・マルエツ プチ・リンコス:ポイント3倍

- 京王百貨店:ポイント3倍

- 東武百貨店:ポイント2倍

- 成城石井:ポイント2倍

- セブン-イレブン:ポイント3倍

- ローソン:ポイント3倍

- ミニストップ:ポイント3倍

- ヤオコー:ポイント3倍

- ウエルシア:ポイント3倍

- ハックドラッグ:ポイント3倍

- 金光薬品:ポイント3倍

また、JCB カード W plus LはMAMADAYS総選挙2020お金部門で最優秀賞の栄冠に輝いているカードで、高還元カードとしても大人気の1枚です。JCB カード W plus Lは女性のメインカードとして一押しの1枚と言えるでしょう。

- 18歳〜39歳以下の方

- 高還元カードを探している

- 優待豊富なカードを探している

- 旅行によく出かける

- 年会費無料のハイスペックカードを探している

- 節約を意識している(高還元対象のスーパーの数が多い)

- Apple Payを利用する方

(Apple Payが利用できる店舗で高還元)

(※1)最大還元率はJCB PREMOに交換した場合

(※2)【モバ即の入会条件】

9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

審査が不安な方にはライフカードがおすすめ!誕生月がポイント3倍とお得

な方におすすめ

- 年会費無料

- 誕生月はポイント3倍

- 審査の間口が広く優待豊富

| 発行 | 最短 2営業日 |

ポイント | 誕生月3倍 |

|---|

クレジットカードの審査が不安な方にはライフカードがおすすめです。

ライフカードは親会社が消費者金融のアイフルで、審査の間口が広いため、審査は不安だけれども高還元カードを持ちたいとお考えの方におすすめの1枚です。

また、お出かけの機会が多い方にもおすすめの1枚で、ライフカードは年会費が無料にも関わらず以下のような優待が利用頂けます。

- 海の博物館:10%OFF

- 東北サファリパーク10%OFF

- ホテルマウント富士:10%OFF

- ルークプラザホテル:平日30%OFF/休日前20%OFF

- おきなわワールド:10%OFF

- 呉阪急ホテル:10%OFF

- 那須テディベア・ミュージアム:10%OFF

ここでご紹介しているのは優待の一部で、ライフカードはまだまだ沢山の優待が利用できますよ。また、ライフカードは誕生月にポイント3倍(還元率1.5%)の高還元になるなどポイントプログラムも充実しています。

- お出かけする機会が多い方

- クレジットカード審査に不安をお持ちの方

- 年会費無料の高還元カードをお探しの方

三菱UFJカードはメインバンクが三菱UFJ銀行の方におすすめ

- 年会費実質無料

- 0.5~5.5%のポイント高還元率

- 最短翌営業日発行

| 発行 | 最短 翌営業日 |

海外旅行保険 | 最高2,000万 |

|---|

クレジットカードの引き落とし先銀行が三菱UFJ銀行の方には三菱UFJカードがおすすめです。

こちらのカードは引き落とし先の銀行口座を三菱UFJ銀行にすることで毎月10Pontaポイント貯まりますので、クレジットカード利用分のポイントと、引き落としによるPontaポイントの2重取りが可能となります。

三菱UFJカードはこれらの利用分がポイント還元率5.5%と非常に高く、これらの店舗をよく利用する方にもおすすめの1枚です。

- セブン‐イレブン

- ローソン

- コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)

- ピザハットオンライン

- 松屋

年会費は初年度無料、次年度以降も年に1度でも利用すれば無料ですから実質無料と言えるでしょう。

カード利用で貯まるグルーバルポイントは非常に使い勝手がよく、MUFGグローバルアプリで即これらのギフトカードに交換できる点も魅力的です。

- Amazonギフトカード

- QUOカードPay

- アップルギフトカード

- デジタルKFC CARD

- 吉野家デジタルギフト

- 図書カードネットギフト

引き落とし先口座を三菱UFJ銀行に設定することで毎月貯まるPontaポイントもケンタッキーなどの提携店で1ポイント1円でそのまま利用できます。三菱UFJカード利用で貯まるグルーバルポイントやPontaポイントや使い勝手が良い点も魅力の1つです。

ポイントモールサイト「POINT名人.com」を経由してネットショッピングをすると、最大で+12%のポイントが付与されます。POINT名人.comはメジャーな店舗が勢ぞろいしています。

- 楽天市場:+ポイント1倍

- Yahoo!ショッピング:+ポイント1倍

- じゃらんnet:+ポイント2倍

- ふるさと納税サイト「さとふる」:+ポイント2倍

- ベルーナ:+ポイント8倍

- AXES:+ポイント8倍

- adidas ONLINE SHOP:+ポイント9倍

- ユニクロ:+ポイント2倍

- ディノスオンラインショップ+ポイント1倍

- オルビス+ポイント1倍

- DHCオンラインショップ+ポイント4倍

ネットショッピングを利用する際は、「POINT名人.com」を経由して高いポイント倍率で利用しましょう。

三菱UFJカードは最短翌営業日発行とカード発行のスピードも早く、年会費も実質無料ながらも海外旅行保険が付帯するスペックの高さです。

信頼高いメインカードとして大活躍してくれること間違いなしの1枚と言えるでしょう。

- メインバンクが三菱UFJ銀行の方

- コンビニをよく利用する方

- 信頼高い高還元カードをお探しの方

dカードは年会費無料で基本還元率1.0%のポイント高還元

- 年会費無料

- 基本還元率1.0~4.0%

- dポイントクラブクーポンで日常生活もお得

| 審査 | 最短 5分 |

旅行保険 | 最高2,000万 29歳以下限定 |

|---|

ドコモユーザーの方やポイントの使い勝手の良さを重視する方にはdカードがおすすめです。dカードは基本還元率が1.0%と高く利用先問わずポイント高還元で利用頂ける点が魅力のカードとなっています。

dカード利用でたまるdポイントは汎用性が高い共通ポイントで、dポイント提携店で1ポイント1円でそのまま利用できますから、使い勝手は抜群です。

こちらのカードはdポイント特約店で利用すると更にポイントが上乗せされますので、ポイント還元率は1.0~4.0%と高水準です。

また、ドコモケータイ補償がついてますのでドコモユーザーの方にはメリットが多い1枚と言えるでしょう。

- ドコモユーザーの方

- ポイントの使い勝手を重視する方

- 年会費無料の高還元カードをお探しの方

リクルートカードは基本還元率1.2%の高還元カード

- 年会費無料

- 還元率1.2~4.2%

- じゃらんnetやポンパレモールがお得

| 年会費 | 無料 | 旅行保険 | 最高2,000万 |

|---|

年会費無料でショッピング保険付帯のポイント高還元クレジットカードをお探しの方にはリクルートカードがおすすめです。

こちらのカードは年会費無料ながらにショッピング保険が付帯する希少1枚で、基本還元率も1.2%と高く利用先問わずお得に利用頂けます。

また、じゃらんnetで3.2%還元、ポンパレモールで4.2%還元とリクルート関連サービスでの利用がポイント高還元ですので、これらのサービスをよく利用する方にもおすすめです。

- 年会費無料のクレジットカードをお探しの方

- 基本還元率が高いカードをお探しの方

- ショッピング保険付帯のカードをお探しの方

- リクルート関連サービスをよく利用する方

セブンカード・プラスはセブン&アイグループ店舗を利用する方に一押し

- 年会費無料

- セブン&アイグループポイント2~20倍

- nanacoが無料で手に入る

| 年会費 | 無料 | 付帯保険 | ショッピング保険 |

|---|

セブンカード・プラスはセブン&アイグループ店舗をよく利用する方におすすめの1枚です。セブン-イレブンでの利用はポイント最大20倍※となり、その他セブン&アイグループ店舗での利用は常にポイントが2倍となるお得なクレジットカードで、年会費も無料ですから手軽に作れます。

毎月8の付く日はハッピーデーで、イトーヨーカードーで食料品や衣料品、住まいの品がほとんど全品5%引きで購入できます。

何よりこちらのカード最大の魅力は、電子マネーnanacoへのチャージでポイントが貯まる点です。

- nanacoへのチャージ:ポイント0.5%

- nanaco利用:ポイント0.5%

セブンカード・プラスは電子マネーnanacoのクレジットチャージ機能に新規登録できる唯一のクレジットカードで、nanacoを利用する方にはおすすめの1枚と言えるでしょう。(※Apple Payのnanacoに登録可能なカードであれば、セブンカード・プラス以外のカードでもクレジットチャージは可能ですが、チャージによるnanacoポイント還元が受けられません。)

セブンカード・プラスは電子マネーnanacoが標準搭載されてますので、nanacoを無料で手に入れたい方にもおすすめです。対象商品を購入するとnanacoボーナスポイントが貰えるなどポイントを貯めやすいサービスが多数展開されてる点も魅力的です。

カード利用で貯まるポイントもnanacoポイントで、電子マネーnanacoに1ポイント1円として利用できますから、セブン&アイグループ店舗でお買い物をする方には非常に使い勝手がよいカードです。

- 無料でnanacoを手に入れたい方

- 電子マネーnanacoを利用する方

- セブン&アイグループ店舗をよく利用する方

※ 最大10%還元はセブン-イレブンでのクレジット決済のみ適用になります。

※ 事前にセブンカード・プラスを「7iD」にご登録いただく必要があります。

※ nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元となります。

※ 一部、お支払い方法・商品・サービスの対象外があります。

ローソンPontaプラスはPontaポイントを貯めたい方におすすめ

- 年会費無料

- 基本還元率1.0%の高還元

- Pontaポイント提携店でポイント2重取り

| 年会費 | 無料 | 付帯保険 | ショッピング保険 |

|---|

ローソンPontaプラスは提携店で1ポイント1円でそのまま使える使い勝手が良い共通ポイントであるPontaポイントを効率よく貯めたい方や、ローソンをよく利用する方におすすめです。

こちらのカードは年会費が無料ですから手軽に作ることができますし、何よりも基本還元率が1.0%と高い点が魅力的です。

基本還元率が高いため、いつどこで利用しても高い還元率が適用されます。しかもカード利用で貯まるポイントは使い勝手が良い共通ポイントであるPontaポイント。他に所有しているPontaポイントがあれば、合算もできます。

事前エントリーが必要ですが、毎月20日と30日にローソンでクレジットカードを使うと最大で6%のポイントが還元されます。さらに、ローソンのスイーツは常に10%のポイントを還元。他にも、ローソンの商品のお試し引換券など、ローソンの利用頻度が高い方にとって、お得なサービスが充実しています。

貯まったポイントをローソンに設置してある端末「Loppi」を経由することで、お得にポイントを活用できます。

LoppiでPontaポイントを交換すると、お試し引換券が発行されます。交換する商品によって多少の差はありますが、1ポイントあたり1.5円から3円相当の計算で商品に交換できます。直接Pontaポイントを支払いに充当すると、1円の換算となるため、Loppiを経由した方がお得です。

ローソンPontaプラスにはクレジットカード機能だけでなくPontaポイントカード機能が備わっている為、Pontaポイント提携店では提示&利用でポイントの2重取りが可能となります。

- カード提示:0.5~1.0%

- 決済ポイント;1.0%

- 合計還元率:1.5~2.0%

ローソンやGEOやケンタッキー・フライド・チキンなどPonta加盟店はたくさんありますので、それらのお店でクレジットカード決済するだけでよりお得にポイントを貯められるでしょう。

- Pontaポイントを貯めている方

- 使い勝手が良いポイントを貯めたい方

- 年会費無料の高還元カードをお探しの方

- ローソンをよく利用する方

セゾンパール・アメリカン・エキスプレス・カードはQUICPayで2%の高還元

- 年会費実質無料

- QUICPay利用分が2%の高還元 ※

- 優待豊富で日常生活もお得

| 年会費 | 実質 無料 |

発行 | 最短5分 |

|---|

※ 永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※ 1ポイント最大5円相当のアイテムと交換の場合となります。

※ 交換商品によっては、1ポイントの価値は5円未満になります。

コストをかけずにアメックスブランドを持ちたい方や電子マネーQUICPayを利用する方に一押しの1枚がセゾンパール・アメリカン・エキスプレス・カードです。

こちらのカード最大の魅力は、電子マネーQUICPay利用分がなんとポイント還元2%の高い還元率で利用できる点で、Apple Payで利用すればとてもお得です。

また、セゾンカードとアメックス両方の優待が利用できる点も大きなメリットで、セゾンカードはこのように日常生活をお得に楽しめる豊富な優待が魅力の1つでもあります。

- ジャンボカラオケ広場:ルーム代20%OFF

- カラオケ館:ルーム代最大30%OFF

- ホテルユニバーサル ポート:限定グッズプレゼント

- ポケットカルチャー:5%OFF

- 千年の宴:飲食代10%OFF

- 白木屋:飲食代10%OFF

- 笑笑::飲食代10%OFF

- キタノイチバ:飲食代10%OFF

- PIZZA-LA:最大5%OFF

アメックスブランドの優待としては、アメリカン・エキスプレス・コネクトで定期的に開催されているお得なキャッシュバックキャンペーンや会員限定特典が利用頂けます。

ネットショッピングを利用する際はセゾンポイントモールを経由してネットショッピングをすると、最大で30倍の永久不滅ポイントを獲得できます。ここでメジャーな店舗のポイント倍率を確認しておきましょう。

- 楽天市場:ポイント倍率1~2倍

- Yahoo!ショッピング:ポイント倍率1~2倍

- Amazon:ポイント倍率1~9倍

- ユニクロ:ポイント倍率1~2倍

- Oisix:ポイント倍率2~3倍

- 一休.com:ポイント倍率1~2倍

- Renta!:ポイント倍率9~10倍

- じゃらんnet:ポイント倍率2~3倍

楽天やAmazonといった人気のショッピングサイトを含め、500以上のショッピングサイト、30万以上のショップがあります。

セゾンポイントモールを経由することで、永久不滅ポイントだけでなくそれぞれのショッピングサイトのポイントも加算されてお得です。

また、海外での利用は常にポイントが2倍になります。仕事やプライベートで海外に出かける機会が多い方は、クレジットカードを利用することでお得にポイントを貯められます

こちらのカードは年に1度でもカードを利用すれば年会費が無料になりますので、実質年会費は無料となります。コストをかけずに豊富な優待を楽しみたい方にもおすすめの1枚と言えるでしょう。

- コストをかけずにアメックスブランドを持ちたい方

- お出かけする機会が多い方

- カード発行をお急ぎの方

- QUICPayを利用する方

- Apple Payを利用する方

エキスプレス・カードを見てみる

クレジットカードのポイント還元率とは!?還元率に関する基礎知識

ポイント還元率とは、クレジットカードを利用した金額に対してポイントが獲得できる割合のことです。

100円利用して1円分のポイントを獲得できれば、還元率は1%となります。

- 100円利用につき1円分のポイント:還元率1%

- 200円利用につき1円分のポイント:還元率0.5%

例えばJCBカードの場合、1,000円利用につき1ポイント付与されますが、1ポイントに5円分の価値があれば還元率は0.5%となります。1ポイントいくらの価値があるのかを算出し、利用金額で割った率がポイント還元率となるのです。

還元率はクレジットカードのお得度の指標となる

どのクレジットカードも、それぞれ独自のポイントプログラムを持っています。つまりカードごとにポイントの種類・ポイントの貯まり方・1ポイントの価値がバラバラで、一見しただけではどのカードがお得なのか判別がつきません。

しかし還元率を調べれば、すぐにお得度が判明します。還元率%の高いクレジットカードの方がよりお得で、より多くのポイントを貯めることができるのです。

還元率% = ポイント付与率×1ポイントの価値

還元率の算出方法は簡単で、以下の計算式で求めることができます。

例えば100円で1ポイント貯まるクレジットカードの場合、「獲得ポイント数」は1ポイント、「カード利用代金」は100円です。最後の「1ポイントの価値」とは、そのポイントを現金化した際の金額を表しています。

Vポイントや楽天ポイントは1ポイント=1円で、Oki Dokiポイントや永久不滅ポイントは1ポイント=5円です。

ポイント交換先で還元率は変わる

1ポイントの価値は、ポイントの交換先でも変わります。例えばJCBカードの場合、以下のようにポイント交換先で還元率が0.3~0.5%に変わります。

- JCBプレモカード(ギフトカード)に交換:還元率0.5%

- nanacoに交換:還元率0.5%(キャンペーン中は還元率0.6%)

- Tポイントに交換:0.5%

- 支払いへ充当:還元率0.3%

- 楽天ポイントに交換:0.4%

ポイントを交換する際は還元率が高いものへの交換がお得ですが、いくら還元率が高くても必要のない物に交換しては意味がありません。自分にとって実用性のあるものに交換しましょう。

特定店舗で高還元になるクレジットカードも多数存在

クレジットカードは基本還元率が標準でも、特定店舗でポイントが3~5倍などとポイント高還元率になるクレジットカードも多数存在しています。

主に流通系クレジットカードが特定店舗で還元率が高くなる傾向がありますので、自分がよく利用するお店で還元率が高いクレジットカードを選ぶのもいいですね。

年会費とポイント還元率の損益分岐点にも注目

クレジットカードのポイント還元率は、年会費もあわせて考える必要があると言えるでしょう。例えば、年会費2,000円(税込)で還元率1%のクレジットカードの場合、2,000円÷1%で、年間20万円利用すれば年会費の元がとれます。

この金額を超えた分がプラスとなるのです。ですが、クレジットカードは種類によって付帯保険や優待特典など様々なサービスが利用できますので、還元率だけに拘る必要はありません。

よく利用するお店を優待価格で利用できたり、必要なサービスが利用できるなら、結果としてお得ですよね。

例としてポイント還元率0.5%のクレジットカードで年間10万円利用した場合の損益と、ポイント還元率1.0%のクレジットカードで年間に10万円利用した場合の損益を比較してみましょう。

ポイント還元率0.5%のクレジットカードは年会費は無料、ポイント還元率1.0%のクレジットカードの年会費は1,300円で比較していきます。

| 年会費 | 還元率 | ポイント | 費用 | 損益 |

|---|---|---|---|---|

| 無料 | 0.5% | 500 | 0円 | +500円 |

| 1,300円 | 1.0% | 1,000 | 1,300円 | ▲300円 |

このように、年会費がかかるクレジットカードの場合、ある程度の金額まで利用しないと年会費の元を取ることができません。

ただしクレジットカードによっては特定店舗での利用で還元率がアップしたり、年間〇円以上利用すると還元率がアップするなどのサービスが展開されていますので、利用先やポイントプログラムによっては一概にはいえません。

また、クレジットカードはポイントだけでなく、優待サービスも付帯しますので、付帯サービスに利用価値があるならば、年会費を払った方がお得になるケースも多々ありますし、年会費を払う価値もあると言えるでしょう。

クレジットカードポイントが2倍以上になるお得な使い方

今お使いのクレジットカードの還元率が低くても、心配は無用ですよ。なぜならどのクレジットカードにも、還元率が通常の2倍以上になる使い方があるからです。

これからその方法を解説しますので、ぜひあなたも高還元を目指しましょう。

固定費や税金などクレジット決済を増やすことが大事

少しでも多くのポイントを貯めたいのなら、とにかくクレジットカードの決済額を増やすことが大切です。

公共料金の固定払いや税金は額面が多いですから、クレジットカード払いに切り替えれば、獲得できるポイント数は飛躍的にアップします。

例えば月5万円の公共料金を、還元率1%のクレジットカードで支払えば、年間で60万円、つまり6,000円分のポイント還元を得ることができます。

ぜひ今一度、ご家庭の支払い方法を見直してみてください。

- 電気料金

- ガス料金

- 水道料金

- 電話料金

- NHK受信料

- 国民年金

- 国民健康保険

- 固定資産税

- 自動車税

- 生命保険料

一旦手続きさえ完了してしまえば、あとは何もしなくても毎月自動的にポイントが貯まる仕組みが出来上がりますので、固定費をクレジットカード払いするだけでもかなりのポイントが貯まっていきます。

オンラインモール経由でもポイント還元率が上がる

還元率が標準のクレジットカードでも、カード会社各社が運営するポイントモールを経由することで、還元率を大幅にアップさせる事も可能です。

利用するショップによって還元率が異なりますが、ポイントモール経由は通常の2倍~30倍のポイントが獲得できて大変お得ですよ。

ここで各社が運営するオンラインモールをご紹介しておきますので、ネットショッピングする際は是非ポイントモールを経由してお得にポイントを獲得してくださいね。

- JCBカード会員:OkiDokiランド

- 三井住友カード会員:ポイントUPモール

- ライフカード会員:L-Mall

- MUFGカード会員:POINT名人.com

- エポスカード会員:たまるマーケット

- セゾンカード会員:セゾンポイントモール

ネットでお買いものする際には、各カード会社が運営するポイントモールを経由することをおすすめします。以下はJCBカードが運営するポイントモール「Oki Dokiランド」のポイントアップの例です。

- 楽天市場:ポイント2倍(還元率1%)

- Amazon Fashion:ポイント9倍(還元率4.5%)

- Yahoo!ショッピング:ポイント2倍(還元率1%)

- Booking.com:ポイント8倍(還元率4%)

- ふるさとプレミアム:ポイント8倍(還元率4%)

- au PAYふるさと納税:ポイント6倍(還元率3%)

ポイントモールには、ゲームをしたりアンケートに答えたり、特定のショップに訪問するだけでもポイントが貰えるサービスが存在します。

お買い物をしなくてもポイントを貯める事ができますので、是非お持ちのカード会社が運営するポイントモールをのぞいてみてくださいね。

nanacoとWAONで税金を払えばポイントが貯まる

上記の公共料金や税金は、コンビニでも支払うことができます。コンビニの収納代行サービスはポイント付与の対象外ですが、クレジットカードで電子マネーにチャージすることによって、ポイントを獲得できるのです。

これが可能となるコンビニ・電子マネー・クレジットカードの組み合わせは、以下の通りです。

使用するクレジットカードを間違えると、チャージができなかったり、チャージできてもポイントが貯まりませんので気をつけてくださいね。

| コンビニ | 電子マネー | クレジットカード |

|---|---|---|

| セブン-イレブン | nanaco | セブンカード・プラス |

| ミニストップ | WAON | イオンカードセレクト |

電子マネーにチャージすればポイントを2重取りできる

クレジットカードでチャージした電子マネーでお買いものすれば、コンビニなど提携店ではポイントを2重取りすることが可能です。還元率は合計で1.5%以上となり、さらに店舗によっては割引まで適用されて大変おトクです!

| 電子マネー | クレジットカード | 提携店:合計還元率 |

|---|---|---|

| nanaco | セブンカード・プラス | ・セブン-イレブン:1.5% ・イトーヨーカドー:1.5% +8のつく日は対象商品5%オフ |

| WAON | イオンカードセレクト | ・イオン:1.5% ・ミニストップ:1.5% +対象商品にボーナスポイント |

| 楽天Edy | 楽天カード | ・セブンイレブン:1.5% ・ビックカメラ:1.5% |

| モバイルSuica | 「ビュー・スイカ」カード | ・定期券購入:5% ・駅ビル:2% |

クレジットカードポイントのお得な使い方!ポイント交換の極意

クレジットカードのポイントは貯めるだけではなく、使ってこそ意味があります。果たしてどんな使い方がお得になるのか、これからポイント交換の極意をご紹介したいと思います。

ポイントは有効期限を過ぎると消滅する

先ず最初に基礎知識として、ポイントの有効期限についてご説明しましょう。意外と見逃しがちですが、殆どのポイントには期限があり、それを過ぎるとポイントが消滅(失効)してしまいます。

| クレジットカード | ポイント | 有効期限 |

|---|---|---|

| JCBカードW | Oki Dokiポイント | 獲得月より24ヵ月 |

| 三井住友カード(NL) | Vポイント | 獲得月より24ヵ月 |

| セゾンカード | 永久不滅ポイント | なし |

| リクルートカード | リクルートポイント | 獲得月より12ヵ月、 加算時に自動延長 |

セゾンカードの永久不滅ポイントは、有効期限のない唯一のポイントです。リクルートカードのリクルートポイントも自動延長しますから、年に一度でもカードを使えば失効の心配はありません。

ポイントはなるべく早く交換した方がいい

でも例え失効の恐れがなくても、ポイントはさっさと使ってしまう方がいいですよ。現金同様に使えるものを大量に保有することは、セキュリティ上も決して好ましくはないからです。

どのカード会社も、ポイントの交換先に多彩なアイテムを用意してくれていますので、定期的にポイント交換して残高をゼロにするよう心がけてください。

- 景品

- キャッシュバック

- ギフトカード

- 共通ポイント

- マイル

ポイント交換によって還元率がダウンする!?

ポイント交換の際には、交換先のアイテムをよく吟味してくださいね。というのも、アイテムによってはポイントの価値がダウンする恐れがあるからです。

下はセゾンカードの永久不滅ポイントの、主な交換先・交換レート・交換単位を一覧表にまとめたものです。

ポイントの価値を下げないためには交換レートを、そして交換しやすさについては交換単位にご注目ください。

| 交換先 | レート | 交換単位 |

|---|---|---|

| Amazonギフトカード | 100ポイント=400円分 (1P=4.0円) 1,000pt :4,500円分 (1P=4.5円) 5,000pt :25,000円分 (1P=5.0円) ※一度に交換するポイント数に応じてレートが「4.0円~5.0円」にて可変となります。 |

※2口以上 |

| Uberギフトコード | 200ポイント=1,000円分 | 200ポイント |

| dポイント | 100ポイント=450ポイント | 2口以上 |

| nanacoポイント | 200ポイント=920ポイント | 200ポイント |

| JALマイル | 200ポイント=500マイル | 200ポイント |

| ANAマイル | 200ポイント=600マイル | 200ポイント |

永久不滅ポイントはギフトカードやdポイントとの交換がおすすめ

では永久不滅ポイントは、一体何と交換するのがお得なのでしょうか?永久不滅ポイントの1ポイントの価値は5円相当ですから、交換レートの比率が「ポイント:アイテム=1:5」になることが大切です。

上の表を見ると、ギフトカードやdポイントは1:5のレートで交換できますから問題ありません。

しかしnanacoポイントのレートは1:4.6とやや低く、nanacoポイントと交換すれば1ポイントの価値が下がってしまうことが分かります。

Vポイントはアプリチャージやキャッシュバックがおすすめ

次に三井住友カードのVポイントの交換先を見てみましょう。Vポイントの1ポイントの価値は1円相当ですから、1:1のレートで交換できればOKです。

Vポイントはとても使い勝手がよく、1ポイントからVポイントアプリにチャージして、スマホ決済やネットショップに利用できます。しかもレートは1:1で、価値のダウンもありません。

キャッシュバックのレートも1:1で、こちらも1ポイントから利用可能です。

ただしギフトカードに交換する場合は、1ポイントの価値がややダウンすることによりポイント還元率が少し下がります。

| 交換先 | レート | 交換単位 |

|---|---|---|

| Vポイントアプリ | 1ポイント=1円分 | 1ポイント |

| キャッシュバック | 1ポイント=1円分 | 1ポイント |

| Amazonギフトカード | 500ポイント=400円分 | 500ポイント |

| VJAギフトカード | 5,500ポイント=5,000円分 | 200ポイント |

| ANAマイル | 500ポイント=250マイル | 500ポイント |

マイル移行レートは1ポイント:0.5マイルが標準

クレジットカードのポイント交換先のアイテムの中でも、マイルはちょっと特殊ですので、ここにまとめて解説しておきましょう。

マイルには特典航空券との交換という最終目標があるため、他のアイテムとはレートの基準が少々異なるのです。

マイルの移行レートは、「1ポイント:0.5マイル」で標準的、「1ポイント:1マイル」ならば高い方です。

ちなみに永久不滅ポイントとVポイントについては、どちらのマイル移行レートも1ポイント:0.5マイルと、いずれも標準レベルです。

ポイントの貯め方や使い方次第でクレジットカードはもっとお得に

ポイントの貯め方や使い方を工夫することで、クレジットカードは何倍以上もお得になるということが分かっていただけたと思います。

還元率の説明はちょっとややこしかったと思いますが、お持ちのクレジットカードでどれだけのポイントが貯まるのか、ご自分でも一度計算してみることをおすすめします。

クレジットカードの利用に慣れたら、複数カードの使い分けにもチャレンジして、ぜひ最高レベルの還元率を目指しましょう。

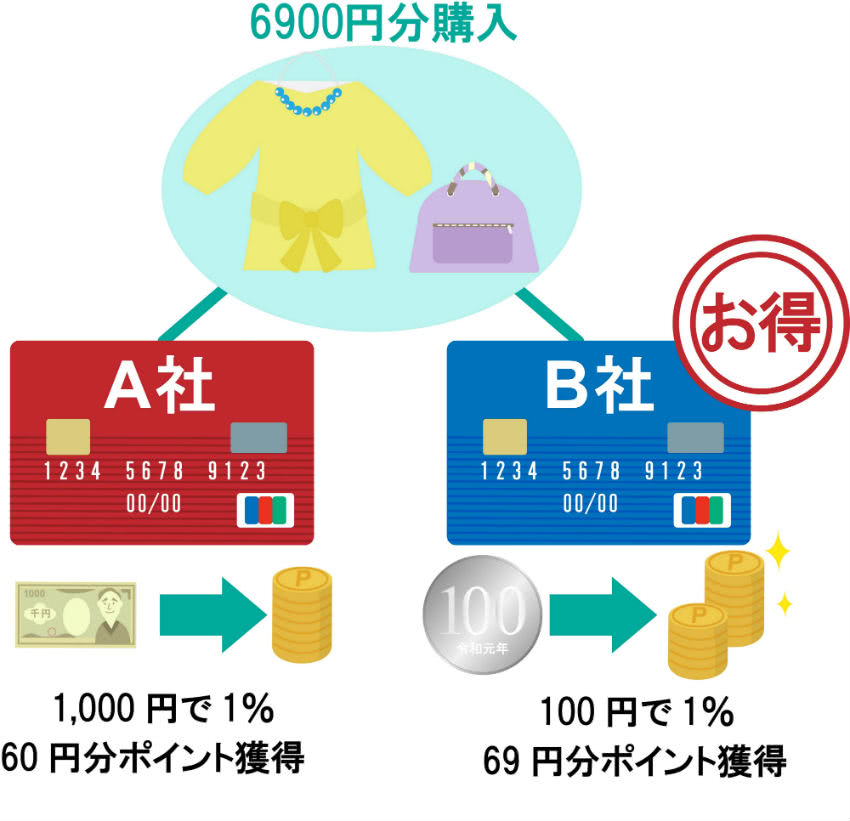

ポイント付与の単位でもお得度が変わる

いくら単位でポイントが獲得できるのかも、お得度を左右する項目の1つになりますよ。同じ還元率1%のクレジットカードでも、100円単位で1ポイント獲得できるカードと、1,000円単位で1ポイント獲得できるカードでは、同じ金額を利用しても獲得できるポイントに差が出てくるのです。

6,900円の商品を購入したケースで考えてみましょう。

- 1,000円単位で1%ポイント付与の場合:60円分ポイント獲得

- 100円単位で1%ポイント付与の場合:69円分ポイント獲得

同じ1%の還元率でも、1,000円単位でポイントを獲得できるカードと100円単位でポイントを獲得できるカードとでは、上記の例で9円分差が出てきます。

つまり、100円単位でポイントを獲得できるクレジットカードの方が、端数分のポイントも獲得できる為お得という事になりますね。

ポイントは利用ごとに付与されるカードより月の累計で付与されるカード方がお得

ポイント付与の単位だけでなく、利用ごとにポイントがつく場合と、月の累計額でポイントが付与される場合とでも、お得度に差がでてきます。

利用ごとにポイントがつくカードよりも、月の累計額でポイントが付与されるカードの方が、端数を毎回切り捨てられない為お得なのです。還元率1%、100円ごとにポイントが付与される条件で、考えてみましょう。

・790円を10回利用

・月の累計額:7,900円

→70円分のポイント獲得

・790円を10回利用

・月の累計額:7,900円

→79円分のポイント獲得

同じ利用額でも利用ごとにポイントが付与されるカードと、月の累計額でポイントが付与されるカードでは、9円分の差が生じます。

端数分、月の累計でポイントが付与されるクレジットカードの方がお得ですね。つまり、同じ還元率でも月の累計金額に対して100円単位でポイントを獲得できるクレジットカードが、端数の取りこぼしがない分お得という事になります。

10万円利用時のポイント比較【年会費無料カード】

では10万円のカード決済で何円分のポイントが貯まるのか、年会費無料のクレジットカードで比較してみましょう。

| クレジットカード | 還元率 | 10万円決済時 |

|---|---|---|

| 三井住友カード(NL) | 0.5% | 500ポイント =500円相当 |

| JCBカード W | 1.0% | 200ポイント =1,000円相当 |

| 楽天カード | 1.0% | 1,000ポイント =1,000円相当 |

| 三井住友カード(NL) | 0.5% | 500ポイント =500円相当 |

| セゾンカード | 0.5% | 100ポイント =500円相当 |

| エポスカード | 0.5% | 500ポイント =500円相当 |

還元率が0.5%と1.0%のカードを比較すると、獲得できるポイントの差は歴然ですね。しかしクレジットカードの真の実力は、実はこれだけでは判断できません。

還元率0.5%のカードも使い方次第で実力を発揮

要はクレジットカードも、人間同様に適材適所なのです。高還元率クレジットカードは、どこで使ってもポイントがよく貯まりますから、公共料金や家賃を支払うメインカードに向いています。

還元率0.5%のエポスカードは国内優待が豊富で、優待店のカラオケ店や飲食店では10%以上の割引が適用されます。

実は三井住友カード(NL)も、特定のお店では高還元率カードよりも多くのポイントを獲得できます。三井住友カード(NL)については、また後で詳しくご説明しますね。

10万円利用時のポイント比較【年会費有料カード】

次に年会費が有料のクレジットカードについても、10万円利用時に何円分のポイントが貯まるのかを比較してみましょう。

| クレジットカード 年会費(税込) |

還元率 | 10万円決済時 |

|---|---|---|

| 楽天ゴールドカード 2,200円 |

1.0% | 1,000ポイント =1,000円相当 |

| 三井住友カード ゴールド(NL) 5,500円(※1) |

0.5% | 500ポイント =500円相当 |

| JCBゴールド 11,000円 初年度無料 |

0.5% | 100ポイント =500円相当 |

| アメリカン・エキスプレス ・グリーン・カード 12,000円(1,100円×12) |

1.0%(※2) | 1,000ポイント =1,000円相当 |

(※1)100万円利用で翌年以降永年無料

(※2)メンバーシップ・リワード・プラス登録時

年会費が有料のクレジットカードの場合、1年間に貯まるポイントで年会費が相殺できればいいのですが、年に10万円の利用ではちょっと無理がありますね。

しかしもしも月に10万円前後の決済が可能なら、どのカードの年会費もペイできるでしょう。月に10万円は、公共料金や税金をカードで支払えば達成できる金額です。

年会費有料のクレジットカードは特典でも元が取れる

それに年会費が有料のクレジットカードには、グレードの高い特典が付いているため、これらのサービスを利用することでも年会費の元が取れます。

例えばJCBゴールドは、家族カード1枚分の年会費(通常税込1,100円)が無料ですし、国内主要空港とハワイ ホノルルの国際空港のラウンジを無料で利用できます。

三井住友カード ゴールド(NL)の場合は、初年度に100万円を利用することで、翌年以降の年会費が永年無料となります。

期間限定ポイントに要注意

クレジットカードを利用して獲得できるポイントには、通常ポイントと期間限定ポイントの2種類が存在します。

- 通常ポイント:各社が定めたポイント有効期限まで使える

- 期間限定ポイント:一定期間内でしか利用できず利用先も特定される

楽天ポイントでご説明いたします、楽天カード利用で貯まる楽天ポイントは、通常ポイントと期間限定ポイントの2種類が存在し、期間限定ポイントが利用できる使い道には限りがあります。

貯めたポイントを無駄にしない為にも、クレジットカードのポイントは貯める事だけを考えるのではなく、使い道を考えるのも大切ですね。

クレジットカードポイントの貯め方と使い方【Q&A】

ここまでの総括として、クレジットカードポイントの疑問や注意点をQ&A方式でまとめました。ぜひ最後までお付き合いください。

【Q1】「ポイント付与率」と「還元率」の違いとは?

【A1】「ポイント付与率」とは、カード利用代金に対してどのくらいポイントが貯まるのかを表しています。

「還元率」とは、カード利用代金に対して、何円分のポイントが戻ってくる(還元される)かを示したものです。

【Q2】ポイント付与率と還元率の計算式を教えてください

【A2】ポイント付与率とポイント還元率の計算式はこちらです。

【Q3】お金を使わずにポイントを増やす方法ってありますか?

【A3】あります。ポイント運用サービスでは、ポイントを投資することで増やせます。

この他にも各カード会社が運用しているポイントモールでは、ミニゲームやくじ引き、またアンケートの回答でポイントを増やせる方法もあります。

各社が展開しているサービスの中にはゲームで楽しみながら無料でポイントを獲得できるものも沢山ありますので、是非お時間がある時にチャレンジしてみてください。

【Q4】ポイントを景品と交換すると損するって本当?

【A4】本当です。

マスコットキャラクターなど限定商品は別として、家電やグルメギフトなどの景品は金額に換算するとレートが低く、ポイントの価値が下がってしまうからです。

ポイントの使い勝手も重要ですが、なるべく1ポイントの価値が上がるものに交換すると還元率が上がってお得に利用頂けるでしょう。

【Q5】結局のところ、ポイントは何と交換すればいいの?

【A5】すぐに現金として使えるものがおすすめです。

即ちギフトカード、キャッシュバック、電子マネー、共通ポイントなどです。ただしポイントの価値が下がらないものを選んでください。

カード会社のポイントの種類によっては、交換するポイント数に応じて還元率が変わるものもあります。

少ないポイント数で交換するとレートが下がり、ある程度大量に貯めてから交換した方がレートが上がるポイントも存在しますが、還元率に拘り過ぎて使い勝手が悪いものに交換するのはお得とは言えません。

また、ポイントには有効期限がありますので、有効期限内に上手く使い切ることも大切です。

【Q6】ポイント還元率が高いクレジットカードを1枚持っていれば大丈夫?

【A6】できれば用途に応じて、複数のクレジットカードを使い分けた方が、結果としてお得になります。

公共料金や税金には基本還元率が高いクレジットカード、優待店では還元率がアップするクレジットカードを利用すれば、さらに効率的にポイントが貯まります。

ライフスタイルに合ったクレジットカードを選ぶ事が一番のお得に繋がる

クレジットカードは特定の分野において会員に還元する仕組みとなっている為、誰が利用しても最強というおすすめのクレジットカードは存在しないのです。自身の目的とライフスタイルに合ったクレジットカードを選ぶ事が一番のお得につながります。

せっかくの特典も利用しなければ意味がありませんし、基本還元率だけに拘る必要はありません。たとえ基本還元率が標準でも、自分がよく利用する店舗で高還元になったり、〇%OFFなどの特典があるなら、結果としてお得なのです。

今回はお得にポイント貯まる還元率が高い最強クレジットカードについて紹介しました。クレジットカードの利用金額に応じて付与されるポイントの還元率やポイントアップの条件は、クレジットカード会社によって異なります。

貯まったポイントはたくさんの選択肢の中から選べるため、自分に合ったお得な商品やサービスを選べるのが魅力です。

ポイントの貯め方や使い方を工夫することでも、クレジットカードは何倍以上もお得になるということが分かっていただけたと思います。

クレジットカードのポイント還元率の説明はちょっとややこしかったと思いますが、お持ちのクレジットカードでどれだけのポイントが貯まるのか、ご自分でも一度計算してみることをおすすめします。

クレジットカードの利用に慣れたら、複数カードの使い分けにもチャレンジして、ぜひ最高レベルの還元率を目指しましょう。

また、クレジットカードに求める付帯サービスは人それぞれです。目的をはっきりさせて、目的とライフスタイルに合ったクレジットカードを選んでくださいね。

自分のライフスタイルに合ったクレジットカードを選んで使うことで、お得にポイントを貯めてみましょう。

この記事を読めば、高還元率クレジットカードでお得な日常生活を送れること間違いなしです。