ブラックでも借りれるカードローンはどれ?審査に通らない人は読んで

消費者金融カードローンや銀行カードローンを利用するには審査が必要ですが、「ブラック」だと審査通過はまず無理です。

ブラックだとなぜ審査が通過しないのでしょうか?ブラックだとどこからもお金を借りることはできないのでしょうか?

そもそもブラックとはどういったことか?ブラックになってしまう理由について、また、ブラックになってしまった場合でも借入できる方法についても紹介します。

さらに、お金がないときに闇金からお金を借りることの危険性、闇金と消費者金融との違いや見分け方についても解説します。

ブラックの場合消費者金融カードローンの借入は難しい

「ブラック」や「ブラックリストに載った」場合、消費者金融カードローンや銀行カードローンでの借入はできないと考えた方がよいでしょう。カードローンだけでなく、クレジットカードを作ることもできません。

ブラックとは何か?ブラックだとなぜカードローンを利用できないのでしょうか?

ブラックリストは造語!ブラックの意味を把握しよう

信用情報とは、ローンやクレジットなどの信用取引を行った際の契約内容・返済(支払い)状況・利用残高などを記録したものです。

借入をする際、貸し付ける機関は信用情報機関に登録されている情報を確認し、返済能力を判断します。そこに返済の延滞や滞納、金融事故などの情報があれば審査は通過できません。

信用情報とはどういうものか、どのような情報が登録されているか詳しく知りたい方は、「信用情報とは」記事を読んでみてください。

ちなみに、ローンの審査に落ちた場合、その理由を教えてもらうことはできません。

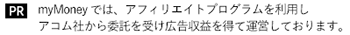

借入の審査では必ず信用情報機関をチェックされる

カードローンやクレジットカードを申し込む際には審査があり、必ず信用情報を確認します。信用情報とはカードローンやクレジットカードの契約・申し込みに関する情報のことです。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。引用元: CIC 信用情報とは

信用情報を管理しているのが、以下の3つの機関です。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSCもしくはJBA)

消費者金融を含め、金融機関は方に則って「利用者が返済に困らないよう」配慮するのが義務となっています。ブラックリスト入りしている人は、すでに返済に困っている状況のため、これ以上ローンの負担をかけられないと判断されるのです。

ですから審査を行うのはカードローン会社として信頼できるサインであり、ブラックでも借りれるカードローンは存在しません。

審査通過できない記録とは?ブラックになってしまう理由

信用情報機関には、クレジットカードを申し込めば記録されるように、ブラック情報ばかりが記載されているわけではありません。登録されている情報の中でブラックとされ、審査に影響する記録は、延滞記録や申込履歴、債務整理といった事故情報です。

多少の違いはありますが、3つの信用情報には主に以下のような内容が登録されています。

| 項目 | 詳細 |

|---|---|

| 本人を特定する情報 | 氏名、生年月日、電話番号、運転免許証などの記録番号など |

| 申し込みや契約に関する情報 | 申込日、商品名、契約の種類、契約日、貸付日、貸付金額、支払い予定回数、契約予定額など |

| 支払い状況・返済に関する情報 | 残債額、請求額、入金履歴、延滞日、延滞解消日など |

| 取引事実に関する情報 | 債務整理、破産、債権回収など |

このほか、それぞれの機関が独自で収入している情報が記録されています。

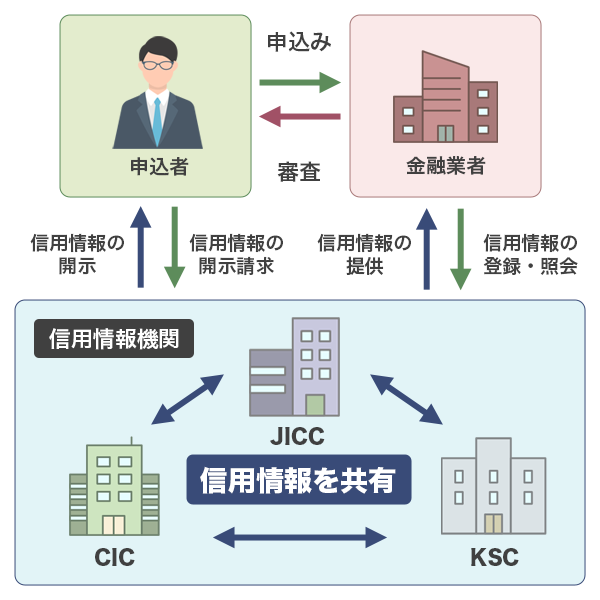

これらの情報の中で、「返済能力に不安」「返済に関して信用できない」と判断される情報があれば、審査通過はできません。ブラックになってしまうのは、以下のような情報です。

- 返済の延滞情報(一般的には2~3ヵ月以上の遅延や延滞)

- 債務整理(任意整理、自己破産、民事(個人)再生、特定調停など)

- 携帯電話の分割払いの滞納

- カードローンやクレジットカードの短期間での申し込み

上記のような異動(審査においてマイナスと判断される情報)記録があると、審査通過は難しいでしょう。

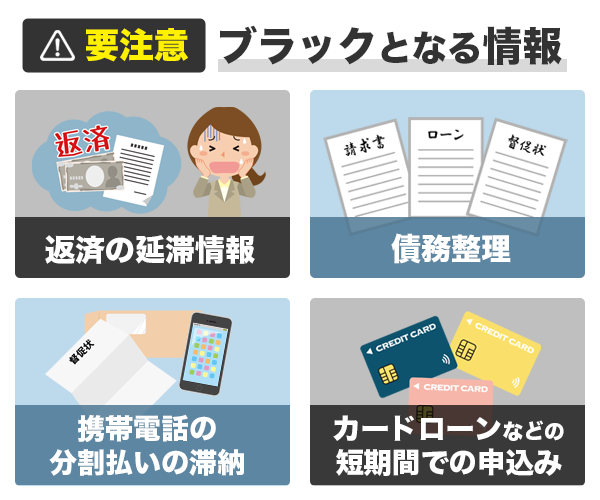

元ブラックとは?信用情報には登録期間がある

「家を買いたいから住宅ローンに申し込んだけど、ブラックリストに載ったことがあるから審査に通らない・・・。」なんてことになったら困るなぁ。

期間が過ぎれば登録は抹消され“元”ブラックであればカードローンの契約も可能です。

いわゆる「ブラックリストの解消」と呼ばれるタイミングのことです。期間が過ぎるまで信用情報に新たな事故情報が記載されない限り、期間後にはブラックが解消状態となります。

そうなればカードローンなどの審査で信用情報を照会しても、削除された過去の事故情報は分かりません。

各信用情報機関で管理される内容には、次のような登録期間が設けられています。ここでは一部を記載しておくので、さらに詳しく知りたい方は各機関の公式サイトをご覧ください。

(貸付日・貸付金額・保証額など)

・契約継続中及び契約終了後5年以内

(入金日・完済日・残高金額・延滞など)

・契約継続中及び契約終了後5年以内

(債務整理・強制解約・破産申立・債権譲渡など)

・契約継続中及び契約終了後5年以内

・債権譲渡の事実にかかる情報:当該事実の発生日から1年以内

(日本貸金業協会または全国銀行個人信用情報センターへの貸付自粛依頼)

・登録日から5年以内、または本人等から削除依頼されるまで

申請できるのは原則本人ですが、一定条件を満たせば代理人による申請も可能です。

(商品名・契約予定額・支払予定回数など)

・照会日より6カ月間

(契約内容や支払い状況、異動※の有無や発生日など)

・契約期間中および契約終了後5年以内

(利用日・利用目的・利用会社名など)

・利用日より6カ月間

※法律の定めがある場合や契約形態、支払い状況などにより、登録される項目は異なります。

※必ず全項目が登録されるわけではありません。

(契約内容・返済状況など)

・契約期間中および契約終了日※から5年以内

(官報に公告された破産・民事再生開始決定など※)

・当該決定日から10年以内

(日本貸金業協会または全国銀行個人信用情報センターへの貸付自粛依頼)

・申告日から5年以内

登録期間は完済後からの年数です。滞納していた返済を始めた日からではないので注意が必要です。KSCの官報情報は決定日から7年など機関によって登録期間は異なることもあるので、申し込む際には信用情報を確認した方がよいでしょう。

また、信用情報機関によっては、債務整理や延滞などの記録が解消されるまでの期間が異なります。カードローン審査では、各信用情報機関の情報を共有して、申込者の返済能力を確かめています。

そのため、1つの信用情報機関でブラックが解消されたからと言って、すぐにカードローンに申し込むと他の信用情報機関に残っている記録が原因で審査落ちする可能性もあります。

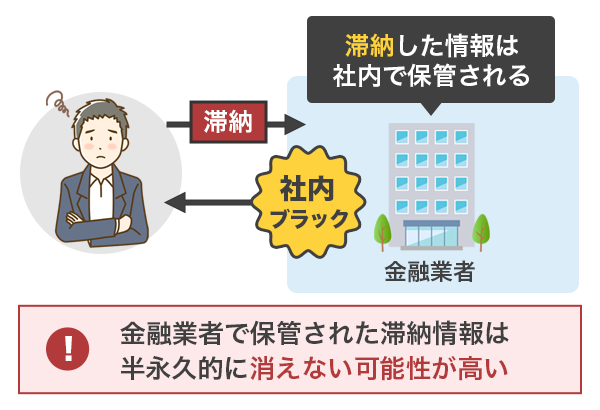

登録期間が過ぎ記録が抹消されたとしても、必ずしも審査に通過するとは限りません。例えば、社内ブラックといって、該当する会社に対して任意整理などをした場合は半永久的に記録が消えないこともあります。

社内ブラックと呼ばれる情報の中には、破産や金融事故だけではなく、カスタマーサポートへの問い合わせ履歴なども記録されています。通常なら過去の信用情報が消えれば、新たにカードローンに申し込めば元ブラックでも借りれるようになります。

しかし社内ブラックになってしまうと、対象のカードローン会社やクレジットカードでの契約は難しいと言えるでしょう。

また、信用情報の確認は審査における重要な判断要素の一つですが、信用情報以外の点で返済能力に不安がある場合は、審査落ちの可能性があることを念頭に置いておきましょう。

上記のような異動(審査においてマイナスと判断される情報)記録があると、審査通過は難しいでしょう。

誤った情報でない限りブラックリストは解除できない

ブラックリストは登録期間が過ぎるまで解除することはできません。万が一、誤った情報が登録されていれば削除することは可能です。

自分で信用情報を開示した結果、心当たりのない情報があれば登録元会社(CICなど)に連絡しましょう。登録元会社への調査を依頼することができますが、調査結果の回答には時間がかかることがあります。

間違った情報でブラックになっていれば問い合わせで削除できますが、即日で訂正・削除できない可能性もあると覚えておきましょう。

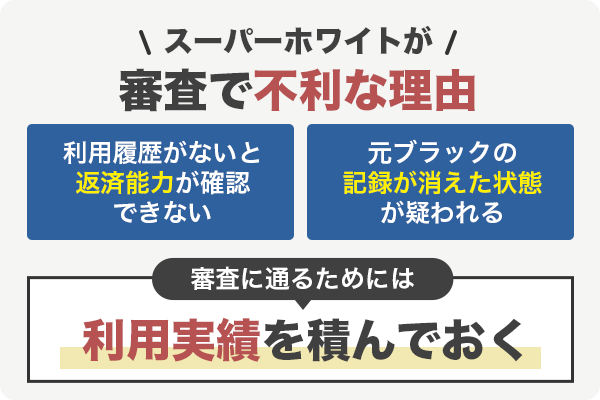

- 利用履歴がないと「きちんと返済できそう(できていた)か」を確認できない

- 「もともとブラックだったが、その記録が消えた状態なのでは」と思われる

クレジットやキャッシングの審査前には「支払い(返済)をきちんとできそうだ」と思われるような利用実績を積んでおくのも1つの手です。

ブラックでも借入できる方法

ブラックになった場合、銀行からの借入はもちろん、基本的には消費者金融で借入をすることも、新規でクレジットカードを作成してキャッシングをすることもできません。しかし、銀行や消費者金融での借入以外の方法でお金を借りる方法があります。

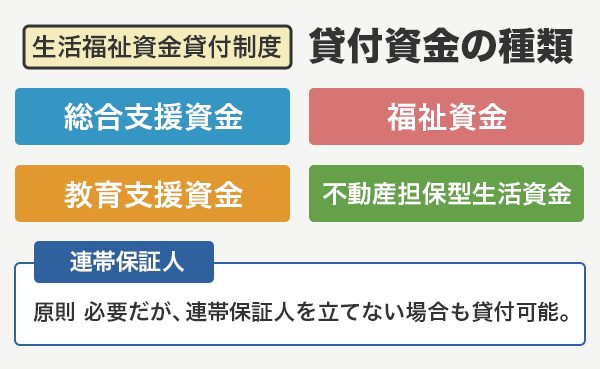

「生活福祉資金貸付制度」などの公的支援制度を検討する

公的支援制度を利用することで、借入ができる可能性があります。公的支援制度の一つである、生活福祉資金貸付制度を検討してみるのも方法の一つです。

ただし、公的支援制度は低所得者や失業者、高齢者であるなど、条件があるケースが多いものです。該当しない場合は支援を受けられる可能性は低いでしょう。

ブラックでも借りれる可能性がある公的支援制度は他にも、緊急小口資金や生活困窮者自立支援制度などがあります。家賃が払えなくなる可能性がある人には「住居確保給付金」などもあるため、それぞれの状況に応じた制度をチェックしてみてください。

消費者金融と違って信用情報の照会がないためブラックでも借りれるのですが、審査自体は厳格に行われます。審査や手続きにも時間がかかるため、消費者金融ほどスピーディにお金を借りられる方法ではありません。

借入ができず生活費に困っている、教育資金が払えないなどの場合は、役所の窓口に行って相談してみましょう。

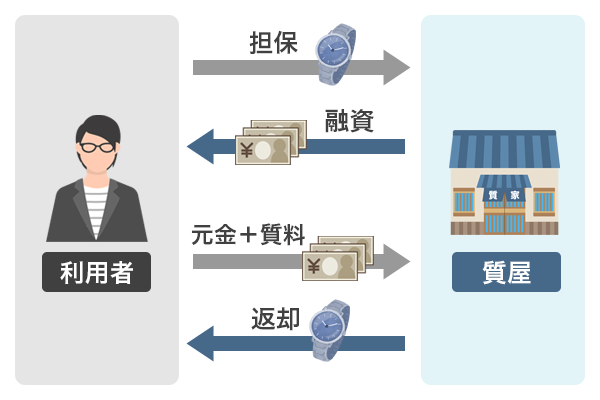

質屋なら条件や審査なしで借入が可能

質屋なら審査なしで借入が可能です。初めて利用する場合は、運転免許証や保険証などの本人を確認する書類が必要ですが、質入れする品物を持参すれば、その場で借入ができます。

何でも質入れできるとは限りませんが、ブランド品や貴金属、電化製品、記念金貨、カメラなどは多くの店舗で質入れ可能です。ほかにも楽器や万年筆、スマートフォンなどを査定してくれるお店もあります。

査定額は買取よりも低くなります。また、期日通りに支払いをしないと預けた品物は戻ってきませんが、返済をする必要もなくなります。質入れ可能な品物があれば、質屋を利用してみましょう。

質屋は預ける物を担保にするため、審査なしでブラックでも借りれるのがメリットです。また、仮にお金を返せない場合も預けた物が返ってこない他は、信用情報に傷がつくなどの心配もありませんよ。

ブラックが解消されるまでの間にどうしてもお金を借りたい場合には、質屋も候補の一つです。しかし返せない場合の「質流れ」では通常査定よりも低い額で買い取られることになるため、返せるあてがなければ「買取」も視野に入れてみましょう。

また、質入れの場合は月単位で利息計算を行われることが多く、消費者金融のように日割計算は行われません。臨時のつなぎの際には有効ですが、それ以外の場合にはあまり向かない資金調達方法です。

生命保険の契約者貸付制度を利用する

生命保険や終身保険などを利用している人は、保険会社が契約者を対象としている「契約者貸付制度」を利用できます。

契約者貸付制度とは、生命保険の解約返戻金を担保としてお金を借りられる方法のこと。本来は保険を解約した際に払い戻される返戻金が担保になるため、審査なしでお金を借りられるというわけです。

審査がないということは、もちろん信用情報の照会もありません。ブラックが解消されていない人はもちろん、他のカードローン審査に落ちた人や、無職状態の人でも気兼ねなく借りられれるでしょう。

審査がないためもちろんブラックでも借りれるのが特徴であり、この際に生命保険を解約しなくても利用できます。生命保険は一度解約してしまうと保険料が高くなったり、保証が受けられなくなったりしますが、契約者貸付制度なら継続して保険の保証が受けられる点がメリット。

多くの保険会社が契約者貸付制度について、インターネットからの申込で最短即日の融資に対応しています。金利が低く、生命保険の契約期間内であればいつどのように返済してもOKなど、返済の負担も少ないのが特徴。

ただし借入総額が解約返戻金の範囲を超えると保険が失効してしまう点や、解約返戻金のある保険を契約していることが契約者貸付制度の条件であることに注意しましょう。

家族や友人などから借りる

家族や友人などからなら、審査もなく利息もつかずに借りられるでしょう。ただし、カードローンの審査が通らないことを知られれば、「本当に返済してもらえるのか?」と信用されにくいものです。返済期日を決め、借用書などを用意して「必ず返済する」意思を伝えることが必要です。

家族や友人は無理に返済を迫ることはないかもしれません。しかし、借りたお金はきちんと返さないと、今後の関係性に悪い影響を与えてしまいます。きちんと返済ができるなら、家族や友人からお金を借りることを考えてみましょう。

“元”ブラックなら消費者金融で借りられる可能性がある

ブラックの場合、大手の消費者金融から借入はできませんが、“元”ブラックであれば審査通過できる可能性があります。 “元”ブラックというのは、信用情報機関に異動情報が登録されたことはあっても、登録期間が過ぎ記録が抹消されている状態です。

借入は安全で安心し借りられる大手消費者金融がおすすめ。以下の消費者金融は貸金業者として安心して利用できるカードローンおすすめです。

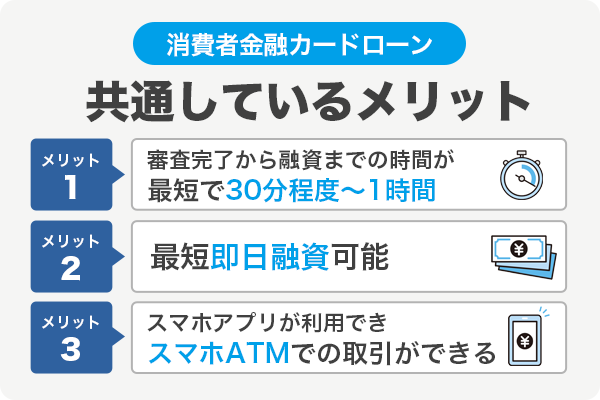

共通しているメリットは以下の通り。

- 審査完了・融資までの時間が最短で30分程度~1時間

- 最短即日融資可能

- スマホアプリが利用できスマホATMでの取引ができる

さらに、それぞれの特徴やメリットを把握し、検討してみるとよいでしょう。

| カードローン | 特徴 |

|---|---|

| プロミス | 上限金利は17.8%と低金利。はじめての利用とWeb明細利用で出金の翌日から30日間無利息で利用可能です。最短3分で融資可能というスピードと、原則在籍確認なしで会社への電話に不安がある人におすすめ。 |

| SMBCモビット | WEB完結申込なら電話連絡なし。原則最短3分で振込キャッシング可能(金融機関による)。Vポイントを貯めることも、Vポイントを返済に使うこともできます。 |

| アイフル | 最短18分で融資が可能。初回契約日の翌日から30日間は利息がかかりません。わからないことはLINEでも確認できて便利です。原則、申込時に勤務先や自宅に電話連絡は行いません。 |

| レイク | 30日間、180日間(5万円まで)のほかWeb申込なら60日間、といった無利息期間が選べます。原則在籍確認で勤務先に電話連絡はしませんが、必要な場合も男性、女性など担当者を希望できます。 |

審査は信用情報だけでなく、総合的に判断されます。そのため、信用情報機関に異動情報がなくても必ず審査に通すとは限りません。

また、心配な場合は信用情報の記録を確認してから申し込みをするとよいでしょう。万が一登録期間を過ぎていても記録が残っていれば審査通過できないだけでなく、申し込みしたという履歴が残ります。短期間で複数の申し込みをすれば審査に影響を与えるので注意が必要です。

信用情報の開示は、インターネットなどで簡単に行えます。

また、中小消費者金融は元ブラックはもちろん、ブラックでも借りれる可能性があります。大手消費者金融とは異なる独自の基準で審査を行っているため、過去の異動情報が記録されているとしても、現在の返済能力で判断してもらえる可能性があるのです。

債務整理後など、大手消費者金融で審査落ちしてしまったら中小消費者金融も検討してみてください。

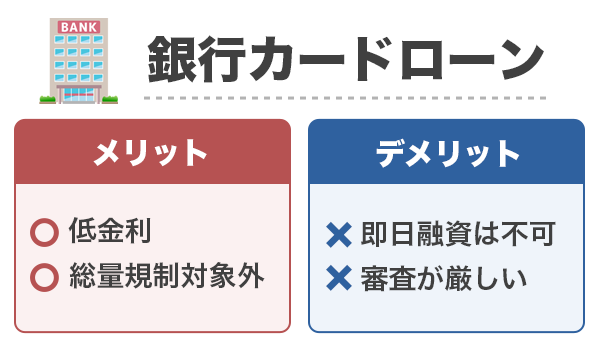

銀行カードローンの審査は難易度が高い

消費者金融カードローンのほか銀行カードローンもありますが、審査の難易度は高いと言えます。銀行カードローンは総量規制がないため、収入の3分の1を超える借入が可能です。また、消費者金融カードローンより低金利で貸付を行っているケースも少なくありません。

さらに全国銀行協会では、銀行カードローンに関して過剰な貸付をしないよう、以下のような徹底した取り組みを行っています。

- 信用保守会社だけに頼らない銀行による貸付審査

- 自行が持つ顧客情報などを利用した審査

- 貸金業法を基準にした年収証明書の提出

- 貸金業法の総量規制を踏まえた貸付額

- 信用情報機関の確認

ほかにも、過剰な借入を促すような広告規制や、貸付後も顧客の状況を把握するための調査などを推進しています。

以上のことからもわかるように、銀行カードローンの審査は厳しく、ブラックであればもちろんのこと、返済能力をしっかり調査したうえで返済能力に不安があれば借入はできないでしょう。

また、ブラック状態が解消された「元ブラック」という状態がありますが、元ブラックでも借りれるカードローンはあります。ただし銀行は大手消費者金融よりも厳しいため、元ブラックの場合、申し込むことはできても審査で落ちる可能性が考えられます。

元ブラックであることは信用情報を見れば察することが可能ですから、銀行の慎重な審査の場合、通過できない可能性があると覚えておきましょう。

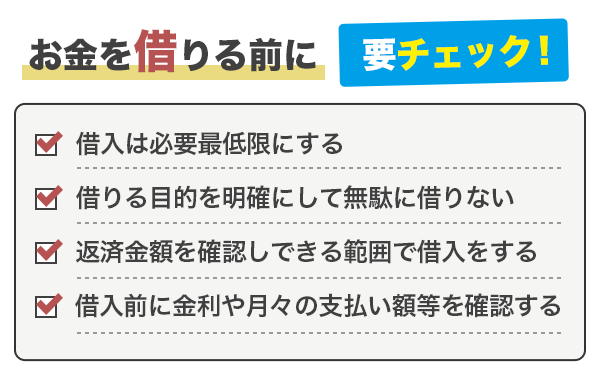

ブラックにならないためには借り過ぎないこと

ブラックにならないためには、返済できない金額の借入はしないことです。また、必要な金額以上は借りないようにしましょう。

カードローンやクレジットカードは基本的に毎月返済しなければなりません。借入が高額になるほど、1回の返済額も大きくなります。返済のためにほかのカードローンを契約すれば、返済額は増える一方です。

銀行からの借入が厳しくなった背景には、貸し過ぎによる多重債務者の増加がありました。多重債務者になればカードローンやクレジットカード、住宅ローンなどの返済ができず、支払いを滞納するケースが多くなります。

滞納が続けばブラックになり、新規でカードローンやクレジットカードの作成ができなくなります。ETCカードの利用や携帯電話の分割購入もできません。住宅ローンなどの支払いが滞れば、任意整理や自己破産などの選択をしなければならないこともあります。

カードローンなどで借入をするのはいけないことではありません。ただし、無理なく返済ができることが大切です。

- 借入は必要最低限にする

- 借りる目的を明確にして無駄に借りない

- 返済金額を確認しできる範囲で借入をする

- 借入をする際には金利や月々の支払い額などを確認する

といったことを念頭に置き、無計画な借入をしないことが重要です。

もちろんお金を借りることだけではなく、分割払いやクレジットカードのショッピング枠の利用にも要注意です。一度でもブラックになってしまうと、ブラックでも借りれるカードローンはほぼ存在しません。

ブラックになってしまえば数年単位でカードローンやクレジットカードの申込が難しくなります。解消までの期間が長いため、クレジットカードやカードローン利用の際は返済のスケジュールを自己管理しましょう。

カードローンなどによっては、アプリなどで借入・返済のスケジュールを管理できることもありますよ。

お金の流れや使い方には十分注意を払って、慎重に自分で収入と支出を管理し、ブラックリスト入りを回避しましょう。

審査が甘くブラックでも借りられる業者には注意が必要

ブラックになってしまうと、貸金業者である消費者金融からの借入はできません。しかし中には「ブラックでも借入可能」としている業者があります。そういった業者には注意が必要です。

闇金なら借りられる可能性はあるが危険なので避ける

ブラックでも闇金からなら借入できる可能性があります。しかし、闇金からお金は借りないようにしましょう。闇金(ヤミ金融)は違法業者です。

ヤミ金融は、貸金業法に基づく登録を受けずに、違法に貸金業を営む業者です。登録を受けた「貸金業者」ではありません。

闇金は高い金利で貸付をしたり、悪質な取り立てをしたりするほか、借入をすると犯罪に巻き込まれる危険性もあります。

例えば法律では上限金利は年15%~20%と定められています。闇金は10日で1割の利息(年利365%)、などということも。最初は低金利と見せかけて、急に金利が高くなってしまうケースもあります。

返済ができなければ電話やメールでのしつこい催促がきたり、犯罪に誘い込まれたりするなど、非常に危険なことになりかねません。闇金からは決して借りないことです。

消費者金融なら安心?貸金業者はルールを守って貸付をする

貸金業者として財務局や登録をしている消費者金融なら、安心して借入をすることができます。

金を貸す業務を行っており、財務局又は都道府県に登録をしている業者のことを、「貸金業者」といいます。具体的には、消費者金融、クレジットカード会社などが貸金業者です(※)。銀行や、信用金庫、信用組合、労働金庫なども、様々な融資を行っていますが、これらは「貸金業者」ではありません。

貸金業法では申込者が安心して利用できるよう、貸金業者に関するルールや規制を定めています。借入をする際に知っておきたい主なルールには、以下のようなものがあります。

- 借入は総額年収の3分の1まで(総量規制)

- 50万円を超える貸付や他社を含め合計100万円の借入がある場合は収入証明書を提出

- 貸金業者は個人顧客と契約したら指定信用情報機関に情報を提供

- 借入の上限金利は年15%~20%

それぞれの消費者金融では貸付可能な上限額が500万円、800万円などといった設定になっていますが、借入可能額は年収によって異なります。借入できるのは複数の借入がある場合は合計で、年収の3分の1以内までです。

借入をする方は「もっと借りたい」と考えるかもしれませんが、貸し過ぎは多重債務者を増やすことにつながりやすくなります。借り過ぎ、貸し過ぎを防ぐためにも必要な規則と言えるでしょう。

知名度のある大手の消費者金融の上限金利は、18%としているケースが多いです。目安としては、10万円の借入で返済回数が32回の場合、毎月の返済額は4,000円。11回であれば10,000円程度の返済になります。

貸金業法には取り立てに関する規制もある

貸金業法では貸金業者の取り立てに関しても規制を設けています。

しつこく電話やファックスを流したり、おどしたりする行為はもちろん、勤務先に訪問して取り立てをしたり、不当な方法で返済をさせたりする行為も禁止されています。違法行為をすれば、罰則の対象になります。

大手消費者金融では、提携ATMのほか引き落としやスマホATMなど返済方法も選択肢が多く、返済期日の変更や相談にものってくれます。

もちろん、返済が遅れれば電話がかかってくることもあります。しかし対応はていねいです。そうはいっても返済が遅れれば総返済額は増えてしまいます。滞納を続ければブラックとなり、新規の申し込みはできなくなります。

また、遅延損害金も発生するので注意しましょう。返済は期日通り、きちんと返済することが大切。できるなら早めに完済した方が、元金が減りその分利息も減るので返済総額を減らせます。

闇金と消費者金融の見分け方を把握して安全な借入をする

闇金に注意したくても、見分けるのが難しい場合があります。消費者金融であっても、すべてが安全とは限りません。安全な借入をするためにも、見分け方を知っておきましょう。

登録貸金業者情報検索サービスを利用する

安全な借入は法律のもとで安全な貸付をする業者を選ぶことです。まずは、貸金業者として登録をしているかどうかを確認しましょう。

登録番号の(14)や(9)などの数字からは営業年数がわかります。登録時は(1)で、3年ごとの更新時に数字が増えていきます。数字が(2)であれば、3年×2=6年営業しているということになります。数字が大きいほど、長く営業しているということなので、信頼度も高いと言えるでしょう。

業者のホームページでも貸金業登録番号が記載されているかどうかをチェックするのも一つの方法ですが、中には虚偽の登録番号を記載するなど、悪質な業者もあります。

貸金業者として正式に登録されているかどうかは、金融庁の登録貸金業者情報検索サービスで確認できます。貸金業者として登録していない場合、利用者の安全を守った貸付をする保証はないということなので利用は控えた方がよいでしょう。

闇金などの悪質業者を検索できる方法がある

闇金や悪質業者かもしれないと思ったら、悪質貸金業者かどうかを検索して調べてみましょう。日本貸金業協会の公式サイトで、闇金(悪質業者)の実例を検索することができます。

業者名や電話(FAX)番号、住所を入力するようになっていますが、一つの項目だけでも、また一部の言葉でも検索可能。入力せずに検索をクリックすれば、登録されている悪質業者の一覧が出てきます。

審査なしで貸付する業者は危険

借入の際の審査は必須です。審査なしで借入できる業者は違法業者と判断した方がよいでしょう。お金を貸す場合、返済能力を確認し返済可能であることが確認できなければ貸付はしません。

貸金業法においても、返済能力の調査は義務づけられています。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

返済能力を確認せずに貸すということは、返済できなかった場合、ほかの方法でその埋め合わせをさせることを考えているということです。高い金利を取る、クレジットカードで買い物をさせて売却させる、家族に支払いを迫るなど、悪質な方法で返済をさせようとします。

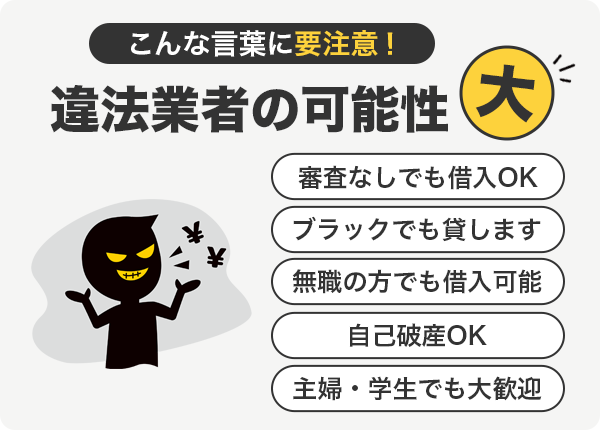

「ブラックでも借入可能」などの甘い言葉には注意

一般的には不可能と思われる「甘い言葉」で借入をさせようとする業者には注意しましょう。

- 審査なしでも借入OK

- ブラックでも貸します

- 無職の方でも借入できます

- 自己破産OK

- 主婦・学生でも大歓迎

などといった誘い文句にのってはいけません。ブラックでどこからも借入ができないと、つい誘い文句につられてしまいそうになるでしょう。しかし、そのあとのことを考え、思い留まることが大切です。

携帯電話の番号しか記載されていない「090金融」は利用しない

貸金業者として営業するには、固定電話が必要です。闇金の場合、固定電話を持っていない場合が多く、連絡先は携帯電話であることも少なくありません。

ホームページや広告などに、携帯番号しか記載されていない、住所が記載されていない、などといった業者は090金融とも呼ばれ、闇金である可能性が高いです。

個人間融資の取引は個人情報を入手される可能性がある

インターネットの掲示板やSNSなどで、個人名で「困っている人にお金を貸します」などの書き込みを見ることもあるのではないでしょうか。相手が業者ではなくても、油断してはいけません。

個人間融資の裏には闇金が隠れている場合もあり、個人情報を入手されて悪用されるなど、危険にさらされる可能性があります。そもそも、個人であっても融資を目的に契約など勧める行為は貸金業となり、無登録でお金を貸せば違法となります。

また、個人間融資を持ちかけようとする闇金業者は、SNSの呟きなどを見つけて声をかけてくることもあります。例えば「ブラックでも借りれる業者はないか」「お金がなくてやばい」などの発信を検索し、言葉巧みに個人間融資を持ちかけてきます。

自分から闇金業者にアクションを起こさなくても、闇金業者から声をかけてくることは多いため、SNSでお金に関することを発信するのも避けた方が無難です。

悪質業者と接点を持ってしまった場合にはすぐに相談

安易に闇金からお金を借りてしまったり、悪質業者だとわからずに借入をしてしまったりした場合は、気付いた時点ですぐに、以下の機関に相談をしましょう。

- 警察(#9110:各都道府県警察相談ダイヤル)

- 消費生活センター等の消費生活相談窓口(188:消費者ホットライン)

- 日本貸金業協会の貸金業相談・紛争解決センター(0570-051051)

- 金融庁 金融サービス利用者相談室(0570-016811)

悪質業者は契約をするまでは優しい口調で対応している場合も多いものです。しかし返済ができなくなれば、脅されたり、嫌がらせをされたりすることもあります。怖いからとそのまま言いなりにならず、公的機関に相談し適切な対処をしましょう。

ブラックの登録機関が過ぎて借入ができても借り過ぎには注意

信用情報機関にブラックと呼ばれるネガティブ情報が登録されていると、銀行カードローンや消費者金融カードローンでの借入はできません。どうしても借入が必要な場合は、公的機関の融資を検討してみるとよいでしょう。

どこからも借りられないからといって、闇金からの借入はしないことです。高い利息がつくなど返済額は通常よりも大きくなったり、個人情報を犯罪に利用されたりするなど、危険な目にあう可能性があります。

ブラックになってしまったら、記録が消えるまで待つほかありません。もし、記録が抹消されて消費者金融カードローンを契約できるようになったとしても、借り過ぎには注意しましょう。金利や返済方法などを比較し自分に適した消費者金融カードローンを選び、必要な金額を借りること。そして早めの返済を心がけましょう。