アイフルの審査は最短18分だが甘くない。審査と通るポイントを説明

お金がすぐに必要な時には、即日融資可能なところが多いため、特に消費者金融カードローンがおすすめです。しかし、消費者金融といってもたくさんあり、どこがいいのかわからない人は少なくないでしょう。

そんな中、アイフルはよくコマーシャルが流れていることもあり、カードローンおすすめの中でもとても人気です。

とはいえ、アイフルはもちろん、カードローンは審査に通らないとお金を借りることができません。少しでも早くアイフルでお金を借りるには、審査にどうのぞめばいいのでしょうか。

アイフルの審査について、審査の流れや必要書類、審査の難易度から口コミも含めて説明します。アイフルの審査に落ちた場合の対処法についても説明するため、お金がないときにお金を借りる先のひとつとして参考にしてください。

- アイフルなら原則在籍確認なし

- さらに最大30日間無利息サービス中!

審査から融資まで最短18分のアイフルはメリットが多く急ぎの人向け

少しでも早くお金が必要。そんな人には、消費者金融のカードローンがおすすめですが、特に大手消費者金融のひとつ、アイフルは人気があります。とはいえ、アイフルの申し込みが初めてだと、お金を借りるのにどうしたらいいのか、わからないかもしれません。

アイフルに限らずカードローンでお金を借りるには、審査に通る必要があります。しかし、まずはアイフルがどのようなカードローンなのかを知ることも大切です。

アイフルでは、商品名として「キャッシングローン」になっていますが、その商品概要とメリットともいえる特長を説明します。

| 金利 (実質年率) |

3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 使い道 | 不問(自由) |

| 遅延損害金 (実質年率) |

20.0% |

| 返済期間 回数 |

借入直後最長14年6ヶ月 ~151回 |

| 申込対象者 | 満20歳以上69歳まで 定期的な収入と返済能力がある人 会社基準を満たす人 |

| 担保 連帯保証人 |

不要 |

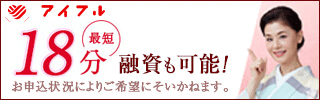

消費者金融の特長としてよくあるメリットは、即日融資が可能で周りにもバレにくい点です。アイフルは、すぐにでもお金が必要な人に向いています。

- 来店不要

- 即日融資可能

- 最短18分融資も可能

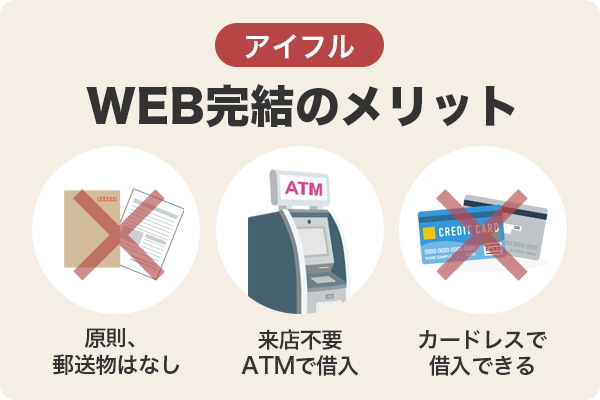

- WEB完結申込で郵送物なし可能

- 自宅・勤め先への連絡はなし

- スマホアプリでカードレスでのATM利用可能

- はじめての人に最大30日間の利息0円サービスあり

- 女性専用コースあり

大手消費者金融に共通してある特長に「来店不要」と「WEB完結申込」があります。この2つについては大して違いがないとも言えますが、WEB完結申込だと書類提出もインターネットを通して行い、審査回答もメールで受け取ることができます。

また、カードレスとしてローンカードの発行がなくてもお金を借りることができるため、周りにもバレにくいというメリットがあります。

アイフルでは、原則として自宅や勤め先への電話連絡による在籍確認なしなのですが、もし在籍確認として勤め先への電話が必要になった時も、申込者の同意を得てから行われることになっています。

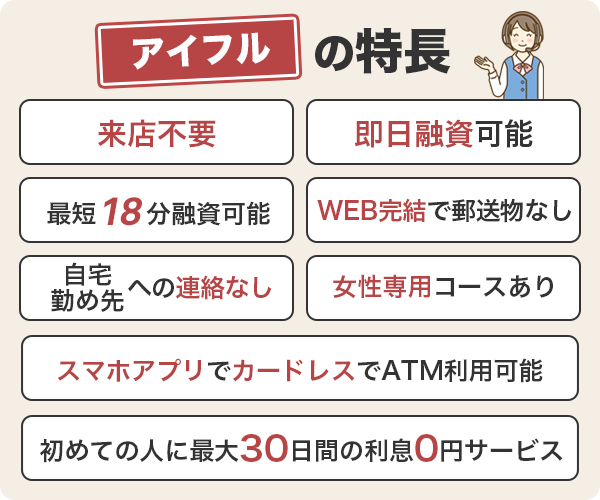

30日間利息0円サービスは、アイフルを初めて利用する人が対象になります。期間内に少しでもアイフルへの返済を進めると元金を減らすことができ、今後の利息の負担も減ります。また、一度完済した後の再度の借り入れでも期間内ならば利息はかかりません。

お金の借り入れや返済は、スマホATMとしてスマートフォンにダウンロードしたアプリでできます。スマホATMが使えるのはセブン銀行とローソン銀行のATMです。

また、アイフルの他社カードローンとの違いは、銀行系グループではないという点です。他の消費者金融は銀行系グループに属していますが、アイフルは母体となるグループが自社のみです。

他社カードローンは銀行がベースの審査基準となっており、アイフルと比べて審査が厳しいと言える可能性があります。もちろんアイフルの審査が特別甘い訳ではありませんが、母体グループによる他社との審査結果の違いは感じられるかもしれません。

- アイフルなら原則在籍確認なし

- さらに最大30日間無利息サービス中!

| 実質年率 | 3.0~18.0% | 限度額 | 800万円 |

|---|---|---|---|

| 融資時間 | 最短18分 | 担保・保証人 | 不要 |

審査にスムーズに通るためにアイフルの審査の流れや時間を知っておく

アイフルの特長をみると、最短18分融資も可能となっていて、急いでお金がいる人に向いていることがわかります。しかし、お金を借りるには審査に通らないといけないことを忘れてはいけません。

審査という点でみるとアイフルは借りやすくおすすめなのか。スムーズにアイフルの審査に通るにはどうしたらいいのか。まずは、アイフルの審査について審査されるポイントや流れ、必要書類、難易度などをみてみます。

アイフルの審査でチェックされること。ポイントは返済できるか、つまり収入など

アイフルを含むカードローンでは、融資を受ける前に必ず審査が行われます。銀行でも消費者金融でもどの金融機関も審査が避けられないことは同じで、審査に通ればお金を借りることができます。逆に審査がないローンは、闇金の可能性が高いです。

他にも審査により、金利や利用限度額も決まってきます。希望も考慮されますが、希望とおりにならない時は、審査でこれだけなら貸しても返済ができるだろうと判断されたということになります。毎月の返済額も、審査の内容を参考にして提案されます。

審査では何を重視して判断されるのかを知らないままに、申し込みをしている人がいます。審査の流れや必要書類の情報も大切ですが、審査項目や重点ポイントも知っておけば、申込時に慌てずにすみます。

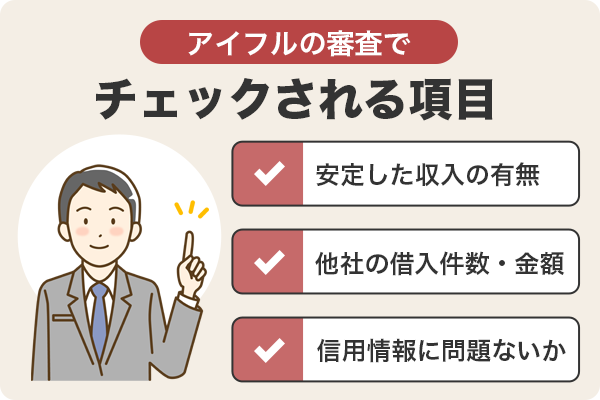

ただし、審査通過の基準や正確な審査項目については、どこの金融機関も公表されていません。あくまで申込条件や一般的な情報から考えられた重要ポイントですが、アイフルの申し込みの参考にすることは可能です。アイフルの審査では、以下の内容がチェックされます。

- 安定した収入があるか

- 他社にいくら(何件)借り入れしているか

- 個人信用情報に問題点はないか

安定した収入がなければ、返済が難しいと判断され、アイフルの審査に落ちます。安定した収入があれば、返済能力があると判断され、アイフルの審査に通る可能性があります。

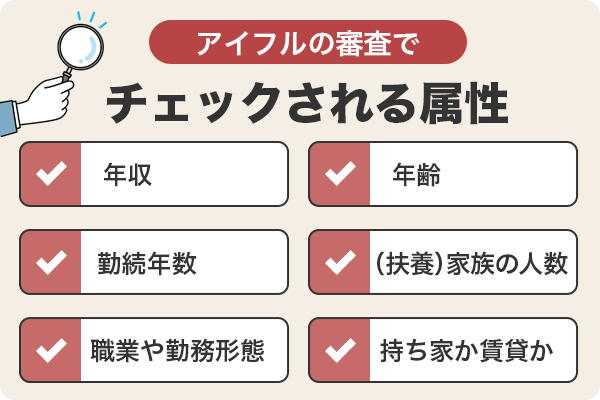

これらは、いわゆる属性というものにあたります。具体的にあげるとアイフルの審査では下記の項目をチェックされ、それぞれについて点数をつける形で審査通過の判断材料にします。点数だけで審査通過は決まりませんが、審査の判断材料のひとつとして使われます。

- 年収

- 勤続年数

- 職業や勤務形態

- 年齢

- (扶養)家族の人数

- 持ち家か賃貸か など

一般的に収入が多い、高額な年収の人は、審査に有利と思われています。しかし、例えば収入が多く年収が高くても別にローンを組んでいれば返済に回せるお金は多くないと判断されるなど、一つの項目で審査の全てが決まるわけではありません。

属性に関しては、各項目を見て総合的に判断されます。

これらの審査基準はアイフルだけではなく、どの消費者金融でも似たようなレベルで設定されています。アイフルが特別厳しいというわけではありませんから、一定収入を得ていれば審査に通る可能性は期待できますよ。

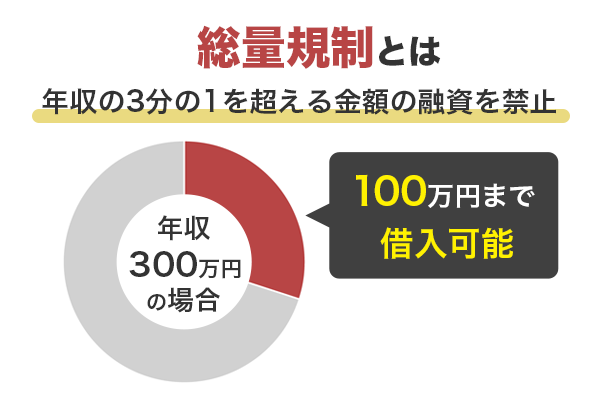

他社借り入れがある場合、総量規制の関係で法的に融資ができないこともあります。

貸金業法では、貸金業者は申込者の年収の三分の一を超える金額の融資を禁止しています。これを一般的に総量規制といい、住宅ローンなど対象外のものもありますが、他社のカードローンがあれば合計で年収の三分の一を超えない額までしか借りられません。そのため、審査では他社の借り入れも調べられます。

個人の年収がどれだけかでも変わりますが、もし既に他社の大きな借り入れがある場合、新たな申し込みをしても総量規制に引っ掛かかってしまう可能性があります。その場合、収入に関係なく法的な問題で必然的にアイフルの審査に落ちます。

アイフルの審査内容を知るにあたって、個人信用情報についても説明して。

個人信用情報とは、各金融機関が会員登録している「個人信用情報機関」に記録されている、個人のクレジットやローンなどの契約や取引履歴の情報を指します。各金融機関は、ローンやクレジットの申し込みがあれば個人信用情報機関に申込者の個人信用情報を照会したり、契約や取引があれば情報を記録したりします。

各金融機関は、個人信用情報をローンやクレジットの審査に活用します。カードローンの申込者の過去にクレジットなどで延滞等の記録がある場合、返済が難しいのではないかと判断し、審査に落ちることになります。

個人信用情報機関は3機関あります。

- (株)日本信用情報機構(JICC)

- (株)シー・アイ・シー(CIC)

- 全国銀行個人信用情報センター(KSC)

例えば、今まで利用していたローン会社はJICCに加盟していたから今度はCICに加盟している会社に申し込みすれば、今までの個人信用情報はわからないだろうと考える人もいるかもしれませんが、この3機関は相互の情報交流も行っているため、会員登録していない機関の信用情報も確認することができます。

ローンにもいろいろありますが、どの融資でも申込後の審査では個人信用情報を照会し、返済が見込めないと思われる記録があると、審査通過の否決の判断をすることになります。

特に延滞や自己破産、債務整理などの記録のことを一般的に「ブラックになった」「信用情報に傷がある」「金融事故記録」などと表現していますが、これらの記録があると審査に落ちる可能性が大きくなります。

延滞等の記録は、契約終了後5年ほど(KSCで自己破産や民事再生などは7年)個人信用情報機関に残るため、他の貸し付けも含めて銀行や大手消費者金融では5年は審査に通るのが難しくなります。

他社にも言えることですが、アイフルでも個人信用情報は審査でよくみられるため、ローンに申し込みする際の情報として知っておくと審査への対策に繋がります。

自分がアイフルで借りられるかどうか分からない人は、まず仮審査に申し込んでみることをおすすめします。アイフルの仮審査では返済能力をざっとチェックして、融資が可能かどうかを判断してもらえます。

仮審査に通れば本審査でも可能性がありますし、落ちたとなると本審査に申し込んでも望みは薄いでしょう。

アイフルの審査の流れはカード発行や書類提出で変わるが基本的に同じ

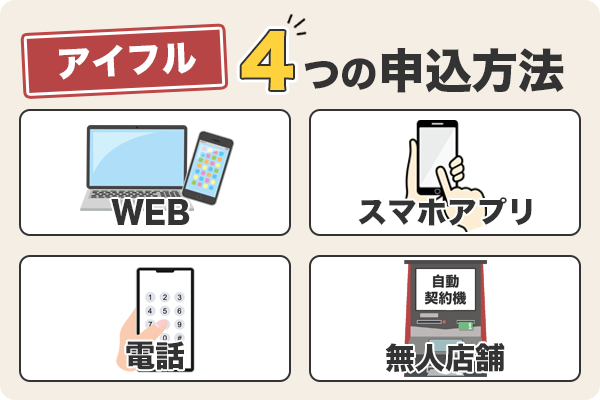

アイフルの扱うキャッシングローン(カードローン)の具体的な審査に関する内容を説明すると、申込方法は4つあります。

- WEB(パソコン・スマートフォン)

- スマホアプリ(スマートフォン)

- 電話

- 無人店舗

スマホアプリは、他社では契約後から利用可能となっているところが多いのですが、アイフルは申し込みから利用が可能となっています。

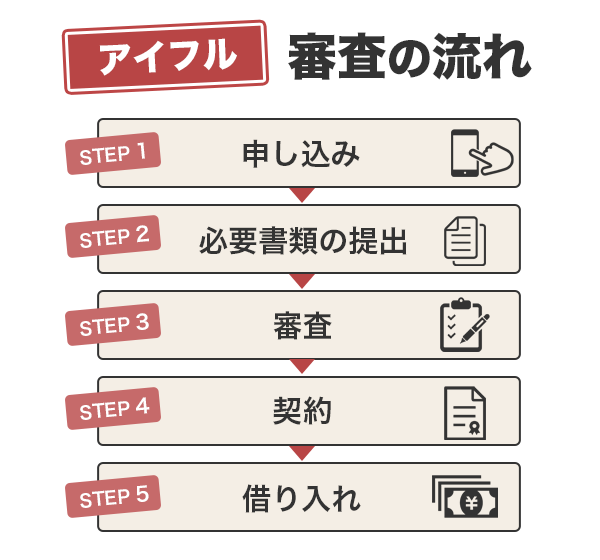

申込後はそれぞれの手順に沿って審査や手続きが行われますが、基本的なアイフルの審査の流れとしては同じです。

↓

必要書類の提出

↓

審査

↓

契約

↓

借り入れ

例えば通話だとその場でわからないことが聞けますが、WEBを使うとメールで連絡がくるなど申込方法で若干作業が変わります。

パソコンで申し込みをしたが審査後の手続きはカード発行をしたいために無人店舗を使うなど、個々で申込後の対応や手段を変えることもできるため、少し複雑に感じるかもしれません。シンプルなのは最初の申込方法に沿った手段で手続きしていくことです。

消費者金融それぞれで細かい部分に違いはありますが、多くはWEBを中心に申し込みや審査、手続きが行われるようになっています。アイフルの特長でも軽く説明しましたが、よく耳にするWEB完結申込は、今や一番手間がかからないため主流となっている申込方法です。

申し込みから契約までの手続きをWEB上で行うことです。カードレスでの利用の場合、カードの郵送もないため、郵便物からカードローンを利用したことが周りにバレることがありません。ただし、アイフルの審査結果もメールでくるのが基本ですが、連絡の内容により電話が入ることがあります。

WEB完結申込を扱っている金融機関は増えていますが、それぞれで郵送物なしや電話もなしなど、対応が細かく違うことはあります。アイフルの場合は、メリットにもあったようにWEB完結での手続きだと郵送物なしが可能となっています。

ただし、カード発行を希望し無人店舗が近くにないなど、事情によっては郵送物が届く場合があります。もちろん郵送物にアイフルの社名は使われないので、勝手に中を見られない限り家族にバレる心配はありません。

もちろんカードは、自動契約機がある無人店舗でも発行されます。最初から無人店舗だとその場で申し込みから契約までできるので、近くに無人店舗がある人はこの方法もおすすめです。

アイフルは、WEBで申し込みをしたら手続き完了メールが届きますが、そのメールに本人確認書類の提出をするよう、URLが記載されています。申込後、このアドレスから入った画面の案内に沿って書類の提出を行います。

その後、アイフルの審査に通れば契約へと続きますが、基本的には画面や担当者の指示に沿って手続きを行えば、簡単に借り入れまでできるようになっています。

WEBで申し込んだとしても、電話や無人店舗で申し込んだとしても、特別審査が「厳しいor甘い」というわけではありません。申込方法による違いは、手続きのスピードや方法でしかありませんから、自分に適した方法で申し込むのが良いでしょう。

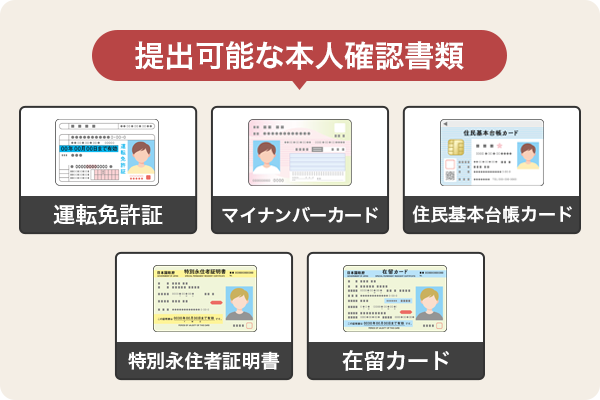

アイフルは顔写真付きの本人確認書類が審査はスムーズだが他でも可能

アイフルでは、上記のように本人確認書類の提出を求められます。できれば顔写真つきの本人確認書類がスムーズに手続きがすみ、以下のものが該当します。

- 運転免許証

- マイナンバー(個人番号)カード(表のみ)

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

アイフルでは保険証や住民票など顔写真がないものでも使えますが、必要に応じて2点、アイフルへの提出が必要になってくることがあります。現住所が記載されている書類が必要です。

①Aから2点

②Aから1点とBから1点

| A | B |

|---|---|

| 運転免許証 運転経歴証明書 パスポート(所持人記入欄があるもの) 住民基本台帳カード 個人番号カード(表のみ) 在留カード 特別永住者証明書 保険証 国民年金手帳 母子健康手帳 住民票 戸籍の附票の写し 住民票記載事項証明書 |

公共料金領収書 (電気・ガス・水道・NHK・固定電話) 国税、地方税の領収書 納税証明書 |

※所持人記入欄のないパスポートの場合は、(住所等の記載箇所がないので)追加書類としてA、Bからいずれか2点追加で必要

※住民票など、有効期限のない公的証明書は、発行日より6ヶ月以内のものを提出してください

注意点として、記載の住所と現住所が違う時は、現住所が記載されている書類が2点必要になります。

例2)A運転免許証(旧住所)+B電気料金領収書(現住所)+ガス料金領収書(現住所)

アイフルへの提出方法はいくつかありますが、書類が用意できるのならば、簡単に本人確認ができる方法がおすすめです。

| スマホでかんたん本人確認 | 運転免許証などの顔写真付書類と自分の顔写真を撮影して提出することで本人確認ができます。 ※書類に記載の住所が申込住所と違う場合は、現住所が記載されている書類が1点必要 |

|---|---|

| 銀行口座で本人確認 | 口座情報の登録が本人確認の変わりになりるため、書類の提出は不要です。 手続き画面で希望の金融機関を選択し金融機関のサイトへ遷移後、口座登録を行います。 ただし、返済方法が口座引落になるため、口座引落を避けたい人はこの方法はできません。 |

「スマホでかんたん本人確認」は、顔写真付きの書類と自分の顔写真を撮影するだけで済むたかなりスムーズです。用意するものはスマホのみで、早ければ数分で本人確認が終わるため周りにもバレにくくスムーズな点がメリット。

上記以外の通常の書類提出方法としては、以下の方法になります。

| スマホアプリから提出 | アプリ内の書類提出項目から指示にしたがい、書類の画像または書類を写真撮影して提出します。 |

|---|---|

| マイナンバーカードでセブン銀行ATMから提出 | セブン銀行ATMで「マイナンバーカードでの手続き」を選択し、手続きを行います。 画面の指示に従って操作するだけなので簡単ですが、自営業の人や2022年1月以降に入社した人は、この方法での手続きはできません。 |

| WEBから提出 | WEB手続きでも書類提出が出来ますが、画像ファイルとして「.jpg」「.jpeg」「.gif」「.png」という種類のファイルが対象になり、8つまで同時に提出できます。 (1ファイルにつき8MBまで) |

| 契約ルーム(無人店舗)から提出 | 契約ルームの場合は、該当する書類を持参し、その場の指示に従い提出してください。 顔写真つきの本人確認書類がない場合は、書類2点必要、または簡易書留の送付での対応もあります。 |

アイフルでは他にもFAXでの提出方法がありますが、利用者は少ないでしょう。本人確認書類として最適なのは運転免許証ですが、持っていない場合も顔写真つきの書類の方が、手続きがスムーズになります。

顔写真が付いていない時や住所の変更がされていない時は、複数の書類が必要になってくるため、少し複雑かもしれません。アイフルの審査をスムーズに進めるためにも、心配な時は事前に用意できるよう先に相談してください。

ちなみに、どの書類を提出するかによって審査が厳しいor甘いものになるということはありません。ただし審査中に返済能力が厳しいと判断された場合には、別の必要書類が求められる場合があります。

また、顔写真付きの写真を提出した場合も、顔写真に加工などがあると再提出となるため注意しましょう。

スマホアプリからの書類提出なら、書類の撮影からアップロードまでスムーズに行える点がメリットです。スマホやWEBなら24時間365日、いつでも自分の都合の良いタイミングで提出させられるため便利ですよ。

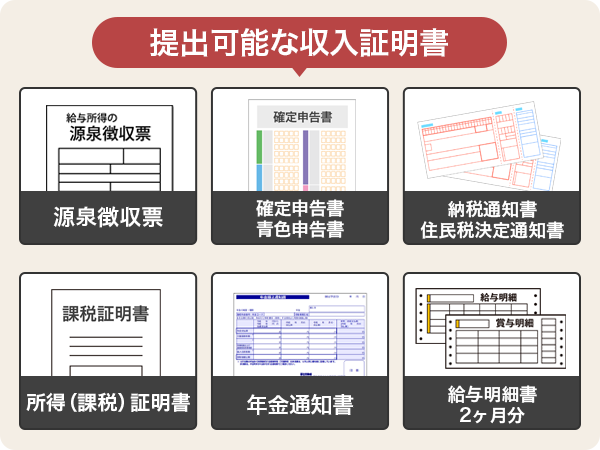

他にも提出書類について、以下のような場合は収入証明書類が必要になることがあります。

- アイフルの利用限度額(希望額)が50万円を超える場合

- アイフルの利用限度額(希望額)と他社の借入額の総額が100万円を超える場合

- 就業状況の確認など、アイフルが審査で必要と判断する場合

収入証明書類として該当するのが以下の書類になります。

- 源泉徴収票

- 確定申告書・青色申告書

- 納税通知書・住民税決定通知書

- 所得(課税)証明書

- 年金通知書

- 給与明細書2ヶ月分(+賞与があれば間近1年分)

収入証明書とは本人に収入があり、納税義務を果たしていることを証明してくれる書類です。

書類により発行時期が違うものの、アイフルの審査では基本的に最新の書類が必要です。ただし、勤続年数により求められる収入証明書が変わってくるため、気をつけてください。収入証明書の提出方法は、本人確認書類と同じと考えていいです。

アイフルはこのように収入を確認するため、審査の一部として必要書類の提出を求めています。

アイフルの審査は土日も平日と同じく行われるが余裕を持って申し込む

アイフルは、土日でも申し込みができます。収入などから審査も行われ、審査に通れば借り入れも可能です。すでに利用している場合は電話対応時間帯が変わってきますが、アイフルに初めて申し込みする場合は土日も平日と同じだと考えていいです。アイフルの「よくある質問」にも対応時間が記載されています。

| アイフルの申込方法 | 時間 |

|---|---|

| WEB | 24時間受け付け |

| 無人契約ルーム | 9:00~21:00 ※店舗により変わることがあります |

| 電話 | 9:00~18:00 |

また、アイフルに限ったことではないのですが、営業時間とは別に土日は平日忙しい人が申し込みをすることで、申し込みが集中して時間がかかることが予想されます。春の新生活が始まる前の2~3月や連休やイベントの多い5月、8月もアイフルへの申し込みが多いです。

必要のタイミングがあるので難しいかもしれませんが、可能ならアイフルの申し込みの時間帯だけでなく、時期も考慮して申し込みすると申し込みの渋滞にはまらず手続きがスムーズに進んだり、審査に通り易くなったります。

ちなみにアイフルでは原則として電話ではなく書類での在籍確認を実施しているため、土日が休業日の職場でも審査を進められるのがメリット。カード発行も曜日に関係なくスムーズに手続きできますから、急ぎの際は土日にも即日融資が期待できますよ。

ちなみに土日はあくまで混み合いやすいというだけであって、曜日によって審査が厳しいor甘いということはありません。特に即日融資を期待していない人であれば、土日にのんびり審査に申し込むのも良いでしょう。

また、土日・平日を問わず、アイフルの審査を行っている時間は限られています。

銀行カードローンはアイフルのように即日融資ができない。銀行により数日かかることも

アイフルは銀行よりも金利が高めのため、できれば金利の低い銀行カードローンがいいと考えている人もいるかもしれません。しかし、銀行の場合、アイフルのように即日融資は基本的にできません。それは、銀行の審査のシステムに理由があります。

銀行では、反社会的な人への融資のリスクを避けるため、審査を行う際に警察庁のデータベースに照会作業を行っていることで時間がかかります。

また、振り込みなどカード発行が不要の方法で借り入れをすれば、契約後すぐにお金を借りることができますが、ローンカードを発行する場合、カードが郵送で届くのに1週間前後の時間がかかることが多いです。カードが届くまでの時間を考慮すると、早くお金を借りたい人には時間がかかるといえます。

また、銀行系のカードローンは審査が厳しく、落ちたと語る人も少なくありません。銀行カードローンは、銀行自体の審査に加えて保証会社となるアイフルのような消費者金融の審査も行われます。

つまりダブルチェックで審査が行われているため審査落ちの可能性が高く、落ちたとなると次の審査で不利になるため注意が必要です。

また、基本的にカードローンは金利が低いほど審査が厳しい傾向があります。銀行は消費者金融と比べて金利が低いため、その分審査も慎重になり時間がかかりやすいのです。

ネット銀行などは大手銀行と消費者金融の中間程度の金利ですが、それでも銀行系であることに変わりはないため、審査に時間はかかりやすい傾向があります。

対してアイフルの場合、ローンカードの郵送もありますが、アイフルの無人店舗を利用すればその場でアイフルのローンカード発行が可能です。また、スマホATMというカードレスでの借り入れもできます。(アイフルなどの消費者金融以外では、カードレスでの借り入れは振り込みがほとんどです。)

もちろん銀行カードローンは金利が消費者金融よりも低く、利用している銀行によっては金利優遇などのメリットもあるため、時間に余裕があり金利が低い方がいい人にはおすすめです。どのカードローンがいいのかは、状況を見て判断してみてください。

アイフルの審査は甘いとはいえない。審査通過率でみる難易度について

一般的に銀行カードローンは審査が厳しく、消費者金融は審査が甘いと考えている人が多いようです。しかし、それは本当なのかといえば、正しいとは言えないでしょう。

そもそもカードローンの審査は、それぞれで審査通過判断の基準が違います。しかも、その基準については公表されていないため、どのような状況の人が審査に通過し、審査に落ちるのかはわかりません。厳密にいえば比較しづらくなっています。

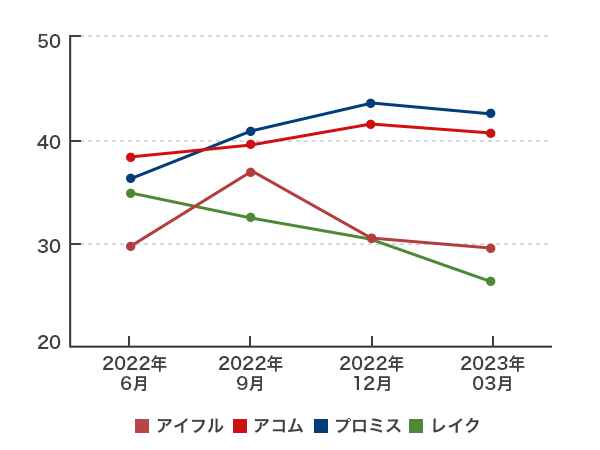

ただし、アイフルをはじめ、大手消費者金融では審査通過率を公表しています。完全比較はできないものの、参考にすることはできます。

| 2022.06 | 2022.09 | 2022.12 | 2023.03 | |

| アイフル | 29.8 | 36.9 | 30.6 | 29.6 |

| アコム | 38.4 | 39.6 | 41.6 | 40.8 |

| プロミス | 36.3 | 40.9 | 43.6 | 42.6 |

| レイク | 34.9 | 32.6 | 30.4 | 26.4 |

審査通過率だけで考えると、アイフルの審査通過率は他社よりも低いため、アイフルの審査が甘いとはいえません。どちらかといえば、厳しめと考えた方がいいかもしれません。

最初に説明したように本来、審査は申込者の返済能力を調べるために行われるものです。審査通過率は審査の厳しさの参考にはなりますが、くじのアタリ・ハズレではありません。借りた後、返済できる余力が経済的にあるのか、過去に延滞等起こして信用情報に傷がないかなど、自分が返済できるかどうかを客観的にみることも大切です。

ちなみに審査通過率=審査が厳しいor甘い、という明確な判断基準にはなりません。審査通過の可能性も、単なる収入の高さだけではなく、家族構成やクレジットカードの利用歴などが基準となります。

各カードローンで公表されている数値は異なりますが、どの会社もしっかりと審査が行われていることを覚えておきましょう。

「SuLaLi」なら女性も気軽に使える

アイフルでは女性向けのカードローン商品「SuLaLi」が展開されています。女性が安心して利用できるカードローンを目的として、女性専用窓口があるのが特徴。

問い合わせには女性オペレーターが相談に乗ってくれるため、「来店不要」「バレ対策」といった女性の立場に寄り添った対応を提案してくれます。SuLaLiにも通常のアイフルカードローンと同様、30日間の無利息サービスがあるため返済の負担も抑えやすいでしょう。

また、SuLaLiは女性向けの限定デザインカードが用意されており、一目見てローンカードだとバレにくいよう工夫もされている点もメリット。ただし通常のアイフルカードローンとは異なり、借り過ぎ防止のために限度額は10万円までとされています。

必要以上の借り過ぎを予防したい人や、周りにバレずにカードローンを使いたい女性にメリットの多いサービスです。

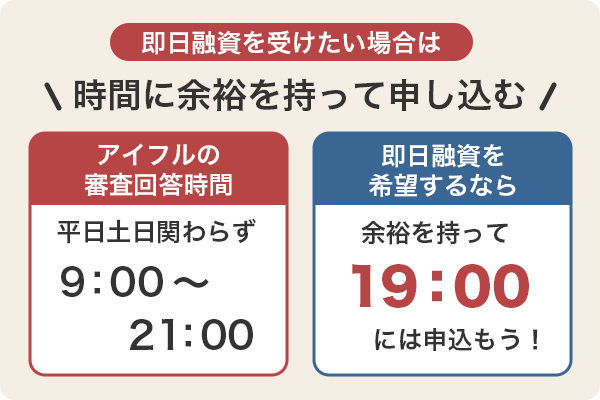

アイフルで即日融資は何時までに申し込む?早く借りるポイントも説明

アイフルでは、即日融資も可能で、最短で18分でお金を借りることもできると既に説明しました。しかし、18分はあくまで最短のため、それよりも時間がかかる人の方が多いでしょう。では、何時までに申し込みをすれば即日融資が可能かについては、まずアイフルの営業時間(受付時間)を気にする必要があります。

アイフルではWEBでの申し込みは24時間受付可能ですが、他の申込方法だと時間が限られています。また、WEBで深夜に申し込みをしても、その場ですぐにアイフルの審査をしてもらえるわけではありません。

アイフルの審査時間は21時までだがギリギリ申し込みは避ける

アイフルでは問合せ方法もいくつかありますが、対応時間が以下のようになっています。

| 相談・申込内容の方法 | 対応時間 |

|---|---|

| WEBからの申し込み | 24時間受け付け |

| 無人契約ルーム (申し込み・カード再発行等) |

平日・土日祝日 9:00~21:00 |

| はじめてのお客様専用ダイヤル | 平日・土日祝日 9:00~18:00 |

| アイフルATM | 7:00~23:00 ※一部店舗除く |

| 増額専用ダイヤル | 平日 10:00~19:00 |

| おまとめローン専用ダイヤル | 平日 10:00~18:00 |

| 事業者サポートプラン専用ダイヤル | 平日 9:00~18:00 |

| 利用中のお客様専用ダイヤル | 平日 9:00~18:00 |

方法にもよりますが、申し込みも含めて初めての場合は、利用中の顧客対応時間よりも長めだったり、土日も対応したりしてもらえます。

ただし、アイフルの審査回答時間は、受付時間と異なります。審査回答時間は、平日土日に関わらず9:00~21:00となっています。深夜等、該当時間を過ぎれば、翌営業日の午前中に回答は来ます。

アイフルの審査時間も考慮すると、即日融資をするためには、どの申込方法であろうと夜の21:00ギリギリに申し込みしていては間に合いません。

18分で融資が可能だとしても、アイフルの審査は人によって時間がかかることがあります。また書類の不備等あれば、その分、時間がかかってしまいます。他にもギリギリで駆け込み申し込みする人が多ければ、その分時間がかかることも考えられます。

過去の延滞や滞納、他社での審査落ち記録などが見られるなど、返済能力が低いと判断されやすい人も要注意。どんな理由で返済能力が低いと判断されるかは分かりませんが、ギリギリの申込で審査が厳しいものになると、即日融資も危ぶまれます。

アイフルの審査は何日もかからないが少しでも早くしたい時のコツ

すでに説明したように、アイフルでは即日融資が可能だとしても、必ずではありません。しっかりと即日融資ができるようにするためにも、早めに申し込みする以外に以下の点には注意してください。

- アイフルからのメールや電話をきちんと受け取れるようにしておく

- 申込内容や必要書類に不備がないように確認してから申し込みする

- 審査対応時間ギリギリでの申し込みにならないようにする(時間や心に余裕をもって申し込みをする)

- 申込時または申込後に急いでいることを伝える

急ぎでお金が必要な時は、時間とともに心にも余裕がないことが多いです。よくメールが届かないなどのトラブルの話がありますが、受信設定の問題があったりアドレスの記入間違いがあったりすることが多いです。時間と心に余裕があれば、ちょっとしたミスも防げます。

特に時間に関しては、ただ混むだけでなく、申し込みが重なれば電話が繋がらないなどのトラブルも発生しがちです。アイフルには急ぎの人用の別対応が用意されているわけではありませんが、早く審査をすすめるためにも急いでいることを伝えることも大切です。

優先審査というわけではありませんが、審査申し込み後の本人確認連絡の時点で「急ぎで対応して欲しい」と伝えることは可能です。急いでいるということをアイフルに知っておいてもらうことで、迅速な対応を期待できる点はメリットですね。

アイフルの審査では在籍確認の電話はない。必要でも事前に確認を取る

在籍確認とは、必要な審査のひとつとして消費者金融側が申込者の勤め先に電話をすることです。カードローンにおいて在籍確認が必ず行われるのはどこも同じで、銀行の場合でも必ず行われます。

勤め先に電話がかかってくることで、カードローンの利用が周りの人にバレないかと心配する声は多くあります。できれば避けたいと思いながらも、避けることができない審査のひとつです。

アイフルだけでなく通常の審査では必要な在籍確認について解説

そもそも在籍確認とは、カードローンに申し込んだ人の会社へ連絡することで、申込時に記載した通りに勤めて安定した収入があることを確認するという、審査のひとつです。在籍確認がとれないと、安定した収入があるという確認ができず、アイフルの審査に落ちることもあります。

在籍確認で、カードローンで借金をしていると周りへのバレを心配する人は多いのですが、実際の通話では、例えば「アイフル」でわかるような、社名やブランド名を告げる消費者金融はありません。「山田と申しますが~」のように担当者の個人名で通話するので、周りに気づかれる心配はないので安心してください。

在籍確認の目的は、申込者が会社に勤めていることを確認することなので、例えば本人が直接電話に出れなくても対応した者の受け答えで申込者が会社に勤めていることがわかれば、再び会社に連絡をすることはありません。本人が電話に出られず「〇〇は、ただいま外出中です」でも、会社に在籍している確認はとれたので、在籍確認は終了します。

しかし、携帯を誰もが持つことで職場への受電そのものが不審に思われるようになりました。また職場によっては、電話そのものの対応が難しいところもあります。昨今は、個人情報保護の問題により、個人からの受電に対応してもらえない場合も増えています。

様々な理由により、在籍確認が取りにくくなっているのは確かです。

アイフルは会社に電話をしない。必要な時は同意を得てから行われる

アイフルでは会社への在籍確認をどうしているのかというと、「よくある質問」にも記載されています。

申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

引用元:よくある質問|申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?

アイフルでは原則として、電話を会社にかけない旨が記載されています。もちろん、絶対ないとは断言できませんが、もし在籍確認が必要だと判断した際もいきなり勝手に電話をすることがないと回答されています。また、かける時は、先に説明したようにバレへの配慮がされます。

ただ在籍確認という工程は、本来審査の上では必要です。「原則なし」となっていても、在籍確認があることも想定して申し込めば、困ることはありません。

- 夜間の申し込みは避ける

- 申込時は、勤務先の番号はつながるところを記入する

- 派遣社員は勤め先の番号の記載に注意する

- 前もって職場に電話が入る旨を伝えておく

アイフルでは在籍確認の電話が原則ないため心配ないのかもしれませんが、一般的な話も含めて在籍確認にはこのような注意点があります。

アイフルの場合でも、もし職場に電話が入りそうな時は、アイフルとはいわずに「クレジットカードの関係で電話が入るかもしれない」と周りに伝えておくといいかもしれません。受けた人も上手く対応してくれるでしょう。

余談ですが、今は連絡が携帯に入ることが当たり前になってきました。例えば返済もせず携帯に入った着信も無視し続けたりすれば、会社に電話が入ることはなくても郵送物などで家族に不審に思われる可能性があります。できればアイフルの番号を携帯に登録しておくといいかもしれません。

アイフルの審査の「やばい」はいい意味が多い。口コミは参考になる

最近は「やばい」という言葉もいい意味で使われることが多くなりました。アイフルの審査についてもやばいというのは、いい意味で使っている人もいます。もちろん、検索の関係で怖いのではと思って調べている人もいます。

実際にアイフルに申し込みした人の口コミをみると、審査に通った人と落ちた人で意見が大きく分かれていました。アイフルの審査は上記で厳しめと説明しましたが、審査に落ちる人もいるため、意見が分かれるのは仕方ないでしょう。

アイフルの口コミは審査通過の可否で変わる。よく見極めて参考にする

口コミもいろいろありますが、一例としてあげると、アイフルに対して以下のような内容がありました。

- 初めての利用なので、1か月利息なしでお借りできました

- 30分くらいの審査で無事借りることが出来ます

- 優先審査の対応が最高です

- ブラックで3社断られました。もう無理だろって思って、アイフルに申し込んだら奇跡的に通りました

- 可決だったものの融資枠が驚くほど少なかった

- 金融事故がある人は無理です

- 通話したスタッフの対応が不快でした

いわゆるカードローンブラックだと本人が思っていても審査に通る人もいれば、審査に落ちた理由がわからない人もいます。また、アイフルの審査が可決だったとしても、実際の金額は希望に満たなかったという意見もいくつかありました。

審査は、申し込んだ個人の状況を見て判断されます。ただ、実際に他社の審査に落ちてもアイフルの審査に通ることもあるため、(逆の場合もありますが)アイフルの審査通過の可否は申し込んでみないとわからないといえます。

口コミの内容については、あくまで参考程度にしておいた方がいいようです。

アイフルの審査結果がこない。審査に落ちた。そんな時の対応について

アイフルの場合、早ければ審査結果が30分かからずに届きます。しかし、中には時間がかかることもあります。

また、アイフルの審査通過率を見てもわかるように、審査に通る人は申込者の半分以下です。それ以上の人はアイフルの審査に落ちているという現実があります。ただでさえ不安なのに、こんな時はどうすればいいのかを説明します。

アイフルの審査結果がなかなか届かない時は一度問合せしてみる

アイフルの審査結果は、タイミングによるものの早く届くことが想定されます。しかし、何日経っても審査結果が届かない時は、以下のような理由が考えられます。

- 申込時に記載したアドレスが間違っている

- 審査結果のメールが受信拒否で届いていない

- 審査結果のメールが迷惑メールフォルダに入っていた

- 電話に出なかった(連絡が取れなかった)

これは他でもよくある話ですが、アドレス間違いが原因の場合があります。急いでいたということもあるかもしれませんが、申し込むときにメールアドレスを記入する際、よく確認するようにしてください。また、迷惑メールとして扱われている場合もあるため、迷惑メールフォルダ―の確認もしてみてください。

対応によっては、電話で連絡が入ることもあります。携帯にかかってくる電話で登録していない番号には出ない人がいますが、かかってくる可能性も考えて、なるべく着信に出たりアイフルの番号を登録したりなど、電話に出られるようにしておくと安心です。

電話をかけるのが苦手な人もいるかもしれませんが、怖いことはありません。遠慮なく問い合わせてください。

アイフルの審査に落ちた理由は教えてもらえない。自分で考える

すでに何度も説明したように、全ての人がアイフルの審査に通るわけではありません。アイフルの審査に落ちた場合、再申し込みは可能ですが、それ以前になぜアイフルの審査に落ちたのか、その理由を考えなければまた同じことを繰り返すだけになってしまいます。

審査落ちとしてよくある原因は、以下のことが考えられます。

- 個人信用情報がよくない(延滞や債務整理をした過去がある)

- 他社借り入れが多い(件数・金額)

- 勤続年数が短い

- 安定した収入が見込めない

- 複数のカードローンに同時に申し込んでいる

- 申込時に嘘の記載をした

- 在籍確認がとれなかった

- 収入に対して支出が多く返済が見込めない

- 職業などの属性が良くない

実際には、アイフルの審査に落ちてもその理由は教えてもらうことができません。あくまで自分で考えるしかありません。その中で一般的によく言われる、いくつかの理由を記載しました。

ここに記載された内容に心当たりがある場合は、再申し込みする前に対策を行う必要があります。ただし、審査落ちの理由によっては、すぐに対処できないものもあります。

特に延滞や自己破産などの個人信用情報がよくない場合は、少なくとも5年期間を空けてからの方がいいです。(場合によっては、7年ほど空けた方がいいかもしれません)

しかし、それだけの期間待てるはずもないという人もいるでしょう。そんな場合は、大手消費者金融の審査には通らない人を顧客にしている、中小消費者金融がおすすめです。

- アロー

- セントラル

- フクホー

- フタバ

- ベルーナノーティス

- ライフティ など

これらは中小消費者金融の中でもよく知られていて、即日融資も可能なところが多いです。中には、無利息期間サービスを設置しているところやWEB完結申込ができるところもあります。

もちろん審査はありますが、中小消費者金融は履歴よりも現在の経済状況や返済能力で判断することが多いです。過去自己破産していても、現在、安定した収入を得て返済をきちんとしてくれそうな人は審査に通る可能性があります。

もちろん、中小消費者金融だからと言って審査が特別「厳しい」「甘い」ということはありません。過去に債務整理をしていても貸してくれることもあれば、債務整理後の暮らし方を見て審査に通らない可能性もあります。

いずれにせよ、「アイフルに落ちたから次は中小消費者金融」とは考えず、アイフルで落ちた理由を見つけて改善するのが得策です。

ただし、大手消費者金融のような知名度がないため闇金と間違えやすく、また闇金もそれに紛れているため、気をつけてください。心配な時は、金融庁のHPの「登録貸金業者情報検索入力ページ」で正規の消費者金融かどうかを調べることができるので、活用してください。

どんな形であれ、闇金からだけは絶対にお金を借りないでください。

アイフルの審査落ちで再申し込みは可能だが期間は半年空けた方がいい

アイフルは、以前利用していた人も再申し込みが可能となっています。また、一度アイフルの審査に落ちた場合も同様に申し込むことが可能です。ただし、アイフルに限ったことではないのですが、一度申し込んだすぐ後では申込者の状況が変わっていないことが多いので、同じ結果になる可能性が高いです。

また他社に申し込んだとしても、アイフルの審査に落ちたことは、個人信用情報機関に記録された内容でわかります。消費者金融ごとに審査の判断が異なるため、どこに申し込んでも必ず審査に落ちるとは限りませんが、審査に不利なことは確かです。

できれば再申し込みする前にアイフルの審査に通る確率が上がるよう、前もって対策を行ったり申込時に注意したりします。

- 自分の信用情報を確認しておく

- 他社借り入れがあれば減らしておく

- 借入希望額を低めにする

- 勤続年数をのばしておく

- 必要な書類をまえもって用意しておく

- 記入ミスをしないように注意する(情報を正しく把握しておく)

- 在籍確認の対応をできるようにしておく

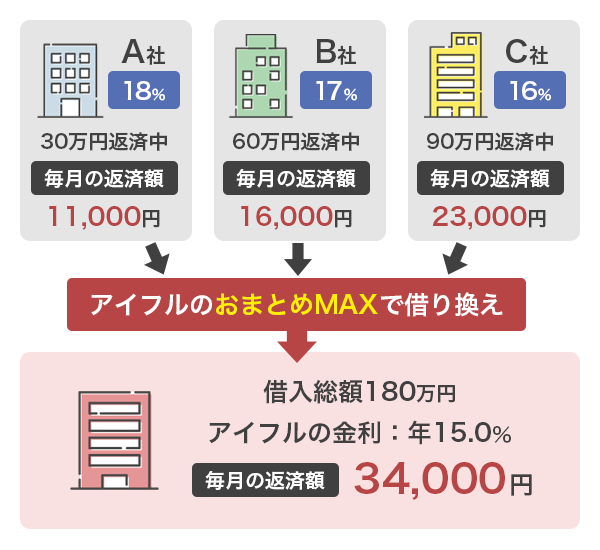

他社借り入れが多く、再審査も厳しいようならば、総量規制の説明でも触れた「おまとめローン」という方法もあります。また、総量規制にかかる心配がある場合も含めて、希望額があまりに高いと審査に影響するため、希望額をなるべく低めにしておくといいです。

個人信用情報が気になる時は、自分の情報を知ることができます。これを「情報開示請求」といい、有料ではありますが、個人信用情報機関から情報を得ることができます。(ただし、勝手に他人の情報を知ることはできません。)

| 個人信用情報機関 | 受付方法 | 金額 |

|---|---|---|

| (株)日本信用情報機構 ( JICC) |

スマホアプリ 郵送 |

1,000円 |

| (株)シー・アイ・シー (CIC) |

WEB(スマートフォン・PC) 郵送 |

WEB:500円 郵送:1,500円 |

| 全国銀行個人信用情報センター (KSC) |

WEB(スマートフォン・PC) 郵送 |

WEB:1,000円 郵送:1,124~1,200円 ※手続きするコンビニで変わります |

※それぞれ別途、郵便代など、手数料がかかることがあります。

早いのはWEBを使った方法です。本人確認をクレジットカード認証にすれば数分で回答が届くことも可能ですが、受付時間(8:00~20:00)外になってしまうと、翌日での回答になってしまうかもしれません。早い方法だと数分で届きますが、郵送だと10日ほどかかります。

郵送の場合は、申込書と本人確認書類、手数料として開示利用券をコンビニで購入(発券)または定額小為替を購入して、郵送します。定額小為替とは、ゆうちょ銀行で購入できる現金の代わりに郵送できる証書です。郵送は、手数料がWEB手続きより高いだけでなく、郵便代なども余分にかかります。また、報告書が届くまで10日ほどかかります。

報告書として届いた自分の信用情報の内容によっては、再申込後もアイフルの審査に通る可能性が低い場合があるかもしれません。判断は難しいかもしれませんが、再申し込み以外にも他の申込先を検討するという手もあります。

カードローンへ申し込んだ際には、(審査のために)個人信用情報を照会した事実も個人信用情報機関に記録され、照会の記録は6ヶ月残ります。6ヶ月経てば申し込み(照会)の記録は消えますが、例えば、短期間に複数社に申し込んでその記録ばかりが多いと不審に思われ審査に影響を与えることがあります。

できれば、アイフルだけでなく他社も含めてカードローンの審査に落ちた後は、6ヶ月の期間を空けてから申し込みをする方がいいです。

合わせて、上記した審査落ちの理由を推測して、対策を講じてから申し込んだ方が、アイフルの審査に通る可能性は上がります。

カードローンは借入後も大切。アイフルの返済方法や増額審査について

アイフルの審査に通ってお金を借りることができれば、それが一番です。しかし、カードローンはお金を借りて終わりではありません。大切なのは、アイフルへの返済です。アイフルへ借りたお金を返済できなければ、今後の借り入れに影響が出ます。

また、延滞を起こせば、アイフルでの借り入れができなくなるだけでなく他社の審査にも落ちるようになります。

返済の他にも、審査に通ったが希望額に満たなかった時のアイフルの増額についても説明します。

カードローンは返済こそが重要。急いでいても返すことも考えて借りる

急いでいる時は忘れがちですが、アイフルなどのカードローンはお金を借りることができる金融商品です。アイフルをはじめとする消費者金融からお金を借りたら返すのは当たり前で、返済こそ重要なポイントです。返済の方法や返済額、返済の期日を理解しておかないと返済がスムーズにいかず、延滞を起こしやすくなります。

まずはアイフルでも返済日をしっかりと確認することが大切です。アイフルでは、返済日を2つの方法から決めることができます。

| 約定返済日 | 申込者の都合にあわせて指定した日が返済日です。 毎月の約定日を期日として、当日を含む前11日間の間に返済が必要です。 ※約定返済日が土日祝日となる場合、直後の平日まで期日を延長できます。 ※口座振替(自動引落)の場合は、約定日に返済額が金融機関から自動的に引き落とされます。 |

|---|---|

| 35日ごと (サイクル制) |

前回の返済日翌日から35日後が返済期日となるスケジュールになります。 最初は初回借入日の翌日から35日後が返済日です。 サイクル制を希望する場合は、契約後に会員ページを見て手続きを行ってください。 ※借入残高がある時に追加借り入れをしても、返済期日は変わりません。 ※返済期日が土日祝日、アイフルの休業日の時は、翌営業日が期日になります。 |

約定返済日については、自由に決められるとしても返済方法や金融機関によっては決まってくることがあります。(例:口座からの自動引落は、WEB登録は3・26・27・28日(金融機関で異なる)、郵送での登録は6・23・27日から選択)

また、返済期日の前11日間は返済できますが、それよりも前に返済した場合(例えば期日14日前)は、繰上返済として扱われ、改めて約定返済日までに返済が必要になります。

サイクル制に関しては、返済日の日にちが毎月固定ではないため、返済日がわかりにくいというデメリットはありますが、期日前ならばいつでも返済できます。(いつ返済しても繰上返済扱いにはなりません。)

アイフルの返済方法については、以下の6つの方法があるので、自分に合ったアイフルの返済方法を選択するようにしてください。

| 返済方法 | 24時間対応 | 土日対応 | カードレスでの対応可否 |

|---|---|---|---|

| インターネット返済 | 〇 | 〇 | 〇 |

| 口座振替(自動引落) | × | × | 〇 |

| 振り込み | 〇 | 〇 | 〇 |

| スマホアプリ | 〇 | 〇 | 〇 |

| アイフルATM | × | 〇 | × |

| 提携ATM | △ (コンビニ設置ATMは〇) |

〇 | △ (スマホアプリ可のATM利用は〇) |

アイフルのスマホアプリは、最初の特長でもあるように、セブン銀行またはローソン銀行のATMでカードを使わずスマホを使う方法です。対応ATMの種類は少ないのですが、コンビニで操作でき、またカードがないことは周りに知られにくいのでおすすめです。

アイフルの返済での注意点として、アイフルへの返済が遅れそうな時はそのままにせずアイフルに連絡することをおすすめします。アプリの「返済日の延期(今月のみ)」で手続きができます。また、会員専用ダイヤル(平日9:00~18:00)へ電話をすることもできます。連絡すれば相談に乗ってくれるため、必ずアイフルに連絡を入れることです。

アイフルへの返済ができないからと放置すれば、信用情報にマイナスになる記録が載せられることになります。

延滞になると他のカードローン会社に申し込む際、厳しい審査になるでしょう。返済が遅れて信用情報に傷がつかないよう、遅れる前に事前相談を心掛けると無難です。

アイフルは増額可能。アプリから申し込みできるが減額の可能性もあるので注意

アイフルを利用中にもし限度額が足りなく感じた場合、アイフルで増額の申請をすることが可能です。アイフルでの限度額は、当人の収入、他社借入額を考慮して決められます。

現状で足りているならば増額申請を行う必要はありませんが、増額することにはいくつかのメリットがあります。ただし、逆にデメリットもあるので、安易に申し込むのは避けた方がいいかもしれません。

| メリット | デメリット |

|---|---|

| 金利が下がる可能性がある 他社へ新たに申し込みしなくてすむ 他社で一から審査するより審査に通り易い |

限度額が下がる可能性がある 利用停止になる可能性がある |

アイフルで増額したい時は、会員サービスやスマホアプリ、または電話でもできますが、審査は行われます。審査により、返済への信用が下がるとデメリットのようなことが起こるかもしれません。限度額が下がったり利用停止になったりする理由としては、以下のことが考えられます。

- 他社も含めて年収の1/3に近い貸し付けがある

- アイフルの利用中に返済が遅れることがあった

- 収入が下がった

アイフルの増額の審査結果については、基本的にメールで届くようになっています。(電話で連絡が入る可能性もあります。)アイフルの増額の場合、審査そのものは初めての時より時間がかからないものですが、アイフルの増額に対応できる営業時間が9:00~19:00と短いため、タイミングによっては回答が来るまで時間がかかることもあります。

増額申請は、一般的に申込後すぐは審査に通りにくいとされています。アイフルの場合、最短で1ヵ月程度で増額可能という情報もありますが、カードローンの審査の厳しさを考えると難しいと思われます。一般的には、半年程度はあけた方がいいといわれています。

半年も待てないかもしれませんが、契約後すぐは避けた方がいいのは利用実績がないことが一因としてあります。

アイフルの利用実績を重ねた方が優良顧客としてみられ審査通過の可能性が上がるため、ある程度利用して実績を作ってからの方が増額にはおすすめです。タイミング的には、増額案内がある時がおすすめです。

逆にデメリットで触れたような理由や状況が見受けられる時は、注意してください。

お金がないから増額申請をしたのに、限度額が下げられてしまっては、余計に厳しい状況に陥ってしまいます。

また、他社借入が50万円を超えている場合や、初回申込時と勤務先・収入などが変わった場合などには、収入証明書が求められる可能性もあります。その他、アイフルが必要と判断した場合には、審査が厳しい物になる可能性もあると覚えておきましょう。

ちなみにアイフルへの増額申請には収入証明書類が必要とされ、アプリから収入証明書類の提出ができるため用意をしてください。収入証明書類の提出においては、上記の説明を参考にしてください。

アイフルの審査は甘くないが即日融資が可能。準備をして申し込もう

アイフルは、多くの人に知られているように大手消費者金融のひとつのです。アイフルのカードローンは即日融資が可能なだけでなく、最短18分で融資もできます。カードレスという方法ならば周りに知られる心配もありません。

無利息期間のサービスなど、さまざまなメリットもあるアイフルですが、当然審査があり、アイフルの審査に通らなければいけません。審査通過率から見てもアイフルの審査は甘いとはいえませんが、安定した収入があることを前提に、前もって書類を用意したり、自分の信用情報を確認して対策しておいたりなど、準備をして審査にのぞめば、通ることはできます。

まだまだ怖いと感じる人がいるものの、アイフルをはじめとする大手消費者金融は金融庁に届け出されている正式な貸金業者で、安心して利用できるところです。アイフルについていろいろな口コミもあるので参考にして、安定した収入がある方はアイフルに申し込んでください。

もし、事前にアイフルは厳しいと感じるようならば、知名度は下がりますが、審査に柔軟に対応してもらえる消費者金融もあるので検討してみてください。