年会費無料クレジットカードおすすめ14選!目的別にお得なクレカ

年会費無料のクレジットカードは数多く発行されており、いざ新規入会するとなると、どれがいいのか迷ってしまいます。

|

|

|

|

|

|

|

|

|

|

|

|---|---|---|---|---|---|---|---|---|---|---|

| 家族 カード |

永年無料 人数制限なし |

年会費無料 | 年会費無料 | 年会費無料 | 永年無料 | – | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 |

| ETC カード |

年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 発行手数料1,100円(税込) |

初年度無料 2年目以降550円(税込) |

年会費無料 | 初年度無料 次年度以降1,100円(税込) |

年会費無料 | 年会費無料 | 年会費 発行手数料無料 |

| おすすめ ポイント |

|

|

|

|

|

|

|

|

|

|

| 評価 | ||||||||||

| 公式 |

|

|

|

|

|

|

|

|

|

|

年会費無料のクレジットカードでお得なカードを目的別にご紹介

当記事では年会費無料でおすすめのクレジットカードを、以下の目的別に厳選してご紹介していきます。

この中から、ぜひあなたのライフスタイルに合うクレジットカードを見つけましょう。

年会費が永年無料のカードなら、何枚保有してもコストは0円です。今回ご紹介するカードを適切に使い分けることによって、コスパ最強のカードライフが実現します!

- ポイント還元率の高さで選ぶ

- 審査の間口の広さで選ぶ

- 法人クレジットカードから選ぶ

- 優待の豊富さで選ぶ

- 女性向けクレジットカードから選ぶ

- 電子マネー付帯で選ぶ

- ガソリン代を節約できるカードから選ぶ

還元率の高さで選ぶ!年会費無料のクレジットカード

年会費のコストを気にかける方なら、ポイントの貯まり具合にもきっと関心があるはず。年会費が無料で還元率も高ければ、クレジットカードとしては正に理想的です!

でもそんな理想的なカードは、探してみると意外とたくさん見つかります。そこで今回は、その中から特に厳選した3枚を一気にご紹介しましょう。

三井住友カード(NL)はVisaブランドをご希望の方に一押しの年会費無料クレジットカード

- 年会費永年無料

- ポイント最大7%還元

- 最短30秒の即時発行

| 発行 | 最短 30秒 |

海外旅行保険 | 最高2,000万 |

|---|

先にご紹介したJCB カード W/plus Lは39歳以下の方限定のカードですから、40歳以上の方やVisaブランドをご希望の方にはこちらの三井住友カード(NL)が一押しです。Visaは世界的に普及率が最も高く、海外旅行のメインカードにもピッタリです。

こちらのカードは最短30秒で即時発行してくれるサービスもあって、お急ぎの方にもおすすめで、Apple PayやGoogle Payですぐに利用できます。

こちらのカードのスゴイところは、以下対象のコンビニや飲食店をApple PayもしくはGoogle Payのタッチ決済で利用するとなんとポイント最大7%の高還元で利用できる点です。

三井住友カードは、VisaとMastercardいずれのブランドを選んでも、タッチ決済もしくはコンタクトレスを利用できます。

ポイント最大7%還元

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

また、事前エントリーで対象店舗を高還元で利用できる「ココイコ!」など、高還元で利用できる特典が豊富でお得なカードです。

「ココイコ!」とは事前にエントリーをして対象のショップでクレジットカード決済するだけでポイントを上乗せして貰えるお得なサービスのことです。

エントリーは街中でスマホから簡単にできますし、エントリー有効期限(30日)内に該当ショップに行ってカード決済するだけでポイントを上乗せして貰えますから、是非積極的に活用したいですね。

エントリーもお買い物直前でOKですし、エントリーした後に必ずしもお買い物をしなければならないわけではありません。エントリーも回数制限などはありません。

ここで「ココイコ!」対象店舗を一部抜粋してご紹介しておきましょう。

- タカシヤマ:ポイント+1%

- ビックカメラ:ポイント+1%

- ソフマップ:ポイント+1%

- びっくりドンキー:ポイント+0.5%

- かっぱ寿司:ポイント+0.5%

- ジョーシン:ポイント+0.5%

- 紀伊國屋書店:ポイント+0.5%

このようにメジャーな店舗をお得に利用できます。

三井住友カード(NL)は年会費が永年無料にも関わらず海外旅行保険が付帯するなどスペックも高く、カード発行をお急ぎの方やVisaブランドをご希望の方のメインカードとして大活躍してくれること間違いなしの1枚と言えるでしょう。

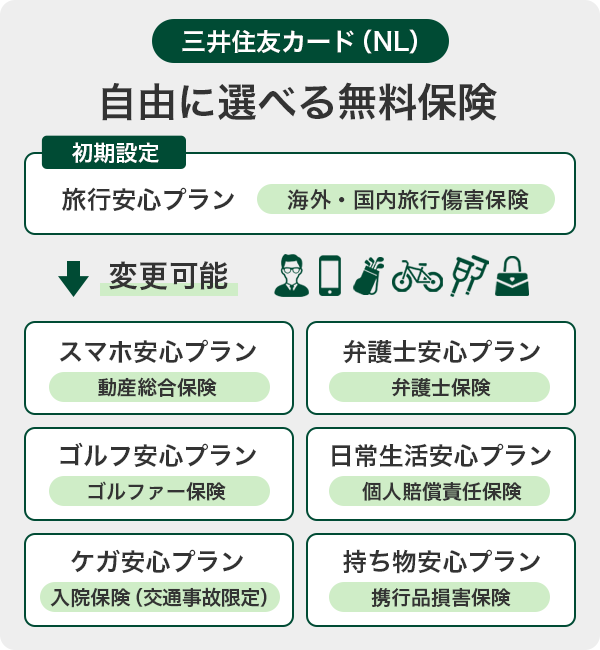

なお海外旅行保険は、入会後お好きなタイミングで「スマホ安心プラン」「弁護士安心プラン」などへと切り替えることが可能です(選べる無料保険)。

PR:三井住友カード

| 年会費 | 永年無料 |

|---|---|

| 特典 | ・最高2,000万円の海外旅行傷害保険付帯 ・対象店舗でタッチ決済(Apple Pay/Google Pay)するとポイント最大7%還元(※1) ・最短30秒の即時発行(※2) |

(※1)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※1)Apple Watchでのお支払いも対象です。

(※1)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※1)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※1)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※1)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※1)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

(※2)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

JCB カード Wは年会費無料でポイント高還元

JCB カード W

- 年会費無料

- 1.0~5.5%のポイント高還元率

- 最短5分の即時発行

| 発行 | 最短 5分 |

海外旅行保険 | 最高2,000万 |

|---|

JCB カード Wは年会費無料で利用できるポイント還元率が極めて高いお得なクレジットカードです。年会費無料で一定のステータスがあるJCBのプロパーカードが持てる点も人気の理由の1つと言えるでしょう。

JCB カード W最大の魅力は、ポイント付与率が通常のJCBカードの2倍(還元率1%)と高還元な点で、公共料金など様々な支払いに使えば使うほどお得です。

特約店であるこれらの店舗では、更なるポイント高還元率で利用できます。街中ではぜひJCBのパートナー店を選んでご利用ください。

JCBは全国に多数の優待店を有しており、初心者の方でも効率的にポイントを貯めることができるでしょう。

- Amazon:ポイント4倍

- はるやまチェーン:ポイント5倍

- 西友・リヴィン・サニー:ポイント3倍

- ポプラグループ:ポイント3倍

- アピタ・ピアゴ・ユーストア:ポイント3倍

- イトーヨーカドー:ポイント3倍

- デイリーヤマザキ:ポイント3倍

- セブン-イレブン:ポイント3倍

- ローソン:ポイント3倍

- ミニストップ:ポイント3倍

- 東京電力エナジーパートナー:ポイント2倍

- 北陸電力:ポイント2倍

- 中部電力ミライズ:ポイント2倍

- 関西電力:ポイント2倍

- 中国電力:ポイント2倍

また、世界各国のレストランやショップを優待価格で利用できる「たびらば」優待や、JCBブラザラウンジ、海外旅行保険など旅行関連優待が豊富ですから旅行をお得に楽しむこともできます。

JCB カード Wはトータルバランスがよい年会費無料のハイスペックカードをご希望の方には一押しの1枚と言えるでしょう。このカードには申し込み年齢に39歳までという制限がありますが、一度会員になれば40歳以降も更新が可能です。ぜひメインカードとして末永くご愛用ください。

| 年会費 | 無料 |

|---|---|

| 特典 | ・18歳~39歳限定 ・還元率1.0~5.5%(※1) ・最短5分でカード番号発行/モバ即(※2) ・海外旅行保険 最高2,000万円(利用付帯) ・ショッピングガード保険 最高100万円(海外のみ) ・QUICPay追加可能 |

(※1)最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

(※2)【モバ即の入会条件】

9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

審査の間口の広さで選ぶ!年会費無料のクレジットカード

クレジットカードを作りたいけど、クレジットカードの審査に自信がないという方はいらっしゃいませんか?クレジットカードの中でも特に作りやすいカードをご紹介しましょう。

確実に年会費無料のクレジットカードを手に入れたい方は、ぜひこちらをチェックしてみてくださいね。

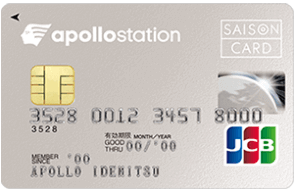

ライフカードは年会費無料で優待が豊富

ライフカード

- 年会費無料

- 誕生月はポイント3倍

- 審査の間口が広く優待豊富

| 発行 | 最短 2営業日 |

ポイント | 誕生月 3倍 |

|---|

お出かけする機会が多い方には、優待が豊富なライフカードがおすすめです。ライフカードは消費者金融アイフルの子会社で、審査ハードルが比較的低い消費者金融系クレジットカードに属する為、審査の間口が広いのが特徴です。

過去の延滞など審査に不安をお持ちの方も、ライフカード独自の審査基準「スマート審査」なら安心です。

ライフカードは以下のようにお出かけに役立つ優待が豊富で、この優待だけでも持つ価値がありますよ。以下に優待内容を一部抜粋してご紹介しておきますね。これら提携施設では、ライフカードを提示するだけで割引などの優待を利用することができます。

- サカイ引っ越しセンター:20%OFF

- 東北サファリパーク:10%OFF

- ホテルマウント富士:10%OFF

- 東海汽船:10%OFF

- 海の博物館:10%OFF

- 黄金崎ガラスミュージアム:10%OFF

- 神戸ポートピアホテル:10%OFF

- 呉阪急ホテル:10%OFF

- ルークプラザホテル:平日30%OFF/休日前20%OFF

- ホテルマウント富士:10%OFF

- 大滝鍾乳洞:入洞料10%OFF

上記はライフカードを提示するだけで受けられる優待の一部です。ライフカードは年会費無料とは思えないほど特典が充実していて、優待が使える施設はこの他にもまだ沢山ありますよ。

またライフカードはポイント還元率も高く、誕生月はポイント3倍、入会1年間はポイント1.5倍などお得なクレジットカードでもあります。

しかもライフカードには、利用金額に対して還元率がアップするステージ制が採用されてます。つまりこのカードをメインカードとして光熱費などの支払いに利用することによって、さらにポイントが貯まりやすくなるのです。

ネットショッピングもお得で、ライフカード会員の方専用サイトであるL-Mall(エルモール)を経由すると、ポイントが2~最大25倍までアップします。

L-Mall(エルモール)には楽天市場やYahoo!ショッピング、ニッセンオンラインなどメジャーな店舗が勢ぞろいしてますので、是非活用してお得にお買い物を楽しみましょう。

| 年会費 | 無料 |

|---|---|

| 特典 | ・基本還元率0.5% ・初年度ポイント1.5倍(還元率0.75%) ・誕生月ポイント3倍(還元率1.5%) ・お出かけに役立つ優待が豊富 ・最短2営業日で発行可能 |

ACマスターカードは審査が不安な方向けの年会費無料クレジットカード

ACマスターカード

- 年会費無料

- 独自審査にて審査が不安な方向き

- 毎月の利用金額から0.25%分が自動でキャッシュバック

| 発行 | 最短 即日 |

ポイント | – |

|---|

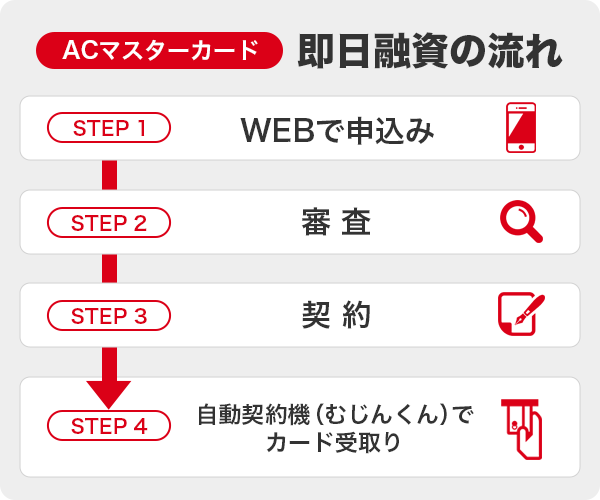

クレジットカードの審査が不安な方やカード発行をお急ぎの方には、自動契約機(むじんくん)で即日発行が可能なACマスターカードが要チェックの1枚です。。

こちらのカードは公式サイトに「パート・アルバイトの方でも一定の収入があればOK」とハッキリ明記されている上に、独自の審査という面においても審査が不安な方向けのクレジットカードとなっています。

最短即日発行に対応しているクレジットカードで、カード発行は土日祝日にも対応している上に自動契約機(むじんくん)は夜21時まで対応してますから、忙しいサラリーマンの方でも即日受け取りが可能です。

ACカードは毎月のカード利用額の0.25%が自動キャッシュバックされる為、ポイント交換の手間も省けます。年会費が無料ですから手軽に作れますしACマスターカードは独自の審査という面において審査が不安な方向きのクレジットカードと言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 特典 | ・リボルビング払い専用カード ・最短20分審査※ お申込時間や審査によりご希望に添えない場合がございます。 ・毎月の利用金額から0.25%自動でキャッシュバックされる ・土日祝日も自動契約機は営業 (年末年始除く) |

法人クレジットカードで選ぶ!年会費無料のクレジットカード

個人事業主の方はプライベート用のクレジットカードと事業用のクレジットカードを分ける方が経費管理が効率化できる為おすすめです。ここからは年会費無料の法人クレジットカードの中から事業に役立つお得なクレジットカードを厳選してご紹介していきましょう。

以前は法人カードには必ず年会費がかかりましたが、現在は年会費無料のタイプも増えてきました。今流行りの副業を始めた方も、ぜひこれからご紹介する法人クレジットカードをご検討ください。

三井住友カード ビジネスオーナーズは年会費無料の法人カード

【PR】三井住友カード ビジネスオーナーズ

- 年会費無料

- 登記簿謄本・決算書不要

- 優待豊富

| 発行 | 最短 3営業日 |

海外旅行保険 | 最高 2,000万 |

|---|

三井住友カード ビジネスオーナーズは起業したばかりの事業主様向けの年会費無料の法人クレジットカードです。こちらのカードは年会費無料ながらもビジネスに役立つ特典が多数付帯しています。

また、申し込み時に決算書や登記簿謄本の提出が不要ですから個人事業主の方でも気軽に申し込めます。ビジネスサポートや福利厚生サービスなどビジネスに役立つ特典が付帯する他、カード決済でポイントも貯まります。

こちらのカードは年会費が無料にも関わらず以下のようなビジネスサポートサービスも利用でき。

- アート引越センター:30%割引

- サカイ引越センター:25%割引

- 引越革命:30%割引

- GVA 法人登記サービス:すべての変更登記で2,000円OFF

- SMBCクラウドサイン 電子契約サービス

- Custella Trend:最新消費トレンドを毎月届けてくれる無料レポートサービス

法人クレジットカードの年会費は経費として計上できますので、ゆくゆくはワンランク上の法人クレジットカードを持ちたい事業主様も三井住友カード ビジネスオーナーズで利用実績を積めば、将来的に審査ハードルが高い年会費有料の法人クレジットカードも手に入れやすくなるでしょう。

PR:三井住友カード

| 年会費 | 永年無料 |

|---|---|

| 特典 | ・海外旅行傷害保険:最高2,000万円(利用付帯) ・追加カード19枚まで申し込み可能 |

ライフカードビジネスライトプラスは審査が不安な事業主様向け

ライフカードビジネスライトプラス

- 年会費無料

- 登記簿謄本・決算書不要

- 優待豊富

| 発行 | 最短 3営業日 |

限度額 | 最大500万 |

|---|

ライフカードビジネスライトプラスは、年会費無料で利用できる法人クレジットカードです。本人カードだけでなく、従業員用カードも年会費無料で追加できます。

審査に必要な書類も本人確認書類のみで一般的な法人クレジットカード申し込みに必要な登記事項証明や決算書は一切必要ありません。初めてのビジネスカードを作る方は、ぜひライフカードでお申し込みください。

利用限度額が10~500万円と大きく、大量仕入れなどの高額な支払いにも対応しやすいでしょう。カード利用に応じてポイントも貯まって、貯まったポイントは引き落とし先口座にキャッシュバックもできますから経費削減にも繋がります。

また、以下のようなビジネスサポートも利用できますので、年会費無料の法人クレジットカードとは思えないほど付帯サービスも充実しています。

- 弁護士無料相談サービス

- 海外アシスタンスサービス

- カーシェアリングサービス「タイムズカープラス」

- 福利厚生サービス「ベネフィット・ステーション」

- 旅行サービス「Travel Gate」

- Visaビジネスオファー

さらにライフカードは親会社が消費者金融「アイフル」であることから審査の間口が広い傾向にあり、開業・創業したばかりの方も申し込みやすいので、審査が不安な方にもおすすめです。

| 年会費 | 永年無料 |

|---|---|

| 特典 | ・ビジネスサポートサービス ・追加カード |

優待の充実さで選ぶ!年会費無料のクレジットカード

特典が貧弱なことは、年会費無料クレジットカードの宿命のようなものです。でも探してみると、中には案外利用価値の高い特典がついたカードも見つかるんですよ。

次はそんな掘り出し物のクレジットカードをご紹介しましょう。

優待豊富な セゾンパール・アメリカン・エキスプレス・カード

- 年会費実質無料

- QUICPay利用分が2%の高還元 ※

- 優待豊富で日常生活もお得

| 年会費 | 実質 無料 |

発行 | 最短5分 |

|---|

※ 永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※ 1ポイント最大5円相当のアイテムと交換の場合となります。

※ 交換商品によっては、1ポイントの価値は5円未満になります。

セゾンパール・アメリカン・エキスプレス・カードは初年度年会費無料、次年度も年に1度でも利用すれば無料ですから、実質無料のカードとして年会費無料のカードとして紹介させて頂きます。このカードにはアメックスのロゴマークが大きくプリントされていますが、発行会社はセゾンカードですからどなたも気軽に申し込めます。憧れのアメックスブランドが、実質年会費無料で手に入るとはラッキーですよね。

こちらのカードのスゴイところは、以下セゾンの豊富な優待だけでなく、アメックスの優待「アメリカンエキスプレスコネクト」も両方利用できる点で、この優待だけでも持っておく価値がある1枚と言えるぐらいです。セゾンカードやアメックスの優待を年に数回でも利用すれば、一般的な高還元カードを遥かにしのぐメリットを得られるでしょう。

- PIZZA-LA:3,000円以上のご注文で500円OFF

- 塚田農場:10%OFF

- マルサ水産:10%OFF

- Cake.jp:500円OFF

- サンシャイン水族館:大人400円OFF

- 東京お台場 大江戸温泉物語:大人最大1,100円OFF

- タイムズカー:カード発行手数料(通常1,650円)が無料

- ジャンボカラオケ広場:20%OFF

- カラオケ館:30%OFF

- Re.Ra.Ku:5%OFF

また、QUICPayでの利用が2%もの高還元となりますので、Apple PayやGoogle Pay利用もお得ですし、最短5分の即時発行にも対応していますから、お急ぎの方にも最適です。

アメックスは持っているだけで一目置かれるところがありますので、コストをかけずにアメックスの提携カードが持てる点も魅力の1つと言えるでしょう。

| 年会費 | 年に1度でも利用すれば無料 利用ない場合次年度1,100円(税込) |

|---|---|

| 特典 | ・永久ポイントが貯まる ・セゾンの優待とアメックスの優待両方利用できる ・QUICPayで2%の高還元 ・オンライン・プロテクション ・最短5分のデジタルカードも選べる |

エポスカードは10,000店舗以上の優待と充実の旅行保険が付帯している

エポスカード

- 年会費無料

- 10,000店舗以上の優待

- 年4回マルイで10%OFF

| 発行 | 最短 即日 |

海外旅行保険 | 最高2,000万 |

|---|

マルイをよく利用する方にはエポスカードも年会費無料クレジットカードとして要チェックの1枚と言えるでしょう。エポスカードの海外旅行傷害保険も自動付帯ですので、他の保険との合算にも最適です。

年会費無料にも関わらず、このように旅行中のケガや病気の治療費も補償してくれる充実した補償内容です。

- 死亡・後遺障害:最高500万円

- 傷害治療費:最高200万円

- 疫病治療費:最高270万円

- 賠償責任:最高2,000万円

- 救援者費用:最高100万円

- 携行品損害:最高20万円

この中でも治療費額が最高で270万円なのは大きな魅力。一般的なゴールドカードの治療費額に匹敵する額が付帯しています。また「マルコとマルオの10%オフ」では、マルイ・マルイウェブにて10%オフでお買い物できるため、ショッピングが好きな方は要チェックです。

海外旅行保険が自動付帯するカードや、割引優待でお買い物を楽しみたい方はぜひエポスカードを検討してみてくださいね。

それに海外で何かあった時には、現地サポートデスクが24時間日本語で対応してくれるので安心ですよ。

またエポスカードは10,000店舗以上の優待が利用できるお得なクレジットカードで、全国の飲食店、遊園地、美容院など幅広いサービスがお得に使えます。

また使いやすいプリペイドカード、オンライン決済が安心なバーチャルカードが無料で発行できるほかに、クレジットカード即日発行にも対応していますのでお急ぎの方にも最適です。

| 年会費 | 無料 |

|---|---|

| 特典 | ・海外旅行保険(自動付帯) ・海外サポートデスクは24時間対応 ・飲食店など全国10,000店以上の優待店舗 ・プリペイドカード、バーチャルカード無料発行 ・カードは店頭で即日発行可能 |

電子マネーで選ぶ!年会費無料のお得なクレジットカード

年会費無料でも、自分の利用目的に合わないクレジットカードでは意味がありませんよね。次にご紹介する2枚は、持つ方のライフスタイルによっては大変お得になるクレジットカードです。

いずれもコストパフォーマンスが最高で、2枚とも電子マネーが標準搭載されてますので、電子マネー決済もOKです。

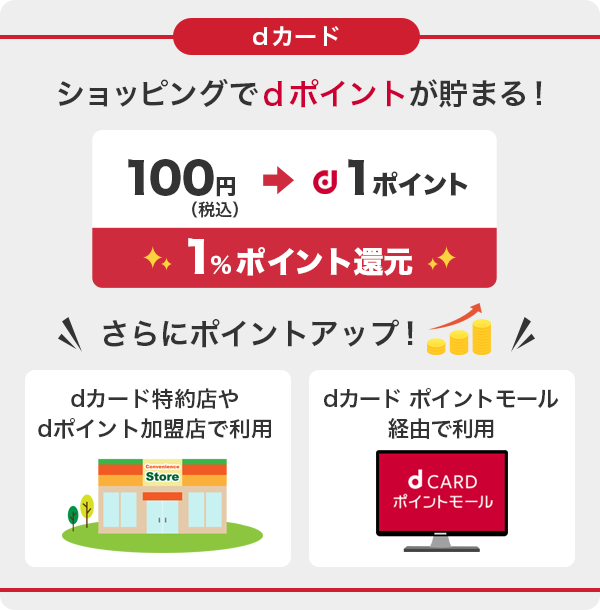

dカードは基本還元率1%の高還元!電子マネーiD搭載で便利

dカード

- 年会費無料

- 基本還元率1.0~4.0%

- dポイントクラブクーポンで日常生活もお得

| 審査 | 最短5分 | 電子 マネー |

iD |

|---|

dカードは、電子マネーiDが標準搭載されてますから、少額決済時も便利な1枚です。電子マネーiDは事前チャージが不要ですぐに使える便利な電子マネーです。

dカードは流通系のカードですから審査の間口も広く、審査に不安がある方も安心して申し込みできるカードです。

dカードは基本還元率も1%と高くお得で、特約店であるマツモトキヨシで4%、高島屋で2.5%、マクドナルドで1.5%とメジャーな店舗を高還元で利用できますので、年会費無料の高還元カードをお探しの方にもピッタリの1枚と言えるでしょう。

ドコモユーザーでないと使えないと勘違いしている方もいらっしゃるかもしれませんが、dカードはどなたでも入会できますし、どなたが持ってもメリットがあるのです。

貯まったポイントはdポイント加盟店で1ポイント1円で利用できるのでポイントの使い勝手も抜群。

dカードは「dポイントクラブクーポン」が利用できるカードですので、身近なお店を割引価格で利用できたり、優待を利用できる点も魅力のカードですよ。

| 年会費 | 無料 |

|---|---|

| 特典 | ・いつでもどこでも還元率1% ・電子マネーiD搭載 ・お買い物あんしん保険 ・dカードケータイ補償 |

セブンカード・プラスは電子マネーnanacoへのチャージで唯一ポイントが貯まる

セブンカード・プラス

- 年会費無料

- セブン&アイグループポイント2倍

- nanacoチャージでポイント貯まる

| 年会費 | 無料 | 電子 マネー |

nanaco |

|---|

セブンカード・プラスはセブン&グループ店舗をよく利用する方に一押しのクレジットカードです。セブン&アイグループで使い勝手がよい電子マネーnanacoが標準搭載されていて、年会費無料でnanacoを手に入れられるカードでもあります。

しかも電子マネーnanacoへのチャージで唯一ポイントが貯まるクレジットカードで、このようにチャージ&nanaco利用でポイントの2重取りが可能となります。

- nanacoへのチャージ:0.5%

- nanaco利用:0.5%

- 合計還元率1.0%

nanacoへのオートチャージも可能ですから、nanaco利用時に残高不足の心配もいりません。さらに8のつく日はイトーヨーカドーでほとんど全品5%OFFで利用できる特典もあります。

セブン&アイグループ店舗での利用は常にポイントが2倍つきますし、イトーヨーカドー、ヨークマート、ヨークフーズ、ヨークプライスでの利用で累計nanacoボーナスポイントが貰えるなどお得なクレジットカードでもあります。

貯まったポイントは1ポイント1円で電子マネーnanacoとして利用できますからポイントの使い道にも困りません。セブンカード・プラスは電視マネーnanacoを利用する方にとっても必携の1枚と言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 特典 | ・セブン&アイグループ店舗でポイント2倍 ・電子マネーnanaco搭載 ・nanacoチャージでポイント貯まる ・nanacoへのオートチャージ可能 |

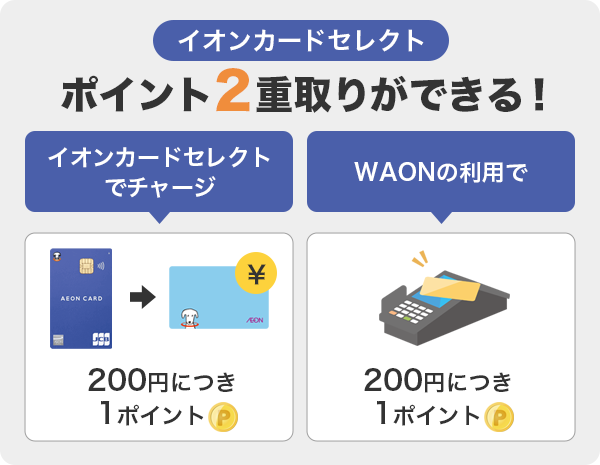

イオンカードセレクトはWAONチャージでポイントが貯まる

イオンカードセレクト

- 年会費無料

- イオングループはポイント2倍

- WAONチャージでポイント貯まる

| 年会費 | 無料 | 電子 マネー |

WAON |

|---|

イオングループをよく利用する方なら、イオンカードセレクトが一押しです。イオンカードセレクトは、電子マネーWAONが標準搭載されてますので、わざわざ別途WAONカードを持つ必要もありません。

イオンカードセレクトはWAONチャージで唯一ポイントを獲得できるクレジットカードで、一般のイオンカードではWAONチャージでポイントを貯めることができません。

イオンカードセレクトならWAONへのチャージ&利用でポイント2重取りができますので、WAONをお得に利用するには必携のクレジットカードと言えるでしょう。

また、毎月20.30日はイオンで5%OFFや、イオン銀行普通預金金利が優遇されるなど、特典も満載です。イオンをよく利用する方には一押しのカードと言えるでしょう。

| 年会費 | 無料 |

|---|---|

| 特典 | ・イオンで常にポイント2倍 ・電子マネーWAON搭載 ・WAONチャージでポイントが貯まる ・イオン銀行普通預金金利優遇 ・毎月20.30日イオンで5%OFF |

女性向けクレジットカードから選ぶ!年会費無料クレジットカード

続きまして女性向けの年会費無料クレジットカードを厳選して2枚ご紹介します。

JCBカードW plus Lは女性に嬉しい特典が盛りだくさん

JCB カード W plus L

- 年会費無料

- 1.0~5.5%の高還元率

- 女性向け特典も豊富

| 発行 | 最短 5分 |

海外旅行保険 | 最大2,000万 |

|---|

JCBカードW plus Lはポイント還元率が高い年会費無料クレジットカードです。先にご紹介した「JCBカードW」のサービスに加えて、毎月のプレゼント企画や協賛企業からの優待・特典が受けられる女性向けカードです。

JCBカードWと同様に、いつどこで使っても1%のポイントが還元されるポイント還元率が高いクレジットカードです。

基本還元率が高いだけでなく、これら女性がよく利用するショッピングセンターやスーパーなどでは更なるポイント高還元率で利用できる点においても女性の方のメインカードにおすすめです。

- Amazon:ポイント4倍

- 西友・リヴィン・サニー:ポイント3倍

- アピタ・ピアゴ・ユーストア:ポイント3倍

- 高島屋:ポイント3倍

- 東武百貨店:ポイント2倍

- イトーヨーカドー:ポイント3倍

- メルカリ:ポイント2倍

- オーケー:ポイント3倍

- スターバックス カードへのチャージ:ポイント10倍

- デイリーヤマザキ:ポイント3倍

- セブン-イレブン:ポイント3倍

- ローソン:ポイント3倍

- ミニストップ:ポイント3倍

カードデザインも可愛い3種類から選べますので、お財布から取り出すたび気分が上がりそうです。また女性疫病保険を低価格でつけることもできますのでいざというとき備えたい方にも安心です。

JCB カード W plus Lはトータルバランスが大変優れたハイスペックカードですから、女性のメインカードに一押しと言えるでしょう。

ポイント還元率が高いクレジットカードをご希望の女性は、JCBカードW plus Lを検討してみてはいかがでしょうか。

| 年会費 | 無料 |

|---|---|

| 特典 | ・39歳以下の方限定 ・還元率1.0~5.5%(※1) ・最短5分でカード番号発行(※2) ・パートナー店で還元率アップ ・海外旅行傷害保険:最高2,000万円(利用付帯) ・海外ショッピング保険:最高100万円 ・たびらば優待 ・JCBプラザラウンジ ・QUICPay追加可能 |

(※1)最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

(※2)【モバ即の入会条件】

9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

三井住友カード(NL)オーロラは特約店で高還元&可愛いカードデザインが魅力

【PR】三井住友カード(NL)

- 年会費永年無料

- ポイント最大7%還元

- 最短30秒の即時発行

| 発行 | 最短 30秒 |

海外旅行保険 | 最高2,000万 |

|---|

三井住友カード(NL)はポイント還元率が高い年会費無料クレジットカードでもご紹介しましたが、こちらのカードには女性向けのオーロラデザインが用意されています。

女性の方にはオシャレなオーロラデザインがおすすめです。オーロラデザインは「リサイクルPET-G」を使用し、環境に配慮した素材となっています。

リサイクル素材を使用していない通常カードと比べると、CO2排出量を約9g削減できるため、自然とSDGsに貢献できるのが魅力の1つです。

ポイント還元率を重視したい方や、可愛いクレジットカードが欲しい方、身近なところから環境保護に取り組みたい女性にもおすすめですね。

三井住友カード(NL)はこれら対象のコンビニやファーストフード店をスマホのタッチ決済で利用すればポイント最大7倍になりますので、これらの店舗をよく利用する女性の方にもおすすめです。

ポイント最大7%還元

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

また、こちらのカードには海外旅行保険が付帯しますが海外旅行に出かける機会がない方には、旅行保険を以下の「選べる無料保険」に切り替えることができます。

- 日常生活安心プラン(個人賠償責任保険)

- 持ち物安心プラン(携行品損害保険)

- ケガ安心プラン(入院保険(交通事故限定))

ライフスタイルに合わせて必要な保険に切り替えられる点も三井住友カード(NL)ならではの魅力と言えるでしょう。

三井住友カード(NL)オーロラはVisaブランドのクレジットカードをご希望の女性やコンビニやファミレスをよく利用する女性におすすめの1枚です。

PR:三井住友カード

| 年会費 | 永年無料 |

|---|---|

| 特典 | ・最高2,000万円の海外旅行傷害保険付帯 ・対象店舗でタッチ決済(Apple Pay/Google Pay)するとポイント最大7%還元(※1) ・最短30秒の即時発行(※2) |

(※1)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※1)Apple Watchでのお支払いも対象です。

(※1)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※1)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※1)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※1)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※1)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

(※2)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

ガソリン代がお得になる年会費無料クレジットカード

車移動が多い方は、月々のガソリン代を節約したい!を考えることも多いはず。ここからは、ガソリン代がお得になるおすすめの年会費無料クレジットカードを2種類ご紹介しましょう。

それぞれ値引きのプログラムが異なりますので、SSの種類だけではなく、1ヶ月あたりの給油量に応じて選んでください。

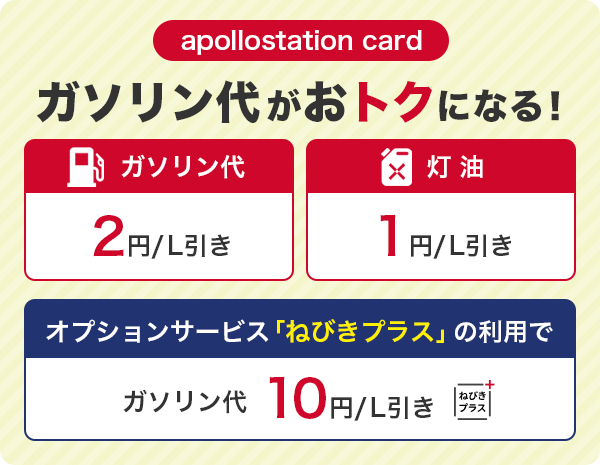

apollostation card は特定店舗でガソリン代を節約できる

- 年会費無料

- ガソリン代2円/L引き

- ねびきプラスサービスでガソリン追加値引き

| 年会費 | 無料 | 特典 | ガソリン値引き |

|---|

apollostation card(アポロステーションカード)は、ガソリン値引きに特化したクレジットカードです。

こちらのカード最大の魅力はapollostationで給油すると、いつでもガソリン・軽油が1リットルあたり2円引、灯油は1円引きになります。

また、ガソリンの値引きだけでなく給油以外の利用に関してはポイントも貯まります。apollostation cardは年会費年会も無料ですし手軽に作れます。

apollostationをよく利用する方には見逃せない1枚です。

コスモカードザオーパスはコスモ石油でお得に給油できる!

- 年会費無料

- ガソリン代優待価格

- イオンで20.30日5%OFF

| 年会費 | 無料 | 特典 | ガソリン値引き |

|---|

コスモカードザオーパスは、コスモ石油での割引に特化したクレジットカード。入会特典として、コスモ石油でご利用の燃料油が50リットル(最大500円)まで請求時に値引きされます。

さらにコスモ石油を利用の際は、コスモ・ザ・カード会員価格でお得に給油できるのも嬉しいところ。そのほか、イオングループ対象店舗でも様々な特典を受けることができます。

たとえばWAONポイントがいつでも基本の2倍貯まるうえ、毎月20・30日の「お客さま感謝デー」は、お買い物代金が5%オフに。

ガソリン代を節約したい方や、イオングループをよく利用する方にとってお得な年会費無料クレジットカードです。

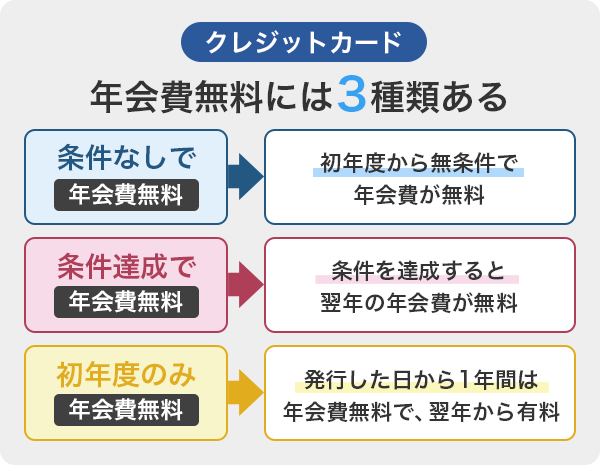

クレジットカードの年会費無料には条件つきのものもある

年会費無料のクレジットカードには3つのパターンがあり、申し込みをする前に年会費の条件をしっかり確認しておくことをおすすめします。クレジットカードの中には、条件を満たさなければ年会費が発生するケースもあるからです。

- 条件なしで年会費無料

- 条件達成で年会費無料

- 初年度のみ年会費無料

これから年会費無料の3つのパターンについて、それぞれ詳しく見ていきましょう。

無条件で年会費が無料のクレジットカード

年会費が無料のクレジットカードから選びたい方に一番おすすめなのが、無条件で年会費が無料となるクレジットカードです。一定の条件をクリアしないと年会費が無料にならない場合もあるため、カード選びには注意が必要です。

無条件で年会費が無料なら毎年条件達成の為に気を遣う必要もなく、何枚作ってもコストは0円です。これならクレジットカードを複数枚使いこなしたい方も気兼ねなく持つことができますよね。

またコストが一切かかりませんので、貯まったポイント分そっくりそのままお得になる点も大きなメリットです。ただし、年会費が無料と公式サイトに記載があるクレジットカードでも、カード会社側の都合などで将来的に年会費が有料になるケースはあります。

条件達成で年会費が無料になるクレジットカード

通常の年会費は有料でも一定の条件を達成すれば年会費が無料になるクレジットカードも存在しています。条件達成の例としては次のようなものがあげられます。

- 年間〇〇円以上クレジットカードを利用すれば無料

- 年に1度以上クレジットカードを利用すれば無料

年に1度でも利用すれば年会費が無料になるクレジットカードとしてはこれらが挙げられます。

- ビックカメラSuicaカード

- セゾンパール・アメリカン・エキスプレス・カード

- au PAY カード

このタイプのクレジットカードは、利用機会さえあれば「実質無料」になるのでメインカードとしてもぴったり。公共料金などの支払い口座に設定しておけば、自動的に条件を満たすことができるでしょう。

この年会費が無料になる条件は自身のライフスタイルと照らし合わせて無理なく達成できる条件であるならば、条件付きで年会費が無料になるクレジットカードも視野に入れてよいでしょう。

ただしこのタイプのカードは未使用期間が長引くと、年会費が発生しますので注意が必要です。カードを使わなくなったら、放置せず早い目に解約するようにしてください。

少し無理をしないと年会費無料の条件を達成できないようなら、なるべく無条件で年会費が無料のクレジットカードから自分に合った1枚を選ぶことをおすすめします。

条件が達成できなかった年に年会費が引き落としされてコストがかかってしまうからです。

初年度のみ年会費が無料のクレジットカード

クレジットカードの中には初年度のみ年会費が無料のカードも多く存在しています。こちらの条件のクレジットカードは翌年度に必ず年会費が引き落としされますので、年会費有料のクレジットカードと実質的には変わりません。

クレジットカードに付帯している特典やサービス内容が年会費を払う価値がある場合は、視野に入れてみるのもよいでしょう。

年会費を払ってでも自分が利用したい特典が付帯しているクレジットカードの方がその方にとってはお得なケースも多々あるからです。年会費有料のクレジットカードの場合、費用対効果に見合っているのかもチェックしてみましょう。

年会費無料のクレジットカードを利用する6つのメリット

年会費無料のクレジットカードを利用するメリットとしては以下の6つがあげられます。

- ポイント分そのままお得

- 維持コストがかからない

- 保険や特典を無料で利用できる

- 複数のカードを保有しても金銭的負担がない

- 使わなくなった場合も解約しやすい

- 初めてクレジットカードを持つ方でも抵抗が少ない

順に詳しく確認してきましょう。

年会費無料のクレジットカードは貯まったポイントがそのままお得になる

年会費無料のクレジットカードなら、貯まったポイント分がそっくりそのままお得になる点がメリットです。例えば、年会費1,500円(税込)のクレジットカードで基本還元率が1.0%の場合、1,500円÷1%で年間15万円以上利用しないとポイントで年会費の元を取ることができません。

これはあくまでクレジットカードのポイントだけで考えたケースですが、年会費1,500円(税込)のクレジットカードの場合、年間15万円の利用を超えた分から初めてポイント分お得になります。年会費永年無料のクレジットカードなら、どんな使い方をしても損になることはないでしょう。

しかしクレジットカードにはポイント還元以外にも特定店舗を割引価格で利用できたり、保険が利用できるなど、様々な特典が付帯していますから一概には言えません。

ですがポイント還元においては年会費有料のクレジットカードと年会費無料のクレジットカードでは差がついてきます。

クレジットカードの維持コストがかからない

維持コストがかからない点も年会費無料のクレジットカードの大きなメリットです。複数枚のクレジットカードを所持する場合、年会費有料のクレジットカードですと、所持枚数分の年会費を毎年負担することになってしまいます。

特にクレジットカードの付帯する特典をあまり利用しない方の場合、年会費の支払いに見合うメリットを得ることができないケースもあります。

その点年会費無料のクレジットカードなら、クレジットカードの特典をあまり利用しない方でも無駄な出費がありませんので、損することはありません。特に自分に合わないカードを作ってしまう可能性の高い初心者の方には、年会費無料のカードがおすすめです。

付帯保険やクレジットカードの特典を無料で利用できる

クレジットカードはその種類によって様々な特典が利用できます。年会費無料のクレジットカードで利用できる優待なら、無料で利用できます。例えば割引が利用できる優待ならコストをかけずに割引特典だけが利用できるのです。

また、クレジットカードには海外旅行傷害保険やショッピング保険、国内旅行傷害保険など種類によって付帯保険がつくカードもあります。年会費無料のクレジットカードに付帯している保険ならコストをかけずに保険が適用されて補償が受けられます。

旅行保険が付帯する年会費無料のクレジットカードなら、コストをかけずに安心して旅行を楽しむことができます。カード会員については保険料を支払わなくても保険が適用されますので、旅費の節約にもつながります。

複数のカードを保有しても金銭的負担が少ない

クレジットカードの所有枚数には特に制限は設けられておらず、1人で何枚でも持つことができます。しかしコスト負担を考えると、年会費が有料のカードを複数枚持つことは余りおすすめできません。

しかし年会費無料のクレジットカードなら、複数枚をシーンごとに使い分けても金銭的コストは一切かかりません。

メインカードとサブカードを使い分けたり、ショップ別にお得になるカードを3~4枚持つのも賢い節約術といえるでしょう。しかし年会費無料だからと言って、やたらとカードを作ってしまうのはNGです。

カードを使わなくなった場合も解約しやすい

年会費が有料のクレジットカードの場合、更新したあとのタイミングで解約するのはもったいない気がしますよね。クレジットカードは有効期限月を過ぎれば年会費が発生しますから、解約のタイミングを見極めるのは意外と難しいものです。

一方、年会費無料クレジットカードなら費用がかかっていないので解約もしやすいのがメリット。

使わなくなったクレジットカードをすぐに手放せるのも嬉しいポイントです。入会時も解約時も、年会費無料のカードはコストに関するデメリットがありません。

初めてクレジットカードを持つ方でも抵抗が少ない

学生や新社会人の方など、初めてクレジットカードを作るときは「年会費」に抵抗を持ってしまうことも少ないでしょう。

年会費が有料のカードにはそれなりの付帯保険やサービスが付いてきますが、初心者の方には上手く活用しきれない可能性も。

年会費無料のクレジットカードなら、料金が発生することなくポイント還元や優待を受けられます。クレジットカードを発行することに不安がある方でも安心してお申込みいただけます。

年会費無料のクレジットカードにはデメリットもあります。それはステータスが低いことと、会員特典が少ないことです。

年会費無料のクレジットカードに関するよくある疑問を解決できるQ&A

最後に年会費無料のクレジットカードをこれから作ろうとお考えの方が疑問に思うだろう質問内容に関する回答をいくつかQ&A方式でご紹介していきます。

【Q1】年会費無料のクレジットカードを発行できるのはなぜですか?

【A1】カード会社は店舗(クレジットカード加盟店)から手数料をとって利益を挙げています。また、クレジットカード契約者の方がリボ払いや分割払い、キャッシングを利用した場合の手数料もカード会社の利益となります。

年会費無料のクレジットカードは多くの方が気軽に入会できる為、カード会社はより多くのカード会員を集めてこれら手数料による利益を増やすことを目的として年会費無料のクレジットカードも発行しているのです。

年会費無料のサービスやポイント還元、クレジットカードの優待などのサービスも各種手数料から実現しています。カード会社は会員から年会費を徴収しなくても、ちゃんとやっていけるのです。年会費無料のカードの持ち主が、知らない間に不利益を被る心配はありませんのでご安心ください。

【Q2】年会費以外にカード発行手数料や入会金などの料金はかかりませんか?

【A2】クレジットカードを所有するのに年会費以外の維持コストは基本的にかかりません。クレジットカード本体に入会金やカード発行手数料は原則かかりませんが、追加カードとして「ETCカード」や「家族カード」を発行する場合、カードの種類によっては新規発行手数料がかかるクレジットカードも存在します。

従ってETCカードや家族カードを作る場合は、条件をよく確認するようにしましょう。家族カードは本会員よりも安価ですが年会費がかかる場合がありますし、ETCカードにも年会費もしくは発行手数料を請求されるケースがあります。

法人カードでも従業員カードやETCカードを発行できますが、それぞれの発行手数料・年会費・枚数制限について事前によく調べておくことが大切です。

【Q3】年会費無料のクレジットカードの選び方は?

【A3】自身のライフスタイルに合ったクレジットカードが一番お得に利用できます。年会費無料のクレジットカードを選ぶポイントとしてはこれら3点をチェックしていきましょう。

- クレジットカードの付帯特典

- ポイント還元率

- 年会費無料の条件

クレジットカードで利用できる特典は、ポイントよりもお得なケースが多くあります。例えば自分がよく利用するお店が5%OFFで利用できる優待がある場合、ポイント還元率が5.0%のクレジットカードを利用している場合とお得度としては同じです。

クレジットカードに付帯している特典には様々なものがあって、利用するシ-ンによって活用できるサービスや機能もそれぞれ異なります。クレジットカードの達人は、普段からカード会社が提供するサービスをこまめにチェックしています。

日々の生活の中でお得に利用できる優待や、自分の目的にあったクレジットカードがベストと言えるでしょう。

また、年会費が無条件で無料なのか、もしくは条件つきで無料なのか、また家族カードなどの追加カードを発行する場合も年会費の条件をしっかり確認するようにしましょう。年会費が永年無料ではない場合、2年目以降もしくは条件を達成しなければ年会費が発生する可能性があります。

【Q4】年会費無料のクレジットカードで年会費を突然請求されることはない?

【A4】カード会社が「年会費無料サービス」を終了した場合は、年会費を請求されるようになる可能性があります。

ただし「年会費無料サービス」が終了する際はカード会社から連絡が入るため、突然年会費を請求されることはありません。ですから安心してクレジットカードを利用してくださいね。こういうこともありますので、カード会社からのメールや郵送物には必ず目を通すようにしましょう。

年会費は「完全無料」もしくは「永年無料」のものを選んでください。クレジットカードの年会費は、初年度のみ無料だったり、一定の条件を満たすことで無料になる場合もあります。

【Q5】そもそもクレジットカードの年会費とは?

【A5】特定のクレジットカードを利用するにあたり、年に1回支払うコストのことを指します。年会費は完全無料から数千円程度、高いものだと数万円など様々です。

一般的に年会費が高いほど付帯保険やサービスの質も上がる傾向にありますが、近年では年会費が無料でもスペックの高いクレジットカードが増えてきました。

またクレジットカードのランクは、一般カード、ゴールドカード、プラチナカード、ブラックカードの順に上がっていき、それに伴い年会費も高額になることが多いでしょう。

【Q6】年会費無料のクレジットカードのメリットは?

【A6】まず維持費をかけずにクレジットカードのサービスを利用できることが、大きなメリットです。料金が一切発生しませんので、クレジットカードをあまり使わなくなってしまっても金銭的なリスクがありません。

ただし「年会費無料」にも、永年無料や初年度のみ無料などパターンが存在するので注意したいところ。希望のクレジットカードに申し込む前に、年会費無料の条件について確認しておくと良いでしょう。

また年会費有料のクレジットカードに劣らないポイント還元率の高さや、付帯サービスも魅力の1つです。サービス内容はカードによってかなり差がありますので、申し込む前に詳しく調べておくことが大切です。

【Q7】年会費無料のクレジットカードのデメリットは?

【A7】「旅行保険の手厚さ」や「特別優待」などは、年会費有料のクレジットカードと比べて劣る部分があるかもしれません。

特に海外へよく行く方は、エアポート関連の特典がないことに不満を感じる方も多いでしょう。でも使う予定のない特典は、正直あってもなくても同じです。日常的なショッピングに使うのであれば、年会費無料のカードで十分です。

利用限度額も年会費有料クレジットカードより低い傾向にあるため、人によってはデメリットに感じることがあるかもしれませんが、これも日常の範囲内なら特に問題になりませんし、利用額が増えたら複数のカードを使い分けることによって解決が可能です。

ただし年会費無料のカードであっても、全てのサービスが無料とは限らないことにご注意ください。クレジットカードの種類によっては本カードは無料でも、ETCカードなどの追加には料金が発生する場合もあります。

自分に合った年会費無料クレジットカードでお得なカードライフ

最近の年会費無料クレジットカードは、ポイント還元率やサービスに優れたものが増えています。その中でも「旅行保険が手厚い」「女性向けに特化している」といった特色があるので、個々のニーズと照らし合わせて絞り込むと良いでしょう。

ポイント還元率に関しては、基本還元率だけでなく「自分の利用シーンでお得になるか?」を重視して選ぶと無駄がありません。

なお「年会費無料」の定義にもパターンがあるので、思いがけず年会費が発生する事態にならないよう、利用規約などを確認してから申し込んでくださいね。

自分のライフスタイルに合ったカードで、賢く節約につなげましょう。一言に年会費無料のクレジットカードと言っても、そのタイプは様々なんです。

単にリーズナブルなだけではなく、ポイントが貯まりやすかったり審査が甘いなど、あなたのニーズに合ったものを選びましょう。

年会費が無料でも、選び方次第で予想以上のメリットが得られますよ。今回ご紹介した年会費無料のクレジットカードの中に、きっとベストの1枚が見つかるはず。

年会費無料のお得なクレジットカードを見つけたら積極的に入会してくださいね。