半導体市場調査企業の米IC Insightsは11月15日(米国時間)、2016年の半導体企業売上高ランキング・トップ20を発表した。2016年第1四半期から第3四半期までの9カ月間の実績値に第4四半期の見込額(原則として各社公表値を採用しているが、非公表場合はIC Insightsが推測した額)を加算して、通年の売上高を推定している。

この統計は、伝統的にファウンドリの売上高を含んでいる。なぜなら、同社の多くの顧客である半導体製造装置/材料メーカーなどは、IDMやファウンドリなどの形態にかかわらず、どこが世界をリードする半導体メーカーであるかを知り、自社製品の販売計画に役立てるためである。このため、ファウンドリの売上高は、すべて製造委託元の売上高としてダブルカウントされている点に注意する必要がある。他の市場調査企業は、マーケットシェアを重視しているので、ファウンドリを除外して統計をとっているところが多いが、IC Insigtsは、半導体企業の売上高絶対額の大きさを重視している。

この表は、集積回路(IC)だけではなく、ディスクリ―ト(個別半導体素子)やセンサオプトエレクトロニクス素子など半導体デバイスの売り上げをすべて含むが、ライセンス収入など半導体部品以外の売り上げは含まない。例えばQualcommの総収入の3割以上が、スマートフォン・メーカーからのライセンス収入であるが、そうした値は含まないこととなる。

売上高トップ20社のうち、米国に本社を置く企業が8社、日本、台湾、欧州がそれぞれ3社、韓国2社、シンガポール(旧Avago Technologies、現在のBroadcomの登記上の本社所在地)1社という具合に、グローバルに広く分散している。トップ20位の顔触れは、順位の入れ替えはあるものの、昨年と変わらなかった。

トップ20社には、専業ファウンドリ3社(3位の台湾TSMC、18位の米国GLOBALFOUNDRIES、20位の台湾UMC)を含むが、もしもファウンドリを除外すると。新たに、18位に、米国のファブレスAMD(42.4億ドル)、19位に中国のファブレスHiSilicon(37.6億ドル)、20位にシャープ(37.1億ドル)が繰り上げで入ってくることになる。シャープは2016年8月に鴻海精密工業に事実上買収されたが、それ以前から広島県福山市内にある複数のファブで半導体生産を続けてきた。

2016年は前年比3%増の成長見込み

20社の半導体売上高総計は前年比で3%ほど増加すると予想される。年初の予測では、すべての市場調査企業の予測において、前年から続いて2年連続のマイナス成長であったが、年初の最悪の状態から年末に向かって、業績は急回復してきているといえる。

IC Insightsでも10月に2016年世界半導体市場予測を上方修正した(前年比1%)が、今回の予測は、それをさらに2ポイント上回るものとなっている。また、各社の売上高だが、2桁増を記録する企業が20社中5社(NVIDIAが35%、MediaTekが29%、Appleが17%、東芝が12%、およびTSMCが11%)ある一方で、2桁減となる企業も4社((SK Hynixが15%減、Micron Technologyが11%減、GLOBALFOUNDRIESGlobalFoundriesが11%減、NXP Semiconductorsが10%減)あり、明暗が分かれる。

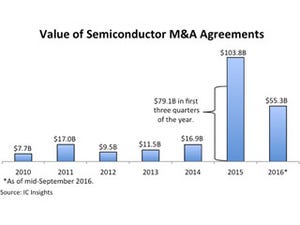

トップ20社のうちの非ファウンドリ企業17社の売上高総額は、世界半導体市場規模(3571億ドル)の68%を占めている。ちなみに、10年前の2006年には、非ファウンドリ17社の売上高総額は、市場規模の58%を占めていたから、この10年で10ポイントほど上昇したことになる。これは、半導体企業の相次ぐM&Aによって、上位企業が巨大化しているからである。トップ20社のうち、上位9社の売上高は100億ドル超であり、売り上げが約45億ドルなければ、トップ20には食い込めない。

NXPの買収で3位に迫るQualcomm

企業ごとに見てみると、Intelが、成長率が低かった2位Samsung Electronicsとの差を広げる形で1位の座を守る見通しだ。また、中国本土のスマートフォンメーカー向けアプリケ―ション・プロセッサのシェアを絶好調の台湾MediaTekに奪われ続けていることもあり、Qualcommは2015年に引き続き、マイナス成長に終わる見込みだが、2015年からランクを1つ上げて4位となる見通しだ。これは、後述するように韓国SKHynixの売り上げがQualcommを上回る勢いで減少しており、順位を落としたためである。

2017年末ころを予定されているQualcommのNXP買収が完了したならば、2社の売上高を単純に合計した額は250億ドル規模となるため、3位のTSMCと拮抗する形で4位の座を固めることが予想されるが、おそらくは順位を変えるまでには至らないであろう。

また、メモリ専業であるSK HynixとMicron Technologyはともに2桁のマイナス成長となる見通しだが、これは2016年前半にDRAM価格が最低を記録し低迷を続けたためである。後半には急回復してきているので、1桁のマイナス成長で収まる可能性もある。これと対照的なのが、NANDのみに注力する東芝の16%成長である。

順位を一番上げたApple

2015年比でランキングを一番上げたのはAppleである。2015年の17位から、2016年には14位へと順位が上がる見込み。Appleは、主要な半導体サプライヤとしては特異の存在である。同社は自社製品向けにプロセッサを設計してファウンドリに製造委託するのみで、他のシステムメーカーに向けた販売は行っていない。IC Insightsは、2016年にAppleのARMベースのカスタムSoCプロセッサの市場価値はおよそ65億ドルになると見積もっているが、Appleからは生産量や製造委託先はじめ一切の情報開示はない。

成長率が一番大きなNVIDIA

2016年でもっとも成長率の大きかった半導体企業は前年比35%のNVIDIAとなる見通しだ。第3四半期(2016年7-9月)、同社の売り上げはゲーム向けで前年同期比63%増を記録したほか、データセンター分野で同193%増、車載向けでも同61%増と大きく伸ばしており、第4四半期も勢いがあるという。

巨像Qualcommからシェアを奪うMediaTek

20社中、NVIDIAに次いで2番目に成長率が高い企業は前年比で29%増の成長が予測されるMediaTekとなる。2016年のスマートフォンの販売数量は、グローバルでわずか4%の増加と見られているが、MediaTekはアプリケ―ション・プロセッサの中国本土の新興スマートフォン・メーカー(たとえばOppoやVivo)へ積極的に販売しており、これが売上高急増の原動力となったという。この余波を受ける形でQualcommは売上高を2年連続で減少させることとなり、同社に戦略転換を余儀なくさせるまでに至っている。

売上高を1割落としたNXP

一方、Qualcommに買収されることとなったNXPは、前年比で一割ほど売り上げを落とすが、これについてIC Insightsはコメントをしていない。同社は、成長路線の車載、セキュリティ、IoT分野に注力しており、売り上げの低下は、おそらく魅力のなくなった標準規格半導体部門と、Freescale Semiconductor買収で、市場独占率が6割を超えてしまい、独占禁止法上問題になったRFパワー半導体部門をともに、合計5000億円ほどで中国北京の国有投資ファンドに売却したためと思われ、業績不振による影響ではないものとみられる。

半導体産業は成熟に向けて、今後数年間にわたり、大型買収や合併が引き続き起こり、上位20社には大きな激変が起こる可能性が高いとIC Insightsは見ている。また、中国中央政府の国策による半導体量産計画が、外国勢から技術を入手できて、うまく実行に移されるかも注目される。