アコムは審査も金利もやばい?他社比較でわかった特徴とメリット

「アコムは在籍確認なしって本当?」「申し込んだその日にお金を借りることができる?」「はじめてのアコム」というくらいだから安心?」

など、アコムに興味を持っている人も多いでしょう。知名度も高いので安心感があるのがアコムのメリットの一つです。ただし、審査に通過しなければお金を借りることはできません。

アコムは原則在籍確認なし(※)で、アルバイトや主婦でも契約可能ですが、収入がなければ借入はできません。

※ 原則、電話連絡はせずに書面や申告内容での確認

アコムの審査は厳しいのでしょうか?審査に落ちる理由はどういったことなのでしょうか?

アコムの審査基準や難易度、今日中に融資をしてもらうためのポイントやコツについて解説します。また、アコムは安心して利用できるのか?カードローンおすすめの中でも人気なアコムの安全性についてもお伝えします。

カードを作らずWEB完結

審査通過率からみると審査が取り立てて厳しくはないが甘くはない

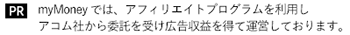

Monthly Report(2022年9月末)によると、2023年3月期のアコムの新規貸付率は38.4%。この数字だけを見ると審査は甘いのでは?と感じる人もいるでしょう。

しかし申し込んだ半数以上の人は審査通過できなかったということ。どのような点で落ちてしまうのか、アコムの審査基準や難易度について考察してみましょう。

アコムの審査通過率は他社と比べると高い

アコムの審査の難易度の目安として審査通過率があります。先に述べたように、アコムの新規貸付率は38.4%です。この数字だけでは審査が通過しやすいのか、そうでないのかわかりいくいので、他社と比較してみます。

| カードローン | 審査通過率 |

|---|---|

| アコム | 38.4% |

| プロミス | 37.5% |

| アイフル | 31.8% |

| レイク | 34.5% |

| SMBCモビット | 非公開 |

主な消費者金融カードローンの審査通過率と比べると、アコムの審査通過質は高いと言えます。アコムは「はじめてのアコム」というように、一社目のカードローンに選ばれることが多く、審査通過率が高いようです。

雇用形態に関係なく契約できる

アコムは、アルバイト(パート)、派遣社員、主婦(主夫)でも契約可能です。正規雇用でなければ審査通過できない、ということはありません。

雇用形態は関係ありませんが、アルバイトより正社員の方が審査通過はしやすくなるでしょう。アルバイトや派遣社員よりも正社員の方が安定した収入を得られると判断されるからです。

特にアルバイトや派遣社員で単発の仕事しかしていない、短期の仕事が多いとなれば、収入が途切れる可能性があり収入が安定していないと判断されかねません。

また、安定した収入という点からも、勤続年数が短いと審査の難易度は高くなると言えるでしょう。

審査に不安があるなら「3秒診断」で判定してもらう

審査に通過できるかどうか不安なら、アコムの「3秒診断」を試してみましょう。

アコムの「3秒診断」は、以下の3項目を入力するだけです。

- 年齢

- 年収(総支給額)

- カードローン他社お借入状況

3秒診断の審査結果が出たらそのまま本審査に入るため、本格的にアコムでの契約を考えている人はあらかじめ提出書類を3秒診断の段階で用意しておくと良いでしょう。本人確認書類や収入証明書、振込で借りるつもりの人は銀行口座情報なども用意してから3秒診断を受けるのがおすすめです。

アコムの審査に通過できないかもしれないから、他のカードローンも同時に申し込んでおこう、と考えることもあるでしょう。しかし、複数のカードローンを短期間で申し込むと、審査通過が厳しくなる可能性があります。

カードローンへの申し込みは信用情報に登録されます。審査の際に短期間で複数のカードローンへの申し込みがされていると、「収入にかなり不安があるのでは?」「他社からも借入する可能性があり返済が不安」などと思われてしまうのです。

たくさんのカードローンに申し込んでおけば、どれか1つくらいは審査通過できるだろう、と考える人もいるかもしれませんが、それは逆効果となるので注意しましょう。

「3秒診断」で借入可能と判定されても、本審査が通過するとは限りませんが、審査通過できないだけでなく信用情報に申込履歴が登録されるのを避けられます。

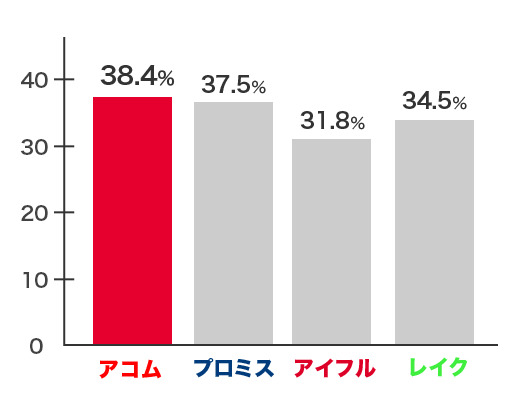

契約極度額は800万円!ただし総量規制に注意

アコムの商品概要(カードローン)には契約極度額が1万円~800万円と記載されています。しかし貸金業者であるアコムでは、総量規制を超えた借入はできません。

契約限度額は800万円ですが、返済能力によっては希望額に満たない額で可決されることもあります。希望額は自由に入力できますが、年収や属性によっては、メールで通知される審査結果で想像より低い限度額になる可能性もあると覚えておきましょう。

他社からの借入が多いと審査落ちする可能性が高い

総量規制の範囲内だとしても、他社からの借入が多い場合、審査通過の難易度は高くなります。審査においてスムーズに返済可能かどうかは重要な判断基準です。他社からの借入が多く毎月の返済が多ければ、その分返済が滞るリスクがあると判断されます。

他社からの借入があってもきちんと返済をしている、返済額が少ないなどといったことであれば、審査にはあまり影響ないでしょう。また、住宅ローンなど銀行や信用金庫などから融資を受けているものは総量規制の対象外です。

クレジットカードのショッピングも総量規制の対象外ですが、クレジットカードのキャッシングは総量規制の対象となるので注意しましょう。

年金のみの収入だと契約できない

安定した収入と返済能力がある、という点は、アコムの審査基準において明確な点です。そのため、収入がない人は契約できません。また、アコムでは年金受給者でも契約可能ですが、収入が年金のみの人は契約できません。

年収が高くても、毎月定期的に収入があることが重要です。収入が2~3ヵ月に1回しかない、という場合、審査通過は難しいかもしれません。

審査完了・融資までは20分!しかし審査が甘いとは限らない

アコム公式サイトによると、審査が完了し融資までの時間は最短で20分です。 最短20分で審査が完了するのはそこまで詳しく調べてないのでは?と考えるかもしれませんが、そのようなことはありません。

アコムでは今までのローン事業におけるノウハウをベースに構築した与信・審査システムがあり、そのためスピーディで正確な判断ができるのです。

本人確認をはじめ勤務先などの情報に間違いがないか、他社からの借入額やカードローン・クレジットカードなどの申し込み・利用状況などもしっかり確認します。

信用情報機関をチェックしますので、借入額など虚偽の申請をしても通用しません。もし、滞納や短期間において複数のカードローンの申込履歴、任意整理などの情報が登録されていた場合、審査通過は難しいでしょう。

また、あくまで最短時間が20分というだけであって、申込内容によっては審査結果が遅くなるケースもあります。勤続年数などの属性状況が良くなかったり、提出書類に不備がある場合などは、最短で審査を終えられない可能性があります。

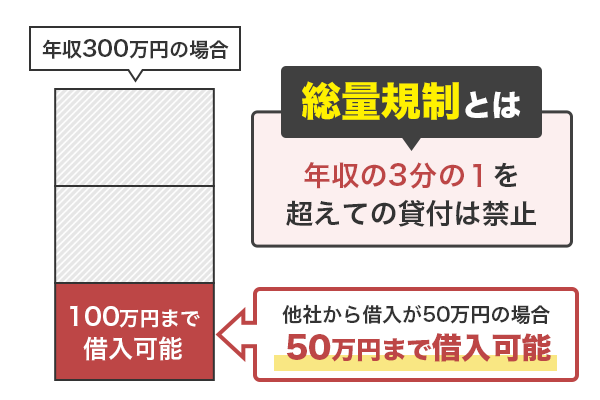

50万円以上の借入は収入証明書が必要

借入希望額が高額だと審査の難易度は高くなります。返済が可能かどうか、慎重に審査されるためです。また、以下のいずれかに当てはまる場合、本人確認書類だけでなく、収入証明書の提出が求められます。

- アコムでの借入希望額が50万円を超える場合

- 他社からの借入金額の合計が100万円を超える場合

収入証明書としては、以下のいずれか1点が必要です。

- 源泉徴収票

- 市民税・県民税額決定通知書

- 確定申告書・青色申告書・収支内訳書

- 給与明細書

- 所得証明書

これは貸金業法において決まっていることなので、必ず提出しなければなりません。提出した書類を確認し返済可能であれば希望通りの金額が融資されますが、そうでない場合は借入希望金額より低い金額の借入になります。

アコムで50万円以上、もしくは他社借入と合算して100万円を超える借入を希望している場合は、事前に必要書類を用意しておきましょう。

会社によっては源泉徴収票や給与明細書の用意で手続が必要なこともありますし、自営業者は最新の確定申告書などが求められます。また、必要書類を提出した後に、書類内容の確認のために電話がかかってくることもあるため、電話も気にしておくと無難です。

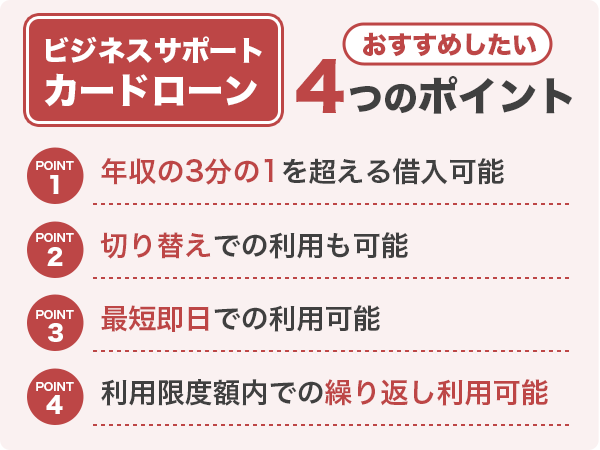

個人事業主ならビジネスサポートカードローンがおすすめ

業歴1年以上の個人事業主ならビジネスカードローンの申し込みが可能です。ビジネスカードローンなら、年収の3分の1を超える借入もできます。

審査に通れば最短20分での借入も可能。借換え専用ではないので、利用限度額内で繰り返し利用可能です。契約極度額は300万円まで。金利は12.0%~18.0%です。

事前に書類などの準備ができていれば、最短即日で審査結果が得られます。ただし申込む時間帯や契約方法によっては、審査結果が遅くなる可能性も考えられます。

また、個人事業主の場合は業歴1年以上でないと申し込みができないため注意しましょう。

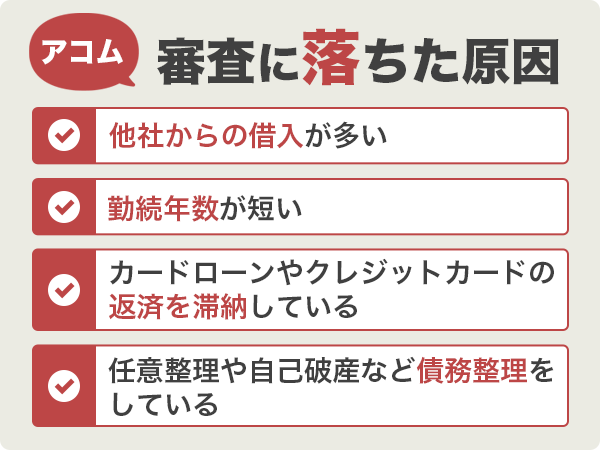

審査落ちした理由を認識し改善しないと再審査通過は難しい

アコムの審査に落ちても、再度申し込みをすることはできますが、審査落ちした原因が解消されていなければ審査通過はできません。2回目だからといって審査基準が低くなることはなく、1回目同様同じ審査基準で判断されます。

審査通過できなかった主な原因としては、以下のような点が考えられます。

- 他社からの借入が多い

- 勤続年数が短い

- カードローンやクレジットカードの返済を滞納している

- 任意整理や自己破産など債務整理をしている

心当たりのある点は解消してから、再度申し込みをすることです。

信用情報には他社からの借入金額や延滞情報、債務整理などに関する情報が登録されています。

今日中の融資をより確実にするにはポイントと注意点を知っておこう

申し込んだその日に借入ができる即日融資。アコムも最短20分融資ができますが、必ず今日中に融資してもらえるわけではありません。最短20分融資を可能にするには注意しなければならない点があります。

本日中に借りるなら21時までに審査を通過しなければならない

その日のうちに融資を受けたい場合は、アコムの当日契約期限である21時までに申し込みをしましょう。 Webなら24時間申し込み受付可能ですが、審査の受付は9時~21時までです。

最短20分で審査が完了と公式サイトにも記載されていますが、あくまでも最短であり、必ず20分以内で審査が完了するとは限りません。申込が集中していたり、書類の確認に時間がかかっていたりすれば審査に時間を要します。

ちなみにアコムの審査結果は、審査が終わり次第メールか電話で通知されます。審査に申し込んだ後はメールや電話の通知に注意して、通過の連絡を貰ったらすぐに契約手続きを行えるよう備えておきましょう。

本人確認書類は、運転免許証やパスポート、健康保険証など、用意できる書類によって必要なものが異なるため要注意。また、アコムではスマホアプリ・Webからの審査申込か、自動契約機(むじんくん)での申込かでも必要書類が異なります。

希望する融資額や審査状況によっては、本人確認書類の他に収入証明書も用意しておくと安心です。

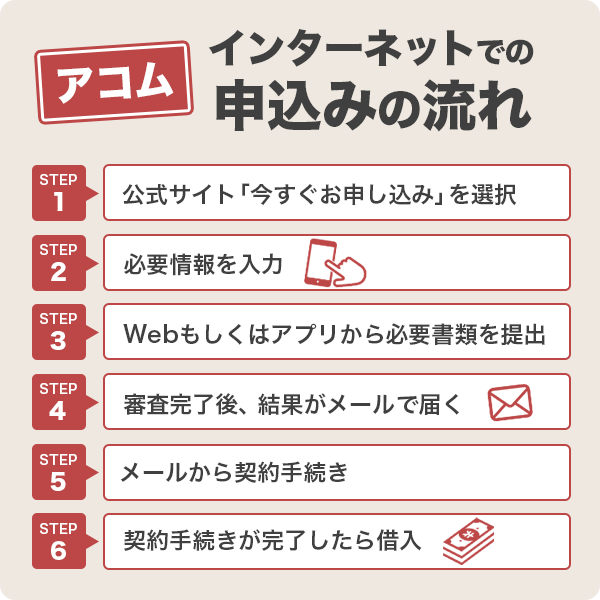

公式サイトでも推奨しているWeb申込を利用

できるだけ早く利用したい場合は、インターネットからの申し込みがおすすめです。公式サイトにもインターネットからの申し込みが早いと記載されています。

インターネットでの申し込みの流れは以下の通りです。

- 公式サイト「今すぐお申し込み」ボタンを選択

- 必要情報を入力

- Webもしくはアプリから必要書類を提出

- 審査完了後、結果がメールで通知

- 審査が通ったら受信したメールから契約手続き

- 契約手続きが完了したら借入

インターネットからの申し込みであれば、どこからでもすぐに申し込みできます。自動契約機「むじんくん」の場所を探してそこまで行くまでの時間も必要ありません。

電話での申し込みも可能ですが、名前や住所の漢字などを口頭で伝えなければならず、申し込みに時間を要する可能性があります。インターネットでの入力の方がスピーディに申し込みできるでしょう。

インターネットなら気軽に申込できますが、必要書類を提出したりなど、審査結果には時間がかかる可能性もあります。

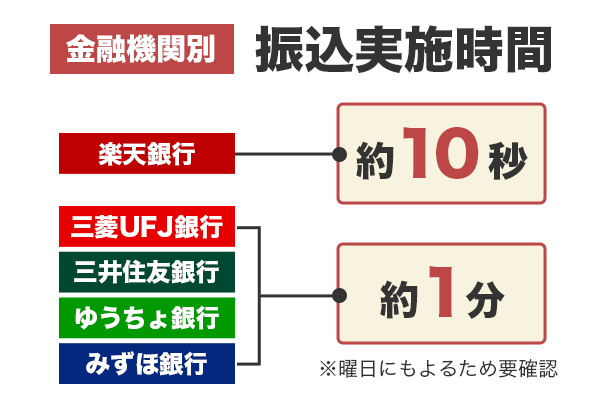

「振込で借りる」を選択すると金融機関によっては最短10秒で借入可能

借入方法の一つである「振込で借りる」を選択すると、金融機関によっては最短10秒で口座に振込してもらえます。「振込で借りる」は、指定した金融機関口座に直接振込をしてくれる方法です。

上記以外の金融機関でも1分程度で振込可能なケースもあるので、公式サイトから確認してみてください。ただし、メンテナンス時間などは利用できないので注意が必要です。

振込融資が利用できないメンテナンス時間は、毎日23:50~0:10、毎週月曜の1:00~5:00です。アコムならWEBからでも申込可能であり、最短20分で審査結果を受け取れるため、振込融資を利用すれば忙しいときに自分で足を運ばずスムーズにお金を借りられる可能性があります。

「振込で借りる」を利用する際は、マイページで手続きをします。マイページにログインし、必要な情報を入力して申し込みます。振込手数料もかかりません。

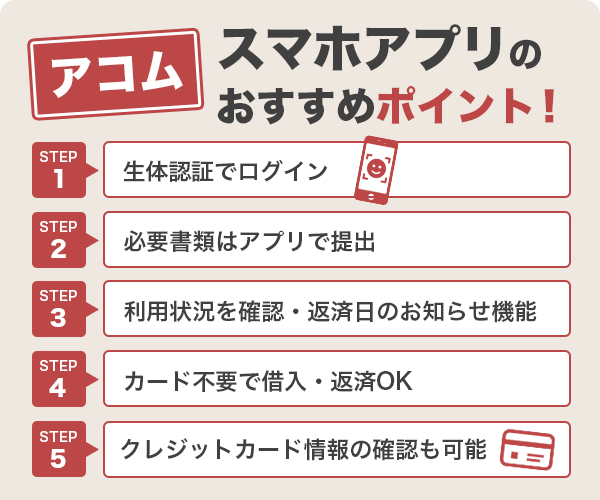

スマホアプリならスマホATM取引が可能になる

スマホアプリ「myac」をダウンロードすれば、スマホATM取引ができるようになります。スマホATM取引とは、スマホだけで借入ができる方法。カードが手元になくても、審査が通過したらすぐにセブン銀行ATMで借入が可能です。

書類の提出もスマホアプリなら、運転免許証などの書類を撮影しそのままアップロードするだけ。スマホの操作に問題がなければ、スムーズにスピーディに書類提出ができます。

ただしアプリで必要書類を提出する場合は、写真で撮影しなければなりません。画像がボケたり、大切な情報が見切れてしまったりすると、再提出が必要です。

アプリ提出は便利ですが、急いでいるときほど慎重に写真を撮影しましょう。

ただしアプリで申し込んだ場合でも、アコムの審査結果はメールで通知されます。アプリでプッシュ通知が来るわけではないため、登録したメールボックスをよくチェックしておきましょう。

スマホアプリ「myac」をダウンロードしておけば、カードレスで借入・返済ができるほか、利用可能額や返済期日の確認もできます。

セブン銀行ATMでの借入・返済の手順は以下の通りです。

- スマホアプリで「スマホATMで借りる・返す」を選択しQRコードを表示させる

- ATM画面で「スマートフォンでの取引」を選択

- ATM画面のQRコードをスマホアプリで読み取る

- アプリに企業番号が表示されるのでATM画面に入力

- ATM画面の案内通りに操作

自動契約機「むじんくん」ならその場でカードが発行される

インターネットでの申し込みが不安なら、自動契約機「むじんくん」を利用するのも方法の一つです。審査時間は最短20分で、審査が通過できれば、その場でカードが発行され借入ができます。

自動契約機「むじんくん」は24時間営業しているわけではありません。設置場所にもよりますが、原則9時~21時までの営業時間であることが多いです。

申し込みだけでもインターネットでしておくと、その後の手続きの時間が短縮できます。

カードを利用したいけれど自宅に郵送されるのは困る、という場合も、インターネットで申し込み契約を自動契約機「むじんくん」にすれば自宅に郵送される心配はありません。

自動契約機「むじんくん」なら、画面の指示に従いタッチパネルで画面を操作するだけです。提出書類はスキャナーで読み取ります。

スマホの操作がわからずに時間がかかってしまうようなら、自動契約機「むじんくん」の方が申し込みはスムーズに進む場合もあるでしょう。

ただし、先に利用者がいる場合は順番を待っていなければなりません。また、審査中はその場で待機していなければならない点はデメリットと言えます。

自動契約機「むじんくん」もWEBでの申込と同様、審査結果は最短20分で通知されます。ただし審査が混み合っていればそれ以上の時間がかかりますから、自動契約機「むじんくん」に長時間待機することに不安がある人はWEB申込の方が無難かもしれません。

ちなみに、事前にWEBから必要書類を提出して審査を進め、カードの受け取りだけを自動契約機「むじんくん」で行うという合わせ技もあります。都合の良い時間にWEBで申込だけ済ませておき、後からカードを受け取りに行くだけという効率的な方法です。

ただし自動契約機「むじんくん」でカード受取りだけを行う場合でも、運転免許証などの本人確認書類は必要なため注意しましょう。

提出書類はしっかり確認して不備のないようにする

提出書類は不備のないよう確認をして提出しましょう。不備があると審査が中断してしまいます。確認が取れるまで審査が完了しないので最短20分融資ができなくなる可能性も生じます。

申し込みの際に必要な書類は以下の通りです。

- 運転免許証(表・裏)

- マイナンバーカード(表面のみ)

- パスポート(写真・住所記載部分)

- 保険証(表・裏) ※上記いずれかの交付を受けていない方

上記の書類のうちいずれか1点。

書類と申し込みの住所が異なる場合や提出方法によっては、補足書類(公共料金の領収書や住民票の写し)などが必要になるなど注意点もあります。

借入希望金額は少額の方が審査時間を短くなる可能性が高い

審査を早めるなら、借入希望金額は少ない方がよいです。 50万円以上の借入になると収入証明書を用意しなければなりません。準備する手間がかかり、書類に不備があれば審査はストップします。

借入希望金額が高額になれば、返済能力に関する審査も慎重になります。少しでも審査時間を短縮したい場合は、必要最低限の借入にしておきましょう。

アコムは新規契約後、利用実績を積み重ねていけば増額審査を受けることが可能です。最初は必要最低限の借入希望額で申し込んでおいて、契約後に借入額を増額することもできますよ。

アコムの増額審査も通常のカードローン申込時と同様に、インターネットや店舗、電話などから申込が可能です。増額審査も審査結果は原則として当日に回答される他、土日祝日でも審査できるため、最初は少額融資の人でも徐々に借入希望額を増やしていく方法があります。

ただし初回申込時から増額申込時までの間に、転職や転勤・引越しなどがあった場合はその旨を報告する必要があります。アコムは原則として当日に増額審査が通知されますが、改めて在籍確認や書類の提出が必要になると、審査時間が長引く可能性があります。

また、初回申込時から3年以上が経っている場合、改めて収入証明書などが求められることがあります。増額審査時の必要書類はそれぞれ申込者の状況によって異なるため、アコムとよく確認しておきましょう。

また、増額可能な場合は、インターネットやアプリからの増額では「利用可能額を増やす」といった項目が表示されます。もし表示されていない場合はアコム総合カードローンデスクに電話して、増額できるかどうかを訊ねてみましょう。

アコムの在籍確認は原則電話ではなく書面で行われる

アコムの在籍確認について、原則勤務先への電話連絡ではなく、書面や申告内容によって在籍の確認をしています。

在籍確認の電話連絡はなくても在籍確認は実施されている

貸金業者であるアコムは、融資の際に申込者の返済能力を調査しなければなりません。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

勤務先への電話での確認はなくても、他の方法で確認をしています。勤務先への電話がないからといって、勤務先など嘘を書かないようにしましょう。「嘘を申告した」となれば審査通過はできません。

勤務先への電話連絡をする場合もある

注意したいのは、原則勤務先への電話はしませんが、電話での確認が必要だと判断されれば会社に電話がかかってくることがある点です。

例えば審査結果によって、本人の返済能力が危ぶまれている場合、職場連絡で返済能力を裏付けることがあります。転職して間もない場合や、他社借入が多い場合などには、職場連絡まで行われる可能性もあります。

そうは言っても、電話連絡の場合は、まず本人の同意が求められるので、突然勤務先にアコムから在籍確認の電話がかかってくることはありません。

電話連絡による在籍確認をスムーズにする方法

電話連絡による在籍確認になった場合、スムーズに完了させることが必要です。そのためには、以下の点に注意しましょう。

- 在籍確認が取りやすい電話番号を伝えておく

- 会社の休業日には注意

- 電話がかかってくる時間帯などをアコムに相談する

在籍確認は申込者が実際にその会社に勤務しているかを確認するものです。スムーズに確認してもらうためには、実際に働いている部署など直通番号を伝えておきましょう。

会社の代表番号などを伝えてしまうと、個人名での電話を取り次いでもらえなかったり、本人確認ができるまでに時間がかかってしまったりすることもあるので注意が必要です。

そもそも会社が休みの場合は在籍確認ができません。会社が休みでも出社している人がいれば大丈夫ですが、そうでない場合は会社が営業している曜日・時間帯に電話連絡が来るようにしましょう。

電話での在籍確認自体はすぐに済みますから、書類確認ができなかったといって即日融資ができなくなるわけではありません。

電話に本人が出た場合も、本人以外が出た場合も、本人が職場に在籍していることが分かれば1分程度のやり取りです。在籍確認さえ終わってしまえば、審査結果の通知までスムーズに運ぶでしょう。

過剰な貸付も厳しい取り立てもないアコムは安心して利用できる

消費者金融であるアコムについて、「怖い」「やばい」と思っている人もいるのではないでしょうか?前提として貸金業者であるアコムは闇金のような「やばい」貸付や取り立てはしません。

貸金業法には利用者の安全性を守るルールが定められていて、アコムはその法律を守って貸付をしているカードローンです。

安定した金利と最大30日間の無利息期間

アコムの金利は3.0%~18.0%。主な消費者金融カードローンにおいては平均的な金利です。金利が急に高くなることはありません。金利についても貸金業法では以下ように決められているからです。

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて年15%~20%となっています。

また、アコムには「30日間金利0円サービス」があります。アコムでの契約がはじめての場合、契約の翌日から30日間は金利がかかりません。

貸金業者であるアコムは厳しい取り立てはしない

アコムは返済が遅れたからといって、「やばい」と感じるような連絡をすることはありません。

貸金業法では取り立てに関して、おどしたり、不適切な時間に電話をしたり、訪問したりしてはいけないなど、行動や言動に関する規制を設けています。

返済期日が過ぎても支払いがない場合は、書面や電話による連絡はあります。しかしそれらは「怖い」と感じるような内容ではありません。

また、アコムは返済期日を「35日ごと」と「毎月指定日」を選択できます。返済期日に間に合わない場合はアコム総合カードローンデスクに連絡すれば相談にのってくれます。

アコムは審査通過率も低い方ではないが審査は甘くない

他社と比べると審査通過率も低い方ではなく、審査・融資時間も最短20分で融資も可能です。

そのようなアコムの審査は甘いのでは?と思うかもしれませんが、審査は甘くありません。年収や他社からの借入、信用情報機関の記録などから、返済可能と判断されなければ契約はできません。

しかし、30日間の無利息期間サービスや返済期日が選択できるなど、アコムはメリットも多いものです。アコムの利用を希望するなら、安定した収入を得ること、信用情報機関において問題となる滞納などはしないこと、他社からの借入を減らすなど、無理せず返済できると判断してもらえる状態にしましょう。