日本財託は、NHKや大手の新聞、雑誌など各種のメディアで取り上げられた実績がある、注目の不動産投資会社です。しかし不動産投資は大金がかかる上にリスクもつきものなので、メディアで紹介されているという理由だけで、安易に利用することを決めてはなりません。

今回マイナビニュース不動産投資ガイド運営では、実際に日本財託で不動産投資をした人にアンケートをおこない、リアルな口コミを徹底調査しました。

利用者によるリアルな評判やサービスの特徴から見えた、日本財託のメリット・デメリット、投資の流れなどを詳しく紹介していくので、ぜひ参考にして日本財託が自信に合っているか判断してください。

他の不動産投資会社のサービスと比較したい人や、どのサービスが自分に最適なのかを知りたい人は、次の記事がおすすめです。

利用者人気1位のCOZUCHI(コヅチ)は、不動産の市場価値が高いファンドが豊富なため、想定利回りが高いのが特徴!

また、元本割れも過去に出したことはなく、途中解約も可能なので安心して投資が可能!

1万円という気軽さから不動産投資を始められるのも嬉しいポイント!

\登録で2,000円分のAmazonギフト券!/

日本財託の基本情報

・設立日:1990年10月

・投資物件種類:マンション

・対象エリア:東京23区、横浜駅・川崎駅周辺

・入居率:98%以上

・上場の有無:非上場

- 日本財託は東京メインのマンションに特化した不動産投資会社

- 日本財託の取扱い物件は入居率が高く100%の滞納保証が可能

- 日本財託のセミナー・相談会は無料でしつこい営業はなし

不動産投資の経験がある200人を対象におこなった「不動産投資及び不動産投資会社に関する意識調査」の結果、日本財託の利用者も多いことがわかりました。詳しくは以下の記事をご覧ください。

日本財託のリアルな口コミ・評判を見てみよう

日本財託についてのリアルな声を知るために、マイナビニュース不動産投資ガイド運営では実際に日本財託を利用したユーザーを対象に直接アンケートを行いました。

この章では、日本財託を利用してみてどうだったのかを擬似体験できるように、気になる項目ごとに良い口コミ・悪い口コミの両方と、利用者の満足度を紹介します!

また、SNSで公開されている口コミも併せて紹介していきますので、参考にしてみてください。

※以下の口コミは個人の感想です。投資については十分に検討したのちにご自身の判断で行ってください。

利用者の項目別口コミ

【無料セミナーの内容】に対する評価

日本財託はセミナー講師の質がとても良くて使って良かったと思いました。(40代/年収:400万円~600万円未満)

初心者のためのセミナーがとても勉強になった。仲介手数料がかからなかった。(20代/年収:400万円~600万円未満)

セミナー講師の教え方が上手いので、内容がしっかりと頭に入りました。(20代/年収:200万円未満)

無料のセミナーや相談会が定期的に開催されているので不動産投資についての知識を効率的に学べる機会が多く、しつこい営業に煩わされることもない。(50代/年収:800万円~1000万円未満)

日本財託はすこしセミナーの質が薄いのでもう少しよくして欲しいです。(40代/年収:200万円~400万円未満)

日本財託はセミナーの内容が少し分かりづらいので分かりやすくしてほしいです。(40代/年収:400万円~600万円未満)

【サービスの仕組みや投資物件】に対する評価

簡単な説明でマンション投資ができるという準備まで、確実に進められたことが良かった点です。(30代/年収:200万円~400万円未満)

非公開物件を紹介してくれることがあり、サイトなどで起こる予約がすぐに埋まってしまうことなども少ないので、そういう点ではメリットがあると思います。(20代/年収:200万円~400万円未満)

入居率が他と比べるととても高くて安心できるのと同時に仲介手数料がかからないところです。(20代/年収:400万円~600万円未満)

多くの金融会社と提携していることからメジャーなものだと安心できる。仲介手数料がゼロになるのは使用ハードルが下がって良い。(30代/年収:200万円~400万円未満)

とにかく抽選が全く当たらないので不満でしたし、これだけ当たらないと投資のしようがないので改善してもらいたいです。(30代/年収:400万円~600万円未満)

紹介される物件は中古マンションのみとなっており、そこはもう少し物件の幅を増やしてほしいです。(20代/年収:200万円~400万円未満)

他と比べると、物件の数が少なく、価格自体もやや高めに設定されている点。(30代/年収:200万円~400万円未満)

他と比べると、物件の数が少なく、価格自体もやや高めに設定されている点。(30代/年収:200万円~400万円未満)

【運営会社の対応力】に対する評価

日本財託は運営会社がすごく親切になって対応して接してくれます。(40代/年収:200万円~400万円未満)

メール問い合わせに対するレスポンスが非常に早いですし、無理な営業などもなく安心でした。(30代/年収:400万円~600万円未満)

豊かな老後を過ごすための目標値が曖昧で、中途で挫折してしまう人が多いので、励ましのメッセージをホームページで出してほしいです。(30代/年収:200万円~400万円未満)

\ 気になった人は公式サイトへ /

利用者の満足度

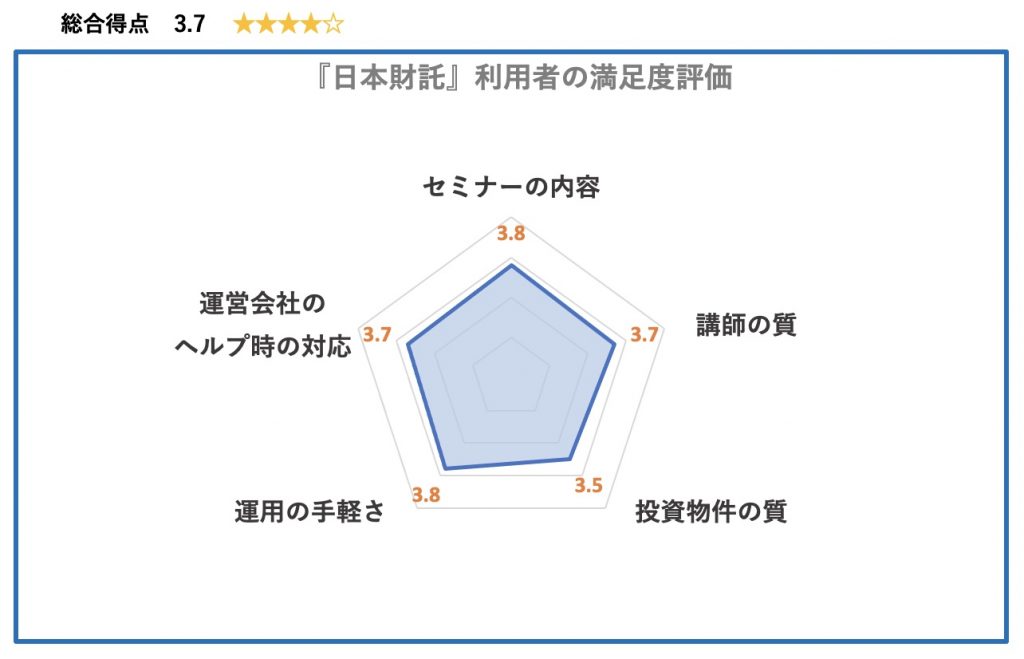

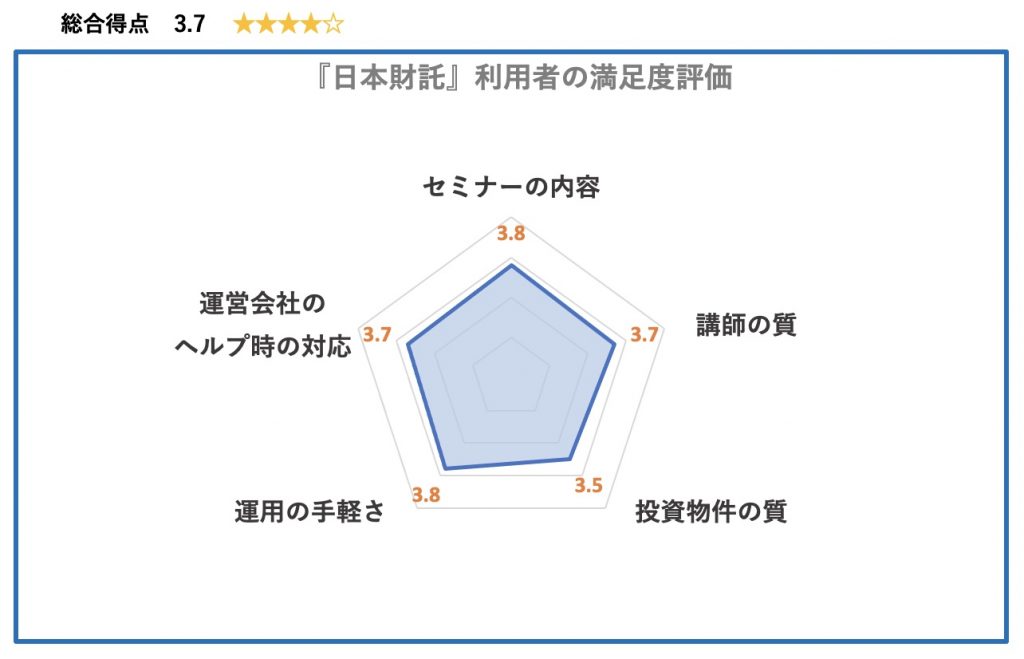

利用者アンケートから下記の5つの指標で満足度を集計しました。総合的な満足度としては5段階評価で平均3.7点となっています。

「無料セミナーの内容」「講師(セミナー)の質」「投資物件の質」「運用の手軽さ」「運営会社のヘルプ時の対応」

※紹介した口コミや満足度グラフは、マイナビニュース不動産投資ガイド運営で独自に行ったアンケート(クラウドワークス調べ 2021/3/15〜3/18 回答者11人)結果によるものです。

日本財託の口コミ紹介

手間が省ける

日本財託が「VR内見サービス」を開始 視点を合わせて移動できる機能も – ねとらぼ https://t.co/xMRHCeHALx @itm_nlab pic.twitter.com/TLatZ9oqeb

— ねとらぼ (@itm_nlab) January 19, 2017

#不動産投資 毎月15日は #日本財託 さんからの賃料入金日。他社がおおむね25~27日入金なのと比べて、財託さんはタイミング速いから嬉しい。たった10日くらいの違いだけど、管理がしっかりしていることを実感します。

— トム@株&不動産投資・Webプログラマー (@Roby_TOM) July 15, 2021

口コミから分かった「日本財託」とは?

良い口コミと悪い口コミをそれぞれ確認した結果、日本財託は次のようなサービスであることがわかりました。

- セミナー講師の質がとても良い

- 不動産投資についての知識を効率的に学べる

- 非公開物件を紹介してくれる

- 入居率が他と比べるととても高く、仲介手数料がかからない

- メール問い合わせに対するレスポンスが非常に早い

- 物件の数が少なく、価格自体もやや高め

- 紹介される物件は中古マンションのみ

利用者の口コミでは、無料セミナーの内容や講師の質の高さや、物件購入の際の仲介手数料がかからない点やヘルプ時の対応が丁寧だったことについて評価する声が多数見られました。一方、投資物件が中古マンションに限られる点や、購入希望をしても抽選になり確実に購入できるかわからないことに不満を覚えた人は多いようです。

またSNS上の口コミでは、全天球カメラで撮影した物件の360度画像をVRで見ることができる「VR(バーチャルリアリティ)内見サービス」の利便性や、入金の早さ・管理体制を評価する声もありました。

知名度の高い不動産投資会社であることと、100%の滞納保証といったサポートが充実していることも、安心して投資できる理由といえるでしょう。日本財託は、最新技術を駆使した内見サービスを利用したい人や、信頼できる管理体制を重視する人におすすめの不動産投資会社です。

\ 気になった人は公式サイトへ /

他のサービスと比較したい人や、どのサービスが自分に最適なのかを知りたい人は、次の記事がおすすめです。

日本財託とは?3つの特徴を解説

・設立日:1990年10月

・投資物件種類:マンション

・対象エリア:東京23区、横浜駅・川崎駅周辺

・入居率:98%以上

・上場の有無:非上場

入居率98%以上を実現している

不動産投資で賃貸経営を始めたときに、メインのリスクになるのが空室が出ることです。入居者がいて安定した家賃収入があると、ローンも問題なく返済できます。

しかし空室が出ると家賃収入が減り、それでも返済や維持費などの出費は続くため、長期になると経営が破綻しかねません。

賃貸マンションの入居率は全国平均で81%といわれているなかで、日本財託の管理物件では98%以上を実現しています。

高い入居率を維持するために、物件を厳選するだけでなく入居者の募集にも工夫があります。ポイント会員組織を設け、会員が入居者を斡旋すると日本財託からポイントを付与してもらえるのです。

入居者募集の閑散期にはポイントを倍にするなどの特典を付け、優先して紹介してもらえる仕組みを維持しています。

手厚いオーナーサポート体制

不動産投資会社で賃貸経営向けのマンションを購入しても、それだけでは安定した収入は望めません。建物の清掃や入居者の要望対応など、日々の管理を怠ると悪い評判が広まり空室が続いてしまいます。

日本財託では、初めての不動産投資でも本業に支障をきたすことなく管理できるように、手厚いオーナーサポート体制が整っています。日常業務からトラブル対応、入居退去の手続きまで、管理のために必要なことの代行が可能です。各業務には専門のチームを設け、蓄積されたノウハウを元に的確な業務を行ってもらえます。

委託した物件の管理状況は、電話やオーナー専用のページでその都度連絡があります。これらの最新情報を逐次確認することで、任せきりにしていても安心していられるでしょう。

100%の滞納保証がある

日本財託に管理を委託した場合は、高い入居率を維持するために入居基準をゆるめ、学生や外国人などもターゲットにしています。入居基準が緩いと、家賃を滞納する人もいるのではと不安になるかもしれません。しかし日本財託での統計上では、とりたてて滞納者が増える結果には至っていません。

さらに、安定した家賃収入のために100%の滞納保証も付けられます。外国人の入居者はすべて保証会社に加入しており、万が一のことがあれば対応してもらえるので安心です。高い入居率と滞納保証のおかげで、ローンの返済も滞りなく進められるでしょう。

\ 気になった人は公式サイトへ/

日本財託のメリット・デメリット

日本財託は、安定した賃貸収入が期待できる不動産投資会社です。

しかし実際に不動産投資を始めてから後悔しないためにも、どのようなメリットやデメリットがあるのかを把握しておくことは重要です。

どれだけ評判のよいところであっても、デメリットまで把握していないと稼げるチャンスを逃すかもしれません。

日本財託のメリット

日本財託で不動産投資を始めるメリットは次の4つです。

それぞれについて、ひとつずつ詳しく見ていきましょう。

セミナーに無料で参加できる

日本財託では、優良な物件の紹介や管理の委託をしてもらえるため、初心者でも不動産投資を始めやすくなっています。しかし収益を伸ばすためには、自身でも投資する物件の見極めや管理に関わる知識を身につけたほうがよいです。

自力で勉強する場合は、何から始めるべきなのか迷ってしまうかもしれません。しかし日本財託は無料の各種セミナーや相談会を随時開催しているため、不動産投資に成功している人のノウハウを効率的に学ぶことができます。

セミナーの中にはオンラインに対応したものもあるため、気軽に参加できる点も魅力です。また来場でのセミナーを開催している場合は、来場特典として人気の不動産投資の書籍をプレゼントしていることもあります。公式サイトでテーマや参加方法をチェックして、気になるセミナーに参加しましょう。

仲介手数料が無料になる

一般的に不動産を仲介で購入する場合は、物件の売主を探すための費用として仲介手数料を支払わなければなりません。上限は以下の計算式で求めることができます。

仲介手数料=(購入価格✕3%+6万円)+消費税

購入価格が1,000万円の物件であれば、上限は39万6,000円と高額です。

しかし日本財託で投資物件を購入する場合は、仲介手数料は無料です。紹介してもらえる投資物件は、売主が日本財託なので仲介とはならずに手数料はかかりません。家賃収入に換算すると数ヶ月分になるため、効率よく投資できます。

販売から管理、運営まで一貫したサービスを提供しているおかげで、スムーズに契約をまとめられて、短期間で不動産投資を始められます。

しつこい営業がない

不動産投資に興味があっても、問い合わせることを躊躇してしまう原因に、しつこい営業がよく挙げられます。実際に、その不動産投資会社を利用するか検討している段階で、しつこく営業をかけられると悪いイメージをもってしまうでしょう。

日本財託は顧客のことを考えた営業体制で、次の5つを約束しています。

- しつこい営業は一切しない

- 顧客の要望をしっかりと聞いてから提案

- リスクなどの説明責任を果たす

- 安定収入が見込めない物件は紹介しない

- 家族が反対している場合は購入をおすすめしない

こういった約束事があるため気軽に問い合わせることができます。漠然とした質問があれば下記のフリーダイヤルを利用しましょう。

フリーダイヤル:0120-411-047 営業時間:平日9時から18時

非公開物件を紹介してもらえる

投資する物件は、不動産のポータルサイトなどを利用することで、簡単に条件を絞り込んで探せます。

しかし誰でも利用できることから、利益が見込める有益な物件はすぐに成約されてしまいます。割安に思える物件が残っていても、プロの目から見ると条件が悪いかもしれません。

日本財託では、基本的に非公開物件を紹介してもらえます。サイト上に掲載するとすぐに予約が入ることが多く、問い合わせをしても手遅れの可能性が高いです。

紹介してもらえる物件の厳選条件は、主に次の7つです。

- 最寄り駅から徒歩10分圏内

- 室内に洗濯置き場あり

- 外壁はタイル貼り

- バルコニー付きのマンション

- 広さは16㎡以上

- オートロック有り

- マンションの総戸数は30以上

紹介している段階で、全て日本財託の自社物件となっているため、仲介物件と違い細かな情報まで開示してもらえます。

\ 気になった人は公式サイトへ/

日本財託のデメリット

日本財託で不動産投資を始めるデメリットは次の2つです。

デメリットについて、その理由をひとつずつ見ていきましょう。

紹介されるのは中古マンションのみ

日本財託が取り扱っている不動産投資向けの物件は、中古マンションに限定されます。

賃貸経営は他にも、新築マンションや新築・中古の戸建て、商業用の店舗、事務所などさまざまな選択肢があります。しかし中古マンション以外にも投資しようとすると、別の不動産投資会社へ相談しなければなりません。

紹介してもらえる物件は優良なものが多くても、投資にリスクはつきものです。

何かしらの事情で中古マンションの賃貸需要が低下すると、空室により収入が減りローンの返済が負担になります。日本財託での不動産投資は、突然の需要の変化に対応できません。安定した賃貸経営を目指す場合は、経営する戸数を増やすだけでなく、種類も増やしてリスクを分散しましょう。

取り扱っている物件数が少ない

日本財託は土地の選定から建物の開発まで自社で行い、投資は中古マンションのみのため、取り扱っている物件数は少ないです。さらに自身の希望に合った物件を厳選するため数は望めません。

紹介してもらえる物件が1つしかないと、善し悪しの判断が困難です。比較しないで数千万円の投資をすることはリスクが高く、あとからお得な物件が見つかっても手遅れになってしまいます。

また物件の購入は抽選になることもあります。せっかく理想の投資先が見つかっても、抽選に外れ続けてしまうと無為に時間だけが過ぎてしまいます。始めるのが遅れるほど儲けるチャンスを逃していることになり、将来の資産形成に悪影響が出るでしょう。

\ 気になった人は公式サイトへ/

他のサービスと比較したい人や、どのサービスが自分に最適なのかを知りたい人は、次の記事がおすすめです。

日本財託がおすすめの人・おすすめできない人

紹介したメリット・デメリットを踏まえると、日本財託の利用がおすすめな人・おすすめできない人の特徴は以下のとおりです。

日本財託は、こんな人におすすめ!

- 高い入居率のマンションへ投資をしたい人

- 初めての不動産投資のため手厚いサポートを受けたい人

- 賃貸経営をして家賃滞納で苦労をしたくない人

- まずはセミナーで勉強から始めたい人

こんな人には日本財託は不向き…

- 新築マンションや戸建てなどの投資を希望する人

- 多くの物件を見て検討したい人

- 少額の資金で始めたい人

日本財託は高い実績が評価される大手不動産投資会社です。初めて不動産投資をおこなう人や初期費用を抑えたい人など、幅広い人に選ばれています。

\気になった人は公式サイトへ /

日本財託で投資をする流れ

日本財託で不動産投資を始める流れは上記の3ステップです。

各段階でどのようなことをするのかを把握しておくことで、円滑に手続きを進められます。

面談後に物件の紹介

無料の相談や電話・メールでの問い合わせなどで、日本財託を利用して不動産投資を始める決心がついたら、担当と面談します。そのときに、あらためてリスクやコストの説明を受けて、その後こちらの要望も伝えましょう。

伝えた要望に合わせて、資産形成のプランの提案や物件の紹介をしてもらえます。担当の話は鵜呑みにせず、提案内容や物件に問題ないかを自身でもチェックしてください。数十年先を見据えて投資をしないと、ローンの完済さえ難しくなります。

この段階までであれば費用は発生せず、いつでも投資をやめることが可能です。不安なことは全て質問して、納得できるようになってから次の段階に進みましょう。

契約後にローン本審査

紹介してもらった物件を購入するために、日本財託と契約を結びます。必要な書類は次の通りです。

最低限必要な書類

- 住民票

- 印鑑証明書

ローンを組むために追加で必要な書類

給与所得がある人で手元に源泉徴収票がない場合は、会社の経理などに発行してもらってください。課税証明書などは市区町村の役場で発行してもらえます。

必要な書類を提出するとローンの本審査と面談が行われます。将来の返済に無理がないと判断してもらえるように、頭金を増やしておくとよいでしょう。個人の属性などはすぐに改善できないため、少しお金を貯めてから契約に進んでください。

物件の引き渡しと家賃の受け取り

契約が済みローンの審査にも通ると、いよいよ購入したマンションの引き渡しです。事前の管理の委託も申し込んでおき、入居者の募集も始めておくと空室の期間を最小限にできます。

賃貸経営が始まると、ようやく家賃収入が得られます。1戸目の運用が順調に進むようであれば、追加でマンションの購入を検討してみてください。

基本的に返済は家賃収入でカバーでき、1戸目の運用実績でローンを組みやすくなります。戸数を増やしたとしても、管理を委託していれば手間は変わらずに収入が増えます。

お金に余裕ができると働き方を見直しやすく、老後の不安もなくなるでしょう。

\ 気になった人は公式サイトへ/

不動産投資で失敗しないポイント

日本財託が厳選した安定収入が見込めるマンションでも、100%成功する保証はありません。不動産投資に失敗しないためにも、上記の3つのポイントをチェックして契約を結びましょう。

入居者目線で物件を選ぶ

投資する物件選びで重要なことは、入居者の目線で見て暮らしやすいマンションかどうかです。立地や建物の品質、必要な設備がそろっているかなど、自身が住んで不便を感じないかイメージしてみてください。契約前に物件の日当たりや周囲の騒音などを確認しておかないと、入居者が決まっても条件が悪ければ早期に退去されてしまいます。

また同じワンルームのマンションでも、学生や社会人、高齢者でニーズは大きく変わるため、マンションがある地域のターゲット層も意識しておくことも重要です。例えば学生の場合は、最寄りが女子大であればセキュリティの高さが評価されやすく、音大であれば防音性が評価されるでしょう。

家賃の下落を想定しておく

どれだけ高い家賃が期待できるマンションでも、経年劣化によって家賃の下落は避けられません。

誰しも同じ家賃を支払うのであれば、立地条件に差がない場合は、建物のきれいさや設備の充実度を重視して物件を選びます。

築浅の物件を購入しても賃貸経営は数十年続き、いずれライバル物件が出現する可能性は十分あり得るでしょう。そうなると、入居者を確保するために家賃は下落してしまいます。

対策はローンの返済計画を立てる時点で、家賃の下落を想定したものにしておくことです。一般的に家賃収入に対する返済額の割合(返済比率)は、40%が安全域だといわれています。

下落した状態でも40%を維持できるような返済計画であれば、賃貸経営は破綻しないでしょう。

かかる費用や税金について調べておく

不動産投資でマンションを購入すると、ローンの返済以外で次の費用や税金がかかります。

| 毎月 | 毎年 | その都度 |

|

|

|

これらの費用の中で、毎月または毎年支払うものに関してはある程度予測できるため、返済計画に組み込みやすいです。紹介してもらう物件の詳細な情報や、そのときの家賃相場などを担当と話し合い、生活に負担のない計画を立てましょう。

このなかで退去時のリフォーム費用は予測しにくいですが、日本財託の管理サービスを利用していると、1回当たりの負担額は敷金を差し引いて12万円程度です。しかし頻繁に退去されてしまうと利回りは大きく低下します。トータルでかかる費用や税金を把握しておき、賃貸経営の運転資金には余裕を持ってください。

\ 気になった人は公式サイトへ /

日本財託に関するよくある質問

日本財託に関するよくある質問を紹介します。(参考:日本財託公式サイト)

まとめ

日本財託は創業から30年以上続く不動産投資会社で、東京をメインに投資向けの中古マンションを紹介してもらえます。厳選された物件の入居率は98%以上と高く、家賃の滞納保証もあるため長期の安定した収入が期待できます。

不動産投資の初心者でも無料のセミナーで知識を身につけることができ、しつこい営業をしないので気軽に問い合わせができる点も魅力でしょう。紹介してもらえる物件は日本財託が売主となり、仲介手数料は無料です。マンション以外には投資できないというデメリットはありますが、戸建てなどよりは初期費用が抑えられるので挑戦しやすいでしょう。

実際に投資をするときには日本財託のアドバイスを聞きながら、自身でも物件の良し悪しを判断して契約を結んでください。

\ 気になった人は公式サイトへ/

※「マイナビニュース土地活用・不動産投資」は以下に記載されたリンク先からの情報をもとに、制作・編集しております。

・https://www.fsa.go.jp/news/30/20190328_summary.PDF

・https://www.fsa.go.jp/news/r4/kokyakuhoni/20230120/kpi_toushin_230120.pdf

・https://www.mlit.go.jp/kankocho/minpaku/overview/minpaku/law1.html

・https://www.mlit.go.jp/totikensangyo/content/001411696.pdf

・https://www.fsa.go.jp/

◆記事で紹介した商品・サービスを購入・申込すると、売上の一部がマイナビニュース・マイナビウーマンに還元されることがあります。◆特定商品・サービスの広告を行う場合には、商品・サービス情報に「PR」表記を記載します。◆紹介している情報は、必ずしも個々の商品・サービスの安全性・有効性を示しているわけではありません。商品・サービスを選ぶときの参考情報としてご利用ください。◆商品・サービススペックは、メーカーやサービス事業者のホームページの情報を参考にしています。◆記事内容は記事作成時のもので、その後、商品・サービスのリニューアルによって仕様やサービス内容が変更されていたり、販売・提供が中止されている場合があります。