クレジットカードは、もはや単なる支払い手段ではなく、ポイント還元、付帯保険、各種優待など、多様なサービスが提供される便利な存在となっています。

しかし、クレジットカードの種類はあまりにも多く、自分にぴったりの1枚を選ぶのは簡単ではありません。何を基準にして選べば良いのか迷ってしまう人も多いでしょう。

そこで今回は、おすすめのクレジットカードを目的別に紹介するとともに、クレジットカードの選び方やメリット・デメリット、さらに利用する際の注意点についても詳しく解説します。

最後まで読んでいただければ、自分にぴったりのクレジットカードが見つかるはずです。

- 年会費無料のクレジットカードのおすすめ15選を紹介します

- JCBカード Wは常にポイント2倍、還元率が1%になる

- JCBカード W plus Lは女性にうれしい特典が充実

- JCB カード Sはポイントより優待が魅力のカード

- 三井住友カード(NL)は最短10秒で発行できるカード

- セゾンパール・アメリカン・エキスプレス・カードはQUICPayの利用でポイント還元率4倍

- dカードはd払いとの相性抜群!ポイントの二重取りもできる

- リクルートカードはホットペッパーなどリクルート関連サービスをよく利用する人におすすめ

- 楽天カードは楽天ユーザー必携のカード

- PayPayカードはPayPayと併用でポイントアップ

- au PAYカードはau PAYとの併用が便利

- イオンカードセレクトは電子マネーWAONとの併用が便利なカード

- エポスカードは全国1万店以上で利用できる優待が魅力

- セブンカード・プラスはnanacoポイントを貯めやすいカード

- ライフカードは審査が柔軟で初めてでも申し込みやすい

- 三菱UFJカードは国際ブランドが4つから選べる

- コスパがいいからお得!有料でもメリット大のクレジットカードおすすめ9選!

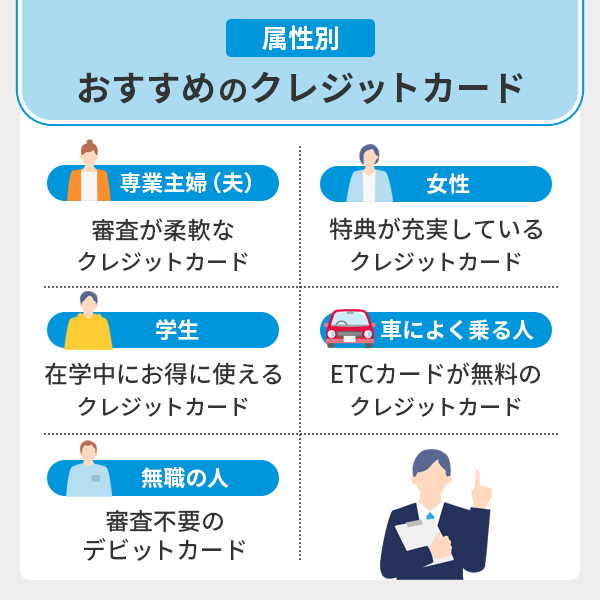

- 属性別・おすすめのクレジットカード

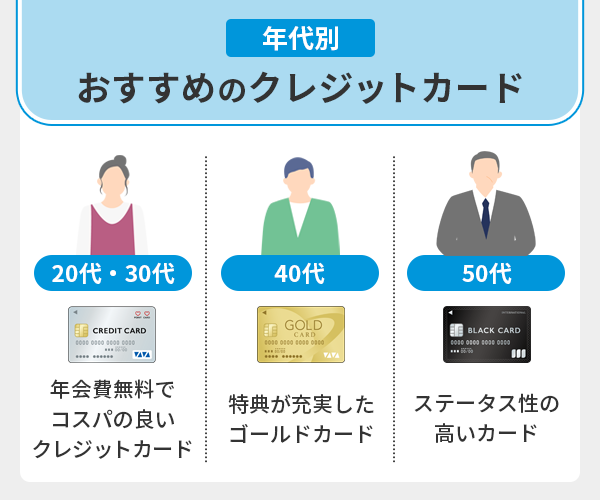

- 年代別・おすすめのクレジットカード

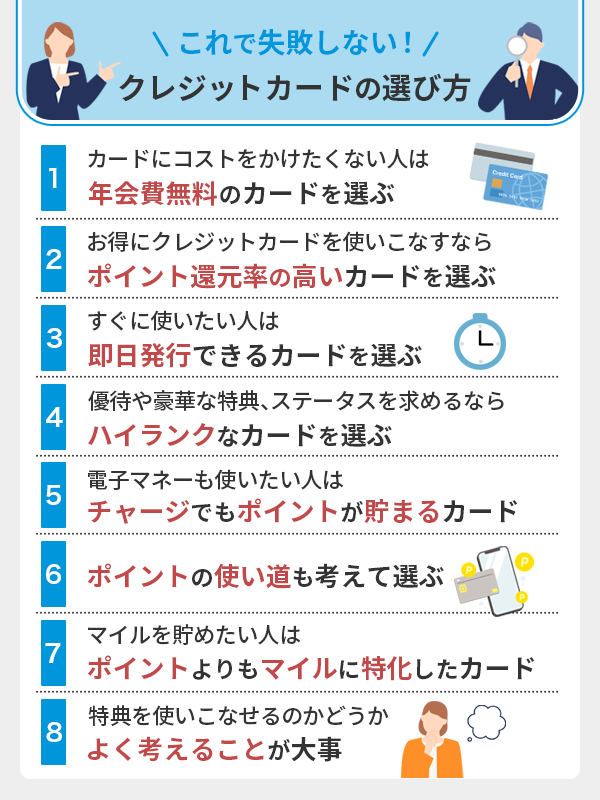

- これで失敗しない!私にあったクレジットカードの選び方

- 口コミで集めたクレジットカードでやりがちな失敗とその対策を解説します

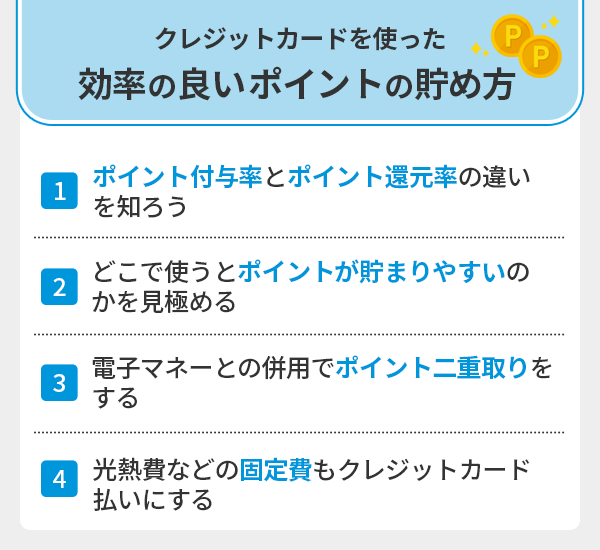

- クレジットカードを使った効率の良いポイントの貯め方

- クレジットカードをもっと便利にもっとお得に!おすすめの使い方

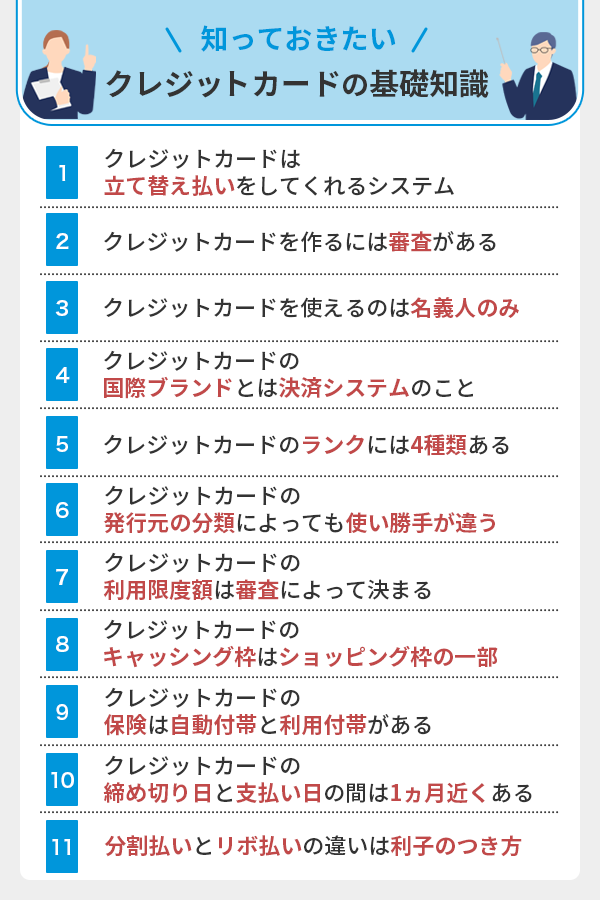

- 知っておきたいクレジットカードの基礎知識

- クレジットカードを持つメリット

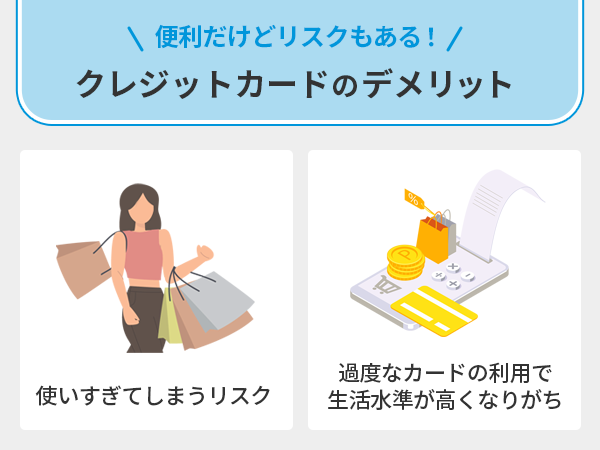

- クレジットカードのデメリット

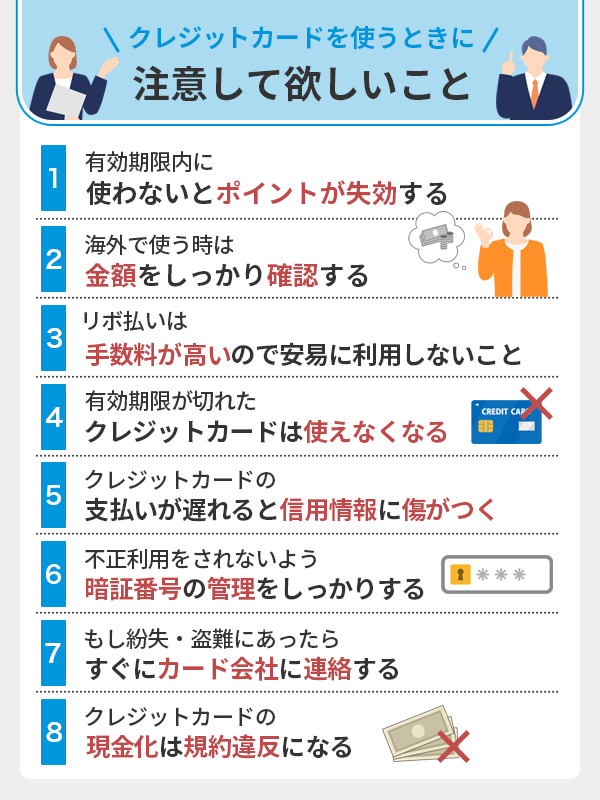

- クレジットカードを使うときに注意して欲しいこと

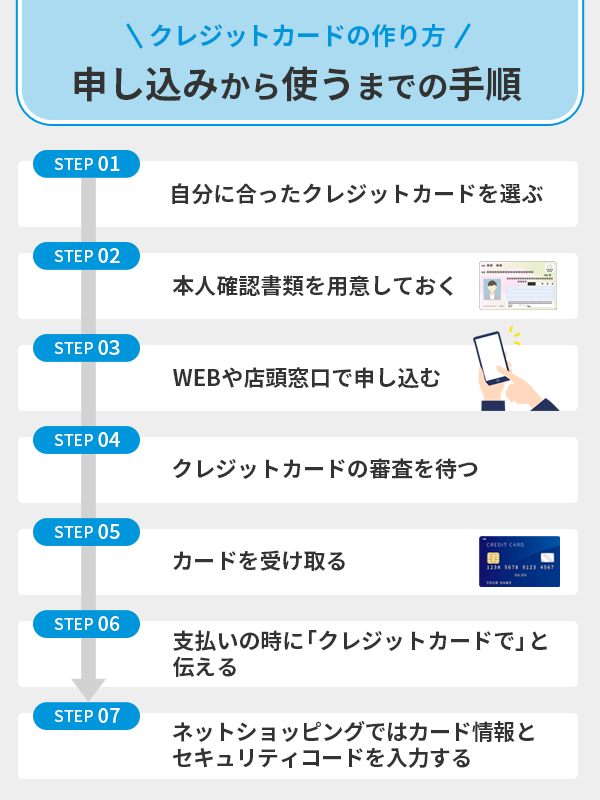

- クレジットカードの作り方・申し込みから使うまでの手順

- クレジットカードのおすすめに関するよくある質問とその回答(Q&A)

- クレジットカードのおすすめは年代やライフスタイルによっても違う!

年会費無料のクレジットカードのおすすめ15選を紹介します

まずご紹介するのは、年会費無料のクレジットカードです。コストがかからないのにポイント還元率も高く、優待などお得な特典が付いているカードを厳選しました。

各カードの項目では、口コミもご紹介していますので、ぜひ参考にしてください。

| カード情報 | JCB カード W | JCB カード W plus L | JCB カード S | 三井住友カード(NL) | セゾンパール・アメリカン・エキスプレスカード | dカード | リクルートカード | 楽天カード | PayPayカード | au PAYカード | イオンカードセレクト | エポスカード | セブンカード・プラス | ライフカード | 三菱UFJカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 1,100円(税込)初年度無料 1円以上の利用で翌年度も無料 |

無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 申込資格 | 満18歳以上39歳以下 学生可 |

満18歳以上39歳以下 学生可 |

18歳以上で、ご本人または 配偶者に安定継続収入のある方 高校生を除く18歳以上で学生の方 |

満18歳以上 ※高校生は除く |

満18歳以上 | 満18歳以上であること(高校生を除く) 個人名義であること 本人名義の口座を支払い口座として設定すること |

18歳以上でご本人または配偶者に安定した収入のある人 18歳以上で学生(高校生を除く) |

満18歳以上 | 満18歳以上で本人または配偶者に安定収入がある方 満18歳以上で学生の方(高校生を除く) 有効なYahoo!JAPAN IDを持っている方 |

満18歳以上でau IDを持っていること | 18歳以上で電話連絡可能な方(高校生を除く) | 日本国内在住の18歳以上の方(高校生の方を除く) | 18歳以上で本人または配偶者に安定継続収入のある方(学生除く) 18歳以上で学生の方(高校生を除く) |

日本国内にお住まいの18歳以上で、電話連絡が可能な方 | 18歳以上で本人または配偶者に安定した収入がある方 18歳以上の学生(高校生を除く) |

| ポイント還元率 | 1.0~5.5% | 1.0~5.5% | 0.5%〜 | 0.5~20% | 0.5〜2.0% | 1.0〜2.0% | 1.2〜4.2% | 1.0~3.0% | 1.0~5.0% | 1.0〜2.0% | 0.5~1.5% | 0.5~2.5% | 0.5~1.0% | 0.5~2.0% | 0.5~15% |

| 国際ブランド | JCB | JCB | JCB | Visa、Mastercard | American Express | Visa、Mastercard | Visa、Mastercard、JCB | Visa、Mastercard、JCB、American Express | Visa、Mastercard、JCB | Visa、Mastercard | Visa、Mastercard、JCB | Visa | JCB | Visa、Mastercard、JCB | Visa、Mastercard、JCB、American Express |

| 家族カード | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 440円(税込) ※本会員が無料なら家族会員も無料 |

無料 | ー | 無料 | 無料 | 無料 |

| ETCカード | 無料 | 無料 | 無料 | 無料 | 無料 | 初年度無料、2年目以降550円(税込) 前年度に1度でもETCカードの利用があれば無料 |

年会費無料 新規発行手数料1,000円(税別) |

550円(税込) ※ダイヤモンド会員、プラチナ会員は無料 |

年会費550円(税込)、発行手数料は無料 | 無料 | 無料 | 無料 | 無料 | 初年度無料/次年度以降1,100円(税込) ※ |

440円(税込) 年1回以上の利用で翌年度以降無料 |

| 発行までの時間 | ナンバーレスなら最短5分 | ナンバーレスなら最短5分 | 最短5分 | 最短10秒 | デジタルカード:最短5分 通常カード:最短3営業日 |

1〜3週間審査は最短5分、iDと紐づければスマホですぐ使える | JCBなら最短5分 | 1週間程度 | 最短7分(申し込み5分、審査2分) | 最短4日 | 最短5分(デジタルカード) 最短即日(店頭受け取り) |

最短即時(スマホカード) 最短当日(プラスチックカード) |

最短1週間 (通常は2〜3週間) |

最短2営業日 | 最短翌営業日( Visa・Mastercardを選択した場合) |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高2,000万円 | 最高2,000万円(利用付帯) | ー | 29歳以下の方のみ最大2,000万円 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | ー | 最高2,000万円(利用付帯) | ー | 最高3,000万円(利用付帯) | ー | ー | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー | ー | ー | ー | ー | 29歳以下の方のみ最大1,000万円 | 最高1,000万円(利用付帯) | ー | ー | ー | ー | ー | ー | ー | ー |

※ カード(ETCカード含む)を1度でも利用した場合、本カードの年会費が有料の場合、本カードがビジネスカードの場合は翌年以降も無料

JCBカード Wは常にポイント2倍、還元率が1%になる

- 年会費永年無料、ナンバーレスなら最短5分で発行

- JCBのプロパーカードでポイント還元率が常に1%

- Amazonやスターバックスでポイントアップ

JCB カード WはJCBが発行するプロパーカードで、39歳までの限定カードとなっています。ただし39歳以降も年会費はずっと無料で使い続けることができます。

その他のカードは基本ポイント還元率が0.5%と標準的ですが、JCB カード Wは常にポイントが2倍、ポイント還元率は1%となります。

どこで使っても1%のポイントがつきますので、メインカードとしておすすめです。

ナンバーレスカードにすれば、最短5分で発行も可能※。すぐにクレジットカードを使いたいときにも便利です。

- 手続きがWEBサイトで全て完結して簡単だった

- Amazonをよく使うので、ポイントが4倍になってお得だったし、ポイント交換の手続きなしでAmazonの支払いに使えるのが便利だと思った

- ナンバーレスカードのデザインがシンプルで良い

Amazonやスターバックスをよく利用する人からの評価が高かったです。

【1】 9:00AM~8:00PM でお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証、マイナンバーカード、在留カード)

※ モバ即での入会後、カード到着前の利用方法について、詳しくはJCBカードHPをご確認ください。

| カード情報 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 高校生を除く18歳以上39歳以下で学生の方 |

| 発行までの時間 | ナンバーレスなら最短5分 |

| 国際ブランド | JCB |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | ー |

| ポイント還元率 | 1.0~10.5% ※最大還元率はJCB PREMO に交換した場合 |

JCBカード W plus Lは女性にうれしい特典が充実

- 年会費永年無料

- ポイントはいつでも2倍で基本還元率1%

- 優待やプレゼント企画が充実

JCB カード W plus Lは39歳までの限定入会、年会費永年無料のカードです。JCB カード Wと基本スペックは同じで、Amazonやスターバックスでポイントアップするカードです。

JCB カード W plus Lの特徴は、女性向けの特典が充実していることです。

- カードのデザインが3種類から選べる

- 毎月のプレゼント企画

- 協賛企業からの優待や割引

- 女性特有の疾病に係る保険に手ごろな保険料で加入できる

クレジットカードは単なる決済手段ではなく、何かプラスαのおまけが欲しいと思っている女性におすすめのカードです。

- カードのデザインを選べるのがよかった

- Amazonで使えば還元率が1%になるからお得だった

- 女性向けの保険の掛け金が非常に安くて加入しやすかった

カードのデザインを選べるという点が意外に評価が高く、ナンバーレスでもカードデザインを重視する女性が多いようです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 高校生を除く18歳以上39歳以下で学生の方 |

| 発行までの時間 | 最短5分 |

| 国際ブランド | JCB |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | – |

| ポイント還元率 | 1.0~10.5% ※最大還元率はJCB PREMO に交換した場合 |

JCB カード Sはポイントより優待が魅力のカード

- 年会費永年無料

- 家族カード、ETCカードも無料

- JCB カード S 優待 クラブオフで国内外の施設で20万ヵ所以上最大80%オフになる

JCB カード Sは、基本ポイント還元率は標準的ですが、優待が非常に充実したカードです。

<優待の例>

- TOHOシネマズ映画鑑賞チケット:2,000円→1,500円

- 横浜・八景島シーパラダイスアクアリゾーツパス:3,500円→3,000円

- PIZZA-LA:ピザを含む4,000円以上の注文1回で500円引き

年会費は本会員・家族会員ともに無料なのに、国内外20万ヶ所以上のレジャー施設、グルメ、エンタメなどが優待価格で利用できます。

カードの所有者だけでなく、同伴の家族や友人も割引になります。 クラブオフで毎月プレゼント企画も開催しています。

- 審査は即日で通カードの到着も早かった

- カードのデザインがシンプルで品があるので気にいっている

- クラブオフが無料でついているので優待目当てで作った、サブカードにおすすめだと思う

特典を使いこなせれば、ポイント還元率が高いカードよりもずっとお得なカードになります。

| カード情報 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込資格 | 18歳以上で、ご本人または配偶者に安定継続収入のある方 高校生を除く18歳以上で学生の方 |

| 発行までの時間 | 最短5分 |

| 国際ブランド | JCB |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | ー |

| ポイント還元率 | 0.5%〜10.0% |

三井住友カード(NL)は最短10秒で発行できるカード

- 条件達成でセブン-イレブンで最大10%還元

- 対象のコンビニ飲食店でスマホのタッチ決済を利用するとポイント最大7%還元

- 最短10秒でデジタルカードを発行

三井住友カード(NL)は審査がとても早く、最短10秒でデジタルカードが発行されます(※1)。Apple PayやGoogle Payに紐付ければ、ネットショッピングはもちろん、街の店でもすぐに使うことができます。

ナンバーレスカードはとてもシンプルなデザインで、カード情報が印字されていないため、見られても安心です。

お得にポイントを貯めたい人は、対象の店舗でスマホのタッチ決済を使いましょう。ポイント還元率が最大7%になります。(※)

<対象店舗>

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

- ステーキガスト

- から好し

- むさしの森珈琲

- 藍屋

- グラッチェガーデンズ

- 魚屋路

- chawan

- La Ohana

- とんから亭

- ゆめあん食堂

- 桃菜

- 八郎そば

- 三〇三

また、新たに、スマホのタッチ決済で払うと、セブンイレブンで最大10%還元となりました。(※2〜5)

その他、家族ポイントやVポイントアッププログラムを利用すると最大で20%還元になりますから、がっつりポイントを貯めていきたい人におすすめのカードです。

年間100万円以上(税込)の利用で、ゴールドカードに年会費無料でアップグレードできます。将来的に、コストをかけずにゴールドカードを持ちたい人にもおすすめです。

- 初めてのクレジットカード、発行も早くて便利だと思った

- コンビニとドトールでスマホタッチ決済を使うために作った、ポイントを貯めやすい

- 「あと○円で100万円」とメールが来るので、アップグレードまでいくらかがわかりやすかった

コンビニでスマホタッチ決済を使えば、少額のお買い物でも効率よくポイントを貯めていけそうです。

※1 即時発行ができない場合があります。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

※4「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

※5 当サービスや10%還元の条件・詳細は、必ず以下ホームページをご確認ください。

| カード情報 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込資格 | 満18歳以上(高校生を除く) |

| 発行までの時間 | 最短10秒 |

| 国際ブランド | Visa、Mastercard |

| 家族カード | 永年無料 |

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | - |

| ポイント還元率 | 0.5~7.0% |

セゾンパール・アメリカン・エキスプレス・カードはQUICPayの利用でポイント還元率4倍

- ナンバーレスカード、最短5分で発行

- QUICPayの利用でポイント2%還元

- 永久不滅ポイントだから失効しない

セゾンパール・アメリカン・エキスプレス・カードはデジタルカードの発行まで最短5分と非常に早いです。

年会費は1,100円となっていますが、初年度は無料ですし、1年に1円以上利用することで翌年でも無料になります。つまり、実質ずっと年会費無料で使えるカードです。

高級感のあるシルバーのアメックスのカードは、シンプルなデザインでカード番号や有効期限等が記載されていない完全ナンバーレスカードです。ステータス性もセキュリティも抜群です。

セゾンパール・アメリカン・エキスプレス・カードはQUICPayで使いましょう。ポイントは4倍、最大2%の還元率となります。

セゾンのポイントは永久不滅ですから、失効する心配もありません。頻繁にクレジットカードを使わなくても、コツコツと確実にポイントを貯めていけるカードです。

- 審査が早くてほんとにあっという間にカード番号が発行された

- QUICPayを使うとポイント還元率が2%になるし、永久不滅だから使用期限がなくていい

- カードのデザインに高級感がある

実質年会費無料で使えるカードなので、高級感とステータスのあるカードをお得に使いたい人におすすめです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 1,100円(税込)初年度無料 1円以上の利用で翌年度も無料 |

| 申込資格 | 満18歳以上 |

| 発行までの時間 | 最短5分 |

| 国際ブランド | American Express |

| 家族カード | 無料 |

| ETCカード | 無料 |

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| ポイント還元率 | 0.5〜2.0% |

dカードはd払いとの相性抜群!ポイントの二重取りもできる

- 年会費永年無料

- どこで使ってもポイント還元率1%

- d払いとあわせてポイントの二重取りができる

dカードは、ドコモのスマホを使っていなくても、dアカウントさえ作れば申し込み可能です。年会費は永年無料です。

どこで使っても基本ポイント還元率が1%と非常に高く、特約店やdポイント加盟店では2%以上貯まることもあり、メインカードとしてもおすすめのカードです。

そして、おすすめの使い方はd払いと併用することです。dポイント加盟店では、クレジットカードで支払い分と、dカードの提示分で、ポイントの二重取りができます。

ネットショッピングはdカードポイントモールを経由すれば、ポイント還元率が最大10.5倍までアップします。

- ドコモユーザーではないが簡単に作れた

- d払いと併用しているのでdポイントを貯めやすい

- ポイントアップのキャンペンが多くとても使いやすい

せっかく使うならそのまま使ってはもったいない、d払いと一緒に使ってポイントの二重取りをするという人が多かったです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込資格 | 満18歳以上であること(高校生を除く) 個人名義であること 本人名義の口座をお支払い口座として設定すること |

| 発行までの時間 | 1〜3週間 審査は最短5分、iDと紐づければスマホですぐ使える |

| 国際ブランド | Visa、Mastercard |

| 家族カード | 永年無料 |

| ETCカード | 初年度無料、2年目以降550円(税込) 前年度に1度でもETCカードの利用があれば無料 |

| 海外旅行傷害保険 | 29歳以下の方のみ最大2,000万円 |

| 国内旅行傷害保険 | 29歳以下の方のみ最大1,000万円 |

| ポイント還元率 | 1.0〜2.0% |

リクルートカードはホットペッパーなどリクルート関連サービスをよく利用する人におすすめ

- 年会費は永年無料

- 基本ポイント還元率が1.2%

- リクルートポイントはPontaポイントはdポイントにも交換できる

リクルートカードは基本ポイント還元率が1.2%と驚異的なカードです。1%でも充分高いといわれる中で、どこで使っても1.2%の還元率となるカードはなかなかありません。

リクルートが発行しているカードなので、ホットペッパービューティーやホットペッパーグルメ、じゃらんネットなどリクルート関連のサービスで利用すると最大3.2%まで還元率がアップします。

リクルート関連のサービスをよく利用する人には非常にお得なカードです。

貯めたポイントはPontaポイントやdポイントなどにポイントにも交換できますので、リクルートのサービスはあまり使わないという人でも便利に使えるカードです。

【リクルートカードの口コミ】

- リクルートポイントをそのままAmazonで使えるのが便利

- 国際ブランドJCBにしたから発行がとても早かった

- Pontaポイントを貯めているので、還元率の高いこのカードを使うととても貯めやすい

ホットペッパーを利用しない人にとっては、そのままではポイントの使い道がないので、Pontaポイントやdポイントに交換するという人が多かったです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込資格 | 18歳以上で本人または配偶者に安定収入がある方(高校生を除く) |

| 発行までの時間 | 最短5分(JCB) 約1週間(Visa、Mastercard) |

| 国際ブランド | Visa、Mastercard、JCB |

| 家族カード | 年会費無料 Visa、Mastercardの場合、発行手数料1,000円(税別) JCBの場合、発行手数料無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| ポイント還元率 | 1.2%〜3.2% |

楽天カードは楽天ユーザー必携のカード

- 年会費永年無料

- 街のお店で使ってもポイント還元率1%

- 楽天市場でポイント3倍

楽天カードは、どこのお店で使っても基本ポイント還元率が1%と非常に高いカードです。

楽天ポイントカードとしての機能も持っているので、現金払いでも楽天ポイントの加盟店ならカードを提示するだけでポイントが貯まります。(ポイント還元率は店舗ごとに異なる)

また、楽天市場で使うとさらにポイントアップします。

年会費は永年無料なので、楽天グループのサービスをよく使う人なら1枚作っておいて損はないでしょう。

【楽天カードの口コミ】

- 楽天経済圏に住んでいるからとても便利に使えている

- 街のお店でもポイント還元率が1%になるのが嬉しい

- 楽天ペイと紐付けができるから、楽天ポイント加盟店以外でもポイントを貯められる

楽天ポイント加盟店なら、クレカ払いをしなくてもポイントを貯められる点が高く評価されていました。

| カード情報 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込資格 | 日本国内にお住いの18歳以上の方(高校生を除く) |

| 発行までの時間 | 1週間〜10日程度 |

| 国際ブランド | Visa、Mastercard、JCB、AmericanExpress |

| 家族カード | 年会費無料 |

| ETCカード | 年会費 税込550円(楽天会員ランクがダイヤモンド・プラチナ会員の場合は無料) |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | - |

| ポイント還元率 | 1.0~3.0% |

PayPayカードはPayPayと併用でポイントアップ

- 年会費は永年無料

- PayPayと合わせて使ってポイントアップ

- Yahoo!ショッピングとLOHACOでもポイントアップ

PayPayカードは年会費永年無料で、当然のことながら、PayPayと相性の良いカードです。

クレジットカードでの支払いもポイント還元率は1%ですが、PayPay残高での支払い方法にクレジットカードを登録した場合もポイント還元率が1%となります。

以下の条件を達成すると、ポイントがさらに0.5%上乗せされます。

- 200円以上の買い物を30回

- 合計10万円以上

また、Yahoo!ショッピングとLOHACOで買い物をする際に、 LINEアカウント、Yahoo! JAPAN IDと連携しておくと、 ポイント付与率が最大5%になります。

PayPayポイントは、そのまま残高にチャージして現金として利用できるのも便利なところ。 日常的によくPayPayを使う人におすすめのカードです。

【PayPayカードの口コミ】

- PayPayをよく使うので連携してポイントを貯めるために作った

- Yahoo!ショッピングをよく使うのでポイントを貯めやすい

- カートのデザインがブラックで高級感があっていい

PayPayカードはそのまま使ってもメリットがあまり多くないので、PayPayと連携させてポイントアップを狙っている人が多かったです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込資格 | 満18歳以上で本人または配偶者に安定収入がある方 満18歳以上で学生の方(高校生を除く) 有効なYahoo!JAPAN IDを持っている方 |

| 発行までの時間 | 最短7分(申し込み5分、審査2分) |

| 国際ブランド | Visa、Mastercard、JCB |

| 家族カード | 年会費無料 |

| ETCカード | 年会費550円(税込)、発行手数料は無料 |

| 海外旅行傷害保険 | ー |

| 国内旅行傷害保険 | ー |

| ポイント還元率 | 1.0~5.0% |

au PAYカードはau PAYとの併用が便利

- 年会費永年無料

- Pontaポイントはいつでも1%還元

- au/UQ mobileの料金が割引になる

au PAYカードは、どこで使ってもポイント還元率が1%と非常にお得なカードです。

auユーザーでなくても作れますが、au/UQ mobileの スマホを使っているなら、1ヶ月あたり利用料金が110円・187円(税込)の割引になります。

年会費が永年無料で、公共料金の支払いでもポイント還元率が変わらないので、固定費の支払い用に作っても良いでしょう。

【au PAYカードの口コミ】

- ほんの少しだけどスマホの料金が割引になるのがよかった

- 貯めたポイント電話料金に充当できて便利

- auやKDDIを使っている人はポイントが増えるからお得なカード

貯められるのがPontaポイントなので、とても使い勝手が良いという声が多く見られました。

| カード情報 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込資格 | 満18歳以上でau IDを持っていること |

| 発行までの時間 | 最短4日 |

| 国際ブランド | Visa、Mastercard |

| 家族カード | 440円(税込) ※本会員が無料なら家族会員も無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ポイント還元率 | 1.0〜2.0% |

イオンカードセレクトは電子マネーWAONとの併用が便利なカード

- イオングループでWAONポイントが2倍

- WAONへのオートチャージでもポイントが貯まる

- お客様感謝デーは5%オフになる

イオンカードセレクトは、イオン銀行のキャッシュカード、電子マネーWAONが 一体になったカードです。カードをこれ以上増やしたくない人におすすめです。

基本ポイント還元率は0.5%と標準的ですが、イオングループで使えば常に2倍、1%の還元率となります。また、毎月20日・30日の「お客様感謝デー」では、ほとんどの商品で5%オフとなります。

電子マネーWAONとの併用も便利で、ポイントをダブルで貯められます。

- WAONのチャージ分:200円ごとに1ポイント

- WAONの利用:200円ごとに1ポイント

合計で1%分のポイントになります。

イオン銀行ATMや提携ATMの利用手数料が無料になったり、公共料金の支払いにイオンカードセレクトを指定すると1件につき5ポイント付与されるなど、普段使いにもメリットがたくさんあるカードです。

【イオンカードセレクトの口コミ】

- イオンのスーパーをよく使うからポイントを貯めやすかった

- イオン銀行のATM利用手数料が無料になるからお得

- イオンカードのアプリに登録しておくと割引クーポン等が定期的に配布されてお得

キャッシュカードと一体になったクレカなので、これ以上カードを増やしたくない人や買い物のついでにATMを利用したい人からの評価が高かったです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込資格 | 18歳以上で電話連絡可能な方(高校生を除く) |

| 発行までの時間 | 最短5分(デジタルカード) 最短即日(店頭受け取り) |

| 国際ブランド | Visa、Mastercard、JCB |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | - |

| 国内旅行傷害保険 | - |

| ポイント還元率 | 0.5~1.5% |

エポスカードは全国1万店以上で利用できる優待が魅力

- プラスチックカードはカウンターで即時発行

- エポススマホカードは24時間即時発行

- 全国1万店以上でさまざまな優待が受けられる

エポスカードはマルイが発行しているカードです。WEBから申し込み、最短当日にマルイのカウンターで受け取れます。

エポススマホカード(デジタルカード)なら、24時間、即時発行が可能で、今すぐクレジットカードを使いたい人にとても便利なカードです。

エポスカードは「マルコとマルオの7日間」という、年に4回行われるセールで10%オフになるほか、優待が充実したカードです。

<優待の例>

- 提携の飲食店で割引やワンドリンクサービス

- 遊園地や水族館の入園料割引

- カラオケのルーム料金割引

- 美容院やネイルサロンが特別価格で利用できる

- 舞台やイベントが特別価格になる

ポイント還元率は0.5%とそれほど高くは無いので、優待や特典を目的としたサブカードとしての利用がおすすめです。

【エポスカードの口コミ】

- マルイの通販で10%オフになるのありがたい

- カードのアプリが使いやすくて利用明細が確認しやすいのも良い

- 使い続けていると無料でゴールドカードにグレードアップできた

ポイントを貯めたい人よりも、レジャーやグルメの優待を楽しみたい人からの評価が高かったです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込資格 | 日本国内在住の18歳以上の方(高校生の方を除く) |

| 発行までの時間 | 最短即時(スマホカード) 最短当日(プラスチックカード) |

| 国際ブランド | Visa |

| 家族カード | - |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) |

| 国内旅行傷害保険 | - |

| ポイント還元率 | 0.5~2.5% |

セブンカード・プラスはnanacoポイントを貯めやすいカード

- 年会費永年無料

- 電子マネーnanacoへのチャージでもポイントが貯まる

- 毎月8のつく日「ハッピーデー」はイトーヨーカドーで5%オフになる

セブンカード・プラスは、セブン&アイグループのお店で使うと、ポイント還元率が1%になるカードです。

<グループ店>

- セブン-イレブン

- デニーズ

- イトーヨーカドー

- セブンネットショッピング

- アリオ

- ヨークフーズ

- ヨークプライス

- ヨークマート

nanaco一体型と紐付け型を選ぶことができ、nanacoへのオートチャージも可能です。オートチャージができるクレジットカードは、セブンカード・プラス(またはゴールドカード)だけです。

8のつく日はイトーヨーカドーの「ハッピーデー」。セブンカード・プラスでお買い物をすると、5%オフになるのも嬉しいところです。

【セブンカード・プラスの口コミ】

- セブンイレブンでは少額の利用しかしないのでイトーヨーカドーのハッピーデーで使うとお得だった

- カードデザインを選べるのがよかった

- クレジットチャージをしてnanacoで税金を支払うと手数料なしになるのが便利

通常、クレジットカードで税金を払うと手数料を取られます。しかしnanacoにチャージしてからnanacoで支払えば手数料はかかりません。この裏技的な支払い方でポイントを獲得できるのは、大きなメリットでしょう。

| カード情報 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込資格 | 18歳以上で本人または配偶者に安定継続収入のある方(学生除く) 18歳以上で学生の方(高校生を除く) |

| 発行までの時間 | 最短1週間 (通常は2〜3週間) |

| 国際ブランド | JCB |

| 家族カード | 年会費無料 |

| ETCカード | 年会費・発行手数料無料 |

| 海外旅行傷害保険 | - |

| 国内旅行傷害保険 | - |

| ポイント還元率 | 0.5~1.0% |

ライフカードは審査が柔軟で初めてでも申し込みやすい

- 年会費無料、家族カードも無料

- 条件が柔軟で申し込みやすい

- 誕生月は毎年ポイント3倍になる

ライフカードは、申し込み要件に、年齢と「電話連絡可能」としか書いてありません。アルバイトであまり収入が高くなくて不安という人も、申し込みやすいでしょう。

年会費無料ながら、ポイントプログラムが充実しています。

- 入会後1年間:1.5倍

- 誕生月:3倍

- 年間利用額に応じて:1.5倍〜2倍

ポイントの有効期限は最大5年と非常に長く(要繰越手続き)、じっくりと貯めていきたい人にも向いています。

付帯保険はありませんが、とりあえずクレジットカードとしての機能があって、ついでにポイントも貯められたいいという人におすすめのカードです。

【ライフカードの口コミ】

- 年会費は無料だし、申し込み要件が厳しくないのでとりあえずカードが欲しいという人におすすめ

- 不正利用をされた時に電話で知らせてくれた

- ポイントの有効期限が5年もあるからコツコツ貯められる

システムがシンプルでわかりやすいので、特典が多くないことがかえってメリットになることもあるようです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 無料 |

| 申込資格 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

| 発行までの時間 | 最短2営業日 |

| 国際ブランド | Visa、Mastercard、JCB |

| 家族カード | 年会費無料 |

| ETCカード | 初年度無料/次年度以降1,100円(税込) ※カード(ETCカード含む)を1度でも利用した場合、本カードの年会費が有料の場合、本カードがビジネスカードの場合は翌年以降も無料 |

| 海外旅行傷害保険 | - |

| 国内旅行傷害保険 | - |

| ポイント還元率 | 0.5%~2.0% |

三菱UFJカードは国際ブランドが4つから選べる

- 年会費永年無料

- 国際ブランドが4つから選べる

- 対象店舗の利用で5.5%

三菱UFJニコスが発行する銀行系のクレジットカードで、安心感もステータス性もありながら、年会費は永年無料と申し込みやすいカードです。

通常のポイント還元率は0.5%と標準的ですが、対象店舗で利用すると+5%で合計5.5%(※)と驚異的な還元率となります。

<対象店舗の例>

- セブン-イレブン

- ローソン

- くら寿司

- スシロー

- ピザハット

- 松屋

- オオゼキ

- 肉のハナマサ

さらに、「楽Pay」(リボ払いサービス)に登録するか、分割払いまたはカードローン10,000円以上の利用で+5%、合計10.5%となります。他にも、支払いの条件などを達成すると、最大15%まで還元率がアップします。

年会費は無料ですから、対象店舗をよく利用する人なら、作っておいて損はないカードです。

【三菱UFJカードの口コミ】

- 普段使っているスーパーがポイントアップの対象店舗だったので簡単にポイントを貯められた

- 銀行系カードだけど審査が早くて、申し込みから数日でカードが届いた

- 少し深みのある赤いカードの色が格調高くて気に入っている

銀行系のカードということで、やはり安心感を第一のメリットとしてあげている人が多かったです。

※1ポイント5円相当の商品に交換した場合

| カード情報 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込資格 | 18歳以上で本人または配偶者に安定した収入がある方 18歳以上の学生(高校生を除く) |

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| 発行までの時間 | 最短翌営業日( Visa・Mastercardを選択した場合) |

| 家族カード | 440円(税込) 年1回以上の利用で翌年度以降無料 |

| ETCカード | 年会費無料 新規発行手数料1,100円(税込) |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | ー |

| ポイント還元率 | 0.5~15% |

コスパがいいからお得!有料でもメリット大のクレジットカードおすすめ9選!

ここからご紹介するのは、年会費が有料のクレジットカードです。有料とはいっても、付帯特典が充実しており、年会費の元は十分に取れるカードです。

| カード情報 | 「ビュー・スイカ」カード | dカードGOLD | 三井住友カード ゴールド(NL) | JCBゴールド | JCBプラチナ | JALカード navi(学生専用) | ソラチカ一般カード | アメリカン・エキスプレス・グリーン・カード |

|---|---|---|---|---|---|---|---|---|

| 年会費 | 524円(税込) | 11,000円(税込) | 5,500円(税込) 年間100万円以上の利用で翌年以降無料 |

11,000円(税込) 初年度年会費無料(オンライン入会の場合のみ) |

27,500円(税込) | 在学期間中無料 | 2,200円 初年度無料 |

1,100円(税込)、初月無料 (年会費:13,200円) |

| 申込資格 | 満18歳以上 (高校生は除く) |

満18歳以上で安定した継続収入があること (高校生を除く) |

満18歳以上で本人に安定継続した収入があること (高校生を除く) |

20歳以上で本人に安定継続収入のあること(学生除く) | 満25歳以上で本人に安定継続した収入があること ※学生不可 |

満18歳以上30歳未満の学生 (高校生は除く) |

18歳以上でで本人または配偶者に安定継続した収入がある人 または18歳以上の学生(高校生を除く) |

満20歳以上 |

| ポイント還元率 | 1.0~10.0% | 0.5~20.0% | 0.5~5.0% | 0.5~10.0% | 1.0~2.0% | 0.5~1.0% | 0.5% | |

| 国際ブランド | Visa、Mastercard、JCB | Visa、Mastercard | Visa、Mastercard | JCB | JCB | Visa、Mastercard、JCB | JCB | American express |

| 家族カード | 524円(税込) | 1人目無料 2人目以降1,100円(税込) |

無料 | 本会員支払い型:1名様無料 | 1人目無料 2人目以降3,300円(税込) |

ー | 1,100円(税込) 本会員と同時入会で初年度無料 |

550円(税込)/ 月 |

| ETCカード | 524円(税込) | 無料 | 無料 | 無料 | 無料 | 年会費無料 Visa・MasterCardを選択した場合は発行手数料1,100円 |

無料 | 年会費無料 発行手数料935円(税込) |

| 発行までの時間 | 最短7日 | iDと紐づければ申し込み当日に利用可能 | 最短10秒 | 最短5分 | 最短5分 | 2〜3週間 | ー | 1〜2週間 |

| 海外旅行傷害保険 | 最高500万円(利用付帯) | 最高1億円(自動付帯分5,000万円) | 最高2,000万円(利用付帯) | 最高1億円(利用付帯) | 最高1億円 | 最高1,000万円(自動付帯) | 最高1,000万円 | 最高5,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高1億円 | 最高1,000万円(自動付帯) | ー | 最高5,000万円(利用付帯) |

「ビュー・スイカ」カードはJRとSuicaをよく使う人にお得なカード

- Suicaへのオートチャージや定期券購入ででポイントが貯まる

- 貯めたポイントはSuicaへチャージできる

- 年間利用額に応じてさらにボーナスポイントあり

「ビュー・スイカ」カードは、通勤や通学にSuicaを使っているなら、年会費をかけてでも作るべきカードです。

年会費有料とはいっても、たったの524円ですから、すぐに元が取れます。

- モバイルSuicaへのチャージ:1.5%

- Suicaへのオートチャージ:1.5%

- モバイルSuica定期券:5%

- モバイルSuicaグリーン券:5%

- 新幹線eチケットでチケットレス乗車:5%

- JRE MALL、JRE MALLふるさと納税:最大3.5%

JRの駅ビルでは、お買い物の際に、カードを提示するだけでもポイントが貯まります。貯まったポイントは1ポイント=1円でSuicaへチャージできます。

一般カードには珍しく、国内旅行傷害保険が付帯しているのも、嬉しいところです。

【「ビュー・スイカ」カードの口コミ】

- 定期やSuicaのチャージをよく利用するのでポイントが貯めやすかった

- チェーン店などではQRコード決済が使えなくてもSuicaが使えない店はほぼないのでとても便利だと思った

- 定期券を買うときに駅で並ばなくて済むのが便利

社会人なら、定期券を購入するだけでも充分元が取れてしまうので、年会費は全く気にならないようです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 524円(税込) |

| 申込資格 | 満18歳以上 (高校生は除く) |

| 国際ブランド | Visa、Mastercard、JCB |

| 発行までの時間 | 最短7日 |

| 家族カード | 524円(税込) |

| ETCカード | 524円(税込) |

| 海外旅行傷害保険 | 最高500万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| ポイント還元率 | 0.5〜5.0% |

dカードGOLDはドコモの携帯料金の10%分ポイント還元される

- ドコモの携帯・どこもでんきの利用料金の10%ポイント還元

- ドコモのケータイ補償・3年間最大10万円

- 空港ラウンジ無料利用

dカードGOLDは、基本ポイント還元率が1%と高いカードです。どこで使っても1%なので、メインカードとして使うのもよいでしょう。

特に、ドコモの携帯を使っているなら、年会費をかけて作っても損はないカードです。携帯料金、ドコモでんきの料金の1,000円につき100ポイント、つまり10%のポイント還元となるのです。

携帯の料金が月に10,000円なら、1,000ポイントですから、年間で12,000ポイントとなり、年会費の11,000円を上回ります。

その他、携帯の紛失・盗難・修理不能などトラブルがあった場合、購入から3年以内なら最大10万円までの補償がついています。

ドコモユーザーなら、これだけでも十分お得なカードだといえるでしょう。

【dカードGOLDの口コミ】

- ドコモのスマホとドコモでんきを使っているのでメリットが大きい

- d払いをよく使うので、連携してポイントを貯めやすかった

- スマホは2〜3年で買い換えているので保証期間が3年と長く安心

dカードと同じく、ポイントを貯めるためにd払いと併用している人が多かったです。

| カード情報 | 内容 |

|---|---|

| 年会費 | 11,000円(税込) |

| 申込資格 | 18歳以上(高校生は除く)で安定した継続収入がある方 |

| 発行までの時間 | 審査は最短5分 カード発行までは1〜3週間 |

| 国際ブランド | Visa、Mastercard |

| 家族カード | 1人目無料、2人目以降1,100円(税込) |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ポイント還元率 | 1.0~10.0% |

三井住友カード ゴールド(NL)は条件達成で年会費無料にできるゴールドカード

- 年間100万円以上の利用で翌年度以降ずっと年会費無料になる

- ゴールドカードなのに最短10秒で発行

- 海外旅行・国内旅行傷害保険が付帯

ゴールドカードは年会費が高いからと二の足を踏んでいた人におすすめなのが、三井住友カード ゴールド(NL)です。

5,500円(税込)と非常にリーズナブルなのですが、年間100万円以上利用すれば、翌年度以降の年会費が無料になるからです(※1)。

翌年度だけでなく、一度条件を達成すれば、ずっと無料になるのがポイントです。月に約84,000円使うなら、十分達成できる金額です。

ゴールドカードらしく、国内主要空港ラウンジが無料や、ショッピング保険などの特典も付帯しています。

また、三井住友のカードなので、対象店舗でスマホのタッチ決済を利用すれば、ポイント還元率は最大7%になります(※2)。

【三井住友カード ゴールド(NL)の口コミ】

- スマホのタッチ決済でポイントがざくざく貯まるのが嬉しい

- 豪華な買い物をするタイミングがあったので年間100万円はあっさりと達成でき、年会費も無料になった

- SBI証券での積み立てでもポイントが貯まる

食料品や日用品などをすべての買い物カードに集中させれば、年間100万円は達成が難しくなかったと、年会費の支払いは初年度だけで済んでいる人が多いようです。

※1 年間100万円のご利用で翌年以降の年会費永年無料。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

| カード情報 | 内容 |

|---|---|

| 年会費 | 5,500円(税込) 年間100万円以上の利用で翌年以降無料 |

| 申込資格 | 満18歳以上で本人に安定継続した収入があること (高校生を除く) |

| 国際ブランド | Visa、Mastercard |

| 発行までの時間 | 最短10秒 |

| 家族カード | 年会費無料 |

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高2,000万円(利用付帯) |

| ポイント還元率 | 0.5~7.0% |

JCBゴールドは旅行傷害保険の補償額が充実している

- 海外旅行所外保険の補償額が最大1億円

- ナンバーレスなら最短5分で発行

- 「JCBゴールド ザ・プレミア」への招待が受けられる

本格的に、ステータス性の高いゴールドカードを持ちたいと思っている人におすすめのカードがJCBゴールドです。

JCBのプロパーカードですからステータス性は申し分ないですし、特典も非常に充実しています。

- 国内主要空港、ハワイホノルル国際空港のラウンジ無料利用

- 世界1,100ヶ所の空港ラウンジを利用できる「ラウンジ・キー」が1回US35ドル

- 最高1億円の海外旅行傷害保険

- 名門ゴルフコースの予約

- スマホのディスプレイ破損補償

- 環境に優しいバイオマスカードが選べる

- 「JCBゴールド ザ・プレミア」への招待が受けられる

特におすすめなのは、「JCBゴールド ザ・プレミア」への招待です。

ゴールドカードよりもさらに充実したサービスのカードが、JCBゴールドの年会費+サービス年会費5,500円(税込)で利用できるのです。

しかもサービス年会費は、年間のカード利用金額が100万円を超えれば無料になります。つまり、実質、ゴールドカードと同じ年会費で、ワンランク上のサービスを受けられるカードなのです。

完全招待制ですから、作ろうと思って作れるカードではありません。将来的に、ランクの高い、特典も充実したカードを持ちたいなら、JCBゴールドを入り口にすると良いでしょう。

安心のナンバーレスカードで、ゴールドカードなのに最短5分で発行できます(※)。

【JCBゴールドの口コミ】

- JCBのプロパーカードでゴールドなのでステータス性を感じられる

- 基本ポイント還元率はあまり高くないもののキャンペーンをよくやっているので意外とポイントを貯めやすい

- 「JCBゴールド ザ・プレミア」の付帯特典がとにかくお得で、JCBゴールドを作ってよかったと思う

JCBのプロパーカードはポイント還元率が高くないと思っている人が多いところ、会員向けのキャンペーンはよく行われているようです。使い方によってはかなりポイントを貯めやすいカードとなります。

【1】 9:00AM~8:00PM でお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証、マイナンバーカード、在留カード)

※ モバ即での入会後、カード到着前の利用方法について、詳しくはJCBカードHPをご確認ください。

| カード情報 | 内容 |

|---|---|

| 年会費 | 11,000円(税込) 初年度年会費無料(オンライン入会の場合のみ) |

| 申込資格 | 20歳以上で本人に安定継続収入のあること(学生除く) |

| 発行までの時間 | 最短5分 |

| 国際ブランド | JCB |

| 家族カード | 本会員支払い型:1名様無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ポイント還元率 | 0.5~10.0% |

JCBプラチナは家族も一緒にプラチナ級のサービスを受けられる

- 24時間、365日利用できるプラチナ・コンシェルジュデスク

- 家族カード1枚無料

- グルメベネフィットでレストラン1名分無料

- プラチナなのにナンバーレスなら最短5分で発行

JCBプラチナは、プラチナカードなのに、ナンバーレスカードなら最短5分で発行できます(※)。

発行時間が早くても、サービスは一流。さすがプラチナカードといった、充実の特典が付帯しています。

| 特典 | 内容 |

|---|---|

| グルメ・ベネフィット | 所定のコース料理を2名以上で利用すると1名分無料になる |

| グルメルジュ | コンシェルジュおすすめレストランをオンラインで予約できる |

| プラチナ・コンシェルジュデスク | 24時間365日利用できる |

| JCBプレミアムステイプラン | 全国から厳選した人気の高いホテルと旅館を特別価格で利用できる |

| 海外ラグジュアリー・ホテル・プラン | 世界各地の有名なホテルに特典付きで宿泊できるプラン |

| プライオリティ・パス | 世界中にある約1,300ヵ所以上の空港ラウンジ等を無料で利用できる |

| JCB Lounge 京都 | 駅ビル内にあるラウンジでソフトドリンクサービスを利用できる |

| ユニバーサル・スタジオ・ジャパン | 「ザ・フライング・ダイナソー」施設内に設置されているJCBラウンジで、アトラクション優先搭乗などのサービスを利用できる |

そして、これらのサービスは家族会も同様に利用できます。家族会員は1名分無料なので、パートナーと使えば年会費は実質半額でこれらのサービスを利用できることになります。

【JCBプラチナの口コミ】

- コンシェルジュデスクの対応が丁寧で、オペレーターにすぐつながるのもよかった

- 2年ほど使っていたらザ・クラスの招待状が来た、ステータス性の高いカードが欲しい人におすすめ

- 葬儀代が必要で一時的に利用枠の増額をお願いしたら柔軟に対応してくれた

プラチナカードといえばコンシェルジュデスク。対応が早くて使いやすいという声が多く見られました。

【1】 9:00AM~8:00PM でお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証、マイナンバーカード、在留カード)

※ モバ即での入会後、カード到着前の利用方法について、詳しくはJCBカードHPをご確認ください。

| カード情報 | 内容 |

|---|---|

| 年会費 | 27,500円(税込) |

| 申込資格 | 満25歳以上で本人に安定継続した収入があること ※学生不可 |

| 国際ブランド | JCB |

| 発行までの時間 | 最短5分 |

| 家族カード | 1人目無料 2人目以降3,300円(税込) |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高1億円 |

| ポイント還元率 | 0.5~10.0% |

JALカード navi(学生専用)は在学中にがっつりJALマイルを貯められる

- 在学期間中は年会費が無料

- 区間マイルが100%貯まるツアープレミアムを無料で利用できる

- ショッピングマイルプレミアムと同様に100円ごとに1マイル貯まる

旅行が好きで、マイルをたくさん貯めてお得に飛行機に乗りたい学生におすすめなのがJALカードnavi(学生専用)です。

申し込み年齢が満18歳以上30歳未満と幅広く、在学中は年会費も無料です。

マイルが貯まる仕組みが整っており、在学中これだけのボーナスマイルを獲得できます。

- 区間マイルが100%貯まる(ツアープレミアム登録無料)

- 入会搭乗ボーナスマイル1,000マイル

- 毎年初回登場ボーナス1000マイル

- 登場ごとのボーナスフライトマイル10% プラス

- 100円ごとに1マイル(ショッピングマイル・プレミアムと同様)

- 語学検定ボーナスマイル

- 祝卒業!JALカード継続ボーナス2,000マイル

通常、ツアープレミアムは年会費2,200円(税込)、ショッピングマイル・プレミアムは年会費に4,950円(税込)かかります。

これらの年会費を払わずに、同等のサービスが得られます。これだけでも充分お得です。

なお、在学期間中はマイルが無期限となり、失効する心配もありません。

【JALカードnavi(学生専用)の口コミ】

- 年会費無料なのに100円で1マイル貯まるのがすごい

- 羽田ー新千歳4,000マイルと、通常の半分で交換できた

- JMB WAONでもマイルが貯まるから、イオンの利用が便利だった

マイルを貯めやすく、期限を気にせずしっかり貯められるところが良かったという声が多く見られました。

| カード情報 | 内容 |

|---|---|

| 年会費 | 在学期間中無料 |

| 申込資格 | 満18歳以上30歳未満の学生 (高校生は除く) |

| 国際ブランド | Visa、Mastercard、JCB |

| 発行までの時間 | 2〜3週間 |

| 家族カード | ー |

| ETCカード | 年会費無料 Visa・MasterCardを選択した場合は発行手数料1,100円 |

| 海外旅行傷害保険 | 最高1,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高1,000万円(自動付帯) |

| ポイント還元率 | 1.0~2.0% |

ANA To Me CARD PASMO JCB(ソラチカ一般カード)はPASMOとANAカードが1つにまとまって便利

- ANAマイルとメトロポイント、JCBのポイントの3種類が貯まる

- PASMOオートチャージ機能が付いている

- 電子マネーの利用でもポイントが貯まる

ソラチカ一般カードは、

- ANAマイルを貯めたい人

- PASMOをよく使う人

- 東京メトロをよく使う人

におすすめのカードです。

PASMOのオートチャージ機能が付いていますので、うっかり改札で停められる心配もありません。 もちろん、定期券としても利用可能です。

このカードは、以下の3種類のポイントが貯まります。

- メトロポイント:東京メトロの利用

- Oki Dokiポイント:JCB加盟店で利用

- ANAマイル:ANAグループでの利用

メトロポイント、Oki Dokiポイントともにマイルに交換が可能なので、どこで使っても最終的にマイルをがっつり貯めることができるのです。

また、以下のマイルもボーナスとして付与されます。

- 入会ボーナス:1,000マイル

- 登場ごとのボーナスマイル:10%

- 継続ボーナスマイル:1,000マイル

これだけマイルが貯まりやすい仕組みが整っているので、2,200円の年会費も格安だといえるでしょう。

【ソラチカ一般カードの口コミ】

- 入会キャンペーンや年会費の登場ボーナスで年会費分の元が取れる

- 定期券購入ができるからポイントが貯まりやすかった

- nanaco機能を搭載した「ANA QUICPay+nanaco」がキーホルダー型で便利

3種類ものポイントが貯められてがっつりマイルも貯まるので、年会費はまったく気にならないという声が多く見られました。

| カード情報 | 内容 |

|---|---|

| 年会費 | 2,200円 初年度無料 |

| 申込資格 | 18歳以上でで本人または配偶者に安定継続した収入がある人 または18歳以上の学生(高校生を除く) |

| 国際ブランド | JCB |

| 発行までの時間 | ー |

| 家族カード | 1,100円(税込) 本会員と同時入会で初年度無料 |

| ETCカード | 年会費無料 |

| 海外旅行傷害保険 | 最高1,000万円 |

| 国内旅行傷害保険 | ー |

| ポイント還元率 | 0.5~1.0% |

アメリカン・エキスプレス・グリーン・カードは月会費制で試しやすい

- 年会費ではなく月会費制

- 初月無料

- さまざまな優待が利用できるグリーン・オファーズが付帯

アメリカン・エキスプレス・グリーン・カードは、 クレジットカードには珍しい月会費制となっています。

アメックスのカードを使ってみたいけれど年会費が高いと迷っているなら、こちらのカードをぜひ使ってみてください。

このカードの特徴は、「グリーン・オファーズ」です。

- ラクサスでブランドバックレンタル料金割引

- KARITOKEでブランド腕時計をサブスク

- ENOTECAのワインはいつでも5%オフ

- ベルリッツの受講料10%オフ

- コース料理1名分が無料になる

など、さまざまな優待が受けられます。

また、

- 空港ラウンジ無料利用

- プライオリティ・パス無料

- ショッピング・プロテクション

- 最高5,000万円の海外旅行傷害保険

など、プラチナカード並みの特典が充実しています。

アメックスの中ではお手頃な価格のカードで、ハイランクなカードの特典を気軽に試してみたいという人におすすめのカードです。

【アメリカン・エキスプレス・グリーン・カードの口コミ】

- 旅行が好きなのでプライオリティ・パスが無料になるのでありがたい

- ステータス性は問題ない、高級なお店で出しても恥ずかしくない

- カードも1週間程度で届いて早かった

アメックスのカードはステータスが高い代わりに年会費ももちろん高いので、なかなか手が出なかったという人も、月額制なら試しやすかったという意見が多く見られました。

| カード情報 | 内容 |

|---|---|

| 月会費 | 1,100円(税込)、初月無料 (年会費:13,200円) |

| 申込資格 | 満20歳以上 |

| 国際ブランド | American express |

| 発行までの時間 | 1〜2週間 |

| 家族カード | 550円(税込)/ 月 |

| ETCカード | 年会費無料 発行手数料935円(税込) |

| 海外旅行傷害保険 | 最高5,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ポイント還元率 | 0.5% |

属性別・おすすめのクレジットカード

ここからは、職業やライフスタイルにあわせた、最適なカードをご紹介します。

専業主婦(夫)におすすめのクレジットカードは審査が柔軟なカード

専業主婦(夫)は自分自身の収入がないため、クレジットカードの審査が不安になるかもしれません。しかし、配偶者に安定した収入がある場合は、審査が柔軟なカードを選べば問題なくできます。

おすすめは、ライフカードなどの申し込み要件があまり厳しくないカードです。

もしくは、

- イオンカードセレクト

- セブンカード・プラス

- エポスカード

など、「流通系」と呼ばれる、スーパーやコンビニが発行しているカードもおすすめです。

流通系カードは、発行元の店舗で買い物に利用して欲しいことから、比較的発行されやすいカードです。

女性には女性向け特典が充実しているクレジットカード

女性向けのクレジットカードは、美容、ファッション、健康に関する特典が充実していることが多いです。

<女性におすすめのカード>

- JCBカード W plus L:女性向け優待が充実

- 楽天PINKカード:お得なカスタマイズ特典

- ライフカードStella:海外利用分3%キャッシュバック

など。

JCBカード W plus Lは、格安の保険料で加入できる女性向けの保険もついています。

なお、これらのカードは女性限定ではありません。男性も作ることができます。

学生向けのおすすめクレジットカードは在学中にお得に使えるカード

学生でも発行できるクレジットカードは、年会費無料で、使いやすいものが多いです。

| クレジットカード | おすすめポイント |

|---|---|

| JCB カード W | 入会は39歳までの限定カードで常にポイント還元率が1% |

| 三井住友カード(NL) | <学生ポイント>※ ・対象のサブスクサービス:最大10%還元 ・対象の携帯料金支払い:最大2%還元 ・対象のQRコード決済のチャージ&ペイ:最大3%還元 |

| ライフカード「学生専用」 | 海外利用分の3%キャッシュバック |

| イオンカードセレクト | 卒業年度の1月1日以降であれば高校生でも申し込み可 |

| 楽天カード | 楽天学割メンバー登録で各種割引が受けられる |

| 楽天カードアカデミー | 一般カードよりもポイント倍率が高い |

| JALカードnavi | 在学中は年会費無料でマイルがお得に貯まる |

基本的には18歳以上であればクレジットカードは作れるのですが、年会費有料のカードはやや審査が厳しめになることもありますので、年会費無料のカードがおすすめです。

上記のカードなら、学生限定の特典がついているものもありますから、ポイントが貯まりやすく、日常生活でも活用できます。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

車によく乗る人はETCカードを無料発行してくれるカード

車をよく使う人には、ETCカードを無料で発行してくれるクレジットカードがおすすめです。

ETC利用時は、通行料金の支払いがスムーズになるだけでなく、ポイントも貯まりますから、高速道路をよく利用する人にはとても便利です。

< ETCカードを無料で発行できるカード>

- JCBカード W

- JCBカード W plus L

- JCB カード S

- 三井住友カード(NL)

- セゾンパール・アメリカン・エキスプレス・カード

- リクルートカード

- au PAY カード

- イオンカードセレクト

- エポスカード

- セブンカード・プラス

dカードのように、年に1回以上利用すれば翌年度の年会費が無料になるカードもあります。ETCカードを無料で使いたい人は、発行条件をよく確認してください。

無職の人はデビットカードという選択肢もあり

無職で収入がない場合、クレジットカードの審査が厳しいことがありますが、そんな場合にはデビットカードがおすすめです。

デビットカードは銀行口座にある残高の範囲内でしか使えないため、審査が不要で、無職でも簡単に作れます。

また、クレジットカードと同じようにオンラインショッピングや店舗での支払いに使えますから、現金を持ち歩かなくても買い物ができます。

たとえば、三菱UFJ銀行デビットカードや楽天銀行デビットカードは、クレジットカードと同じように国内外で使用でき、即座に銀行口座から引き落とされるため、使いすぎる心配もありません。

シニア世代はセキュリティがしっかりしていてシニア特典があるカードがおすすめ

シニア世代におすすめなのは、まずセキュリティ対策がしっかりしているクレジットカードです。支払いのときなど、安易にテーブルの上にカードを置けばカード番号などを盗み見られてしまう危険があります。

カードに番号が記載されていないナンバーレスにしたり、利用時にすぐに連絡が来る機能があったりするカードを選びましょう。

また、仕事による収入がない場合、年金受給のみでも申し込み可能なクレジットカードを選ぶ必要があります。職業選択の欄に、「年金受給」の項目があれば、原則申し込み可能です。

シニア特典があり、シニアでも作成しやすいクレジットカードには次のようなものがあります。

| イオンカードセレクト |

|

|---|---|

| 大人の休日倶楽部ジパングカード |

|

個人事業主におすすめなのは確定申告の際に便利に使えるクレジットカード

個人事業主におすすめなのは、ビジネスで便利に使えるサービスが充実しているものがおすすめです。例えば以下のような機能やサービスがあると便利です。

- 会計ソフトと連携できる

- 申し込みが煩雑すぎない

- 利用明細をリアルタイムで確認できる

- ETCカードなど追加カードが発行できる

- 社会的信用度を高められる

三井カード ビジネスオーナーズは「Freee会計」や「弥生会計」といった会計ソフトと連携が可能。確定申告の書類作成をする際も便利でしょう。

また、申し込みの際、決算書や登記簿謄本など用意する書類が多いとそれだけで準備に時間がかかってしまいます。また、財務状況などを慎重に審査される可能性もあるでしょう。

もちろん審査はありますが、必要書類がシンプルなものであれば自営業としての年数などに関係なく、急ぎでカードを作ることも可能です。

個人事業主向けのカードには、ETCカードやスタッフ用の追加カードなどが発行できないケースもあります。車をよく使う、スタッフ用にもカードを用意したいといった場合は、ETCカードなど追加カードに関するサービスをチェックしましょう。

個人事業主は社会的信用も重要です。セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードやセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードなどもおすすめです。

家族で使いたい人におすすめなのは限度額が高く年会費が無料のカード

家族カードは多くのクレジットカードが発行していますが、中でも家族カードの機能やサービスを重視したい場合は、以下の点をチェックしましょう。

- 発行可能な枚数

- 家族カードの年会費や発行手数料が無料

- 家族で有意義に利用できる限度額

- 家族で引き落とし口座を分けられる

- 海外旅行付帯保険などの補償内容が充実している

クレジットカードによって発行できる枚数が決まっています。必要な枚数が発行できるかどうか、確認しましょう。

| JCBカード | 2枚まで |

|---|---|

| イオンカード | 3枚まで |

| PayPayカード | 10枚まで |

カードによっては年会費や発行手数料がかかる場合もあるので、それもあわせてチェックすることです。

一般的に家族カードで利用した分は本会員の口座からまとめて引き落としされます。利用可能限度額が高い方が本会員を含め家族が有意義に利用できるでしょう。

エポスファミリーゴールドなら、請求先をそれぞれの口座にすることが可能です。夫婦などで引き落とし口座は別の方が都合がよい、などといった場合は検討してみるとよいでしょう。

また、家族カードの場合、付帯保険や特典、サービスなどが本会員と同じ都は限りません。海外旅行などでカードを利用する場合は、補償内容などを確認して選ぶことをおすすめします。

年代別・おすすめのクレジットカード

クレジットカードは、年会費無料のものから有料のカードまでさまざまで、年代ごとに適したカードも違います。

20代・30代におすすめなのは年会費無料でコスパの良いカード

20代〜30代の若い世代には、年会費が無料でコストパフォーマンスが高いクレジットカードがおすすめです。

たとえばこちらのカードは、年会費が無料で、どこで使っても基本ポイント還元率が1%と高いカードです。

| クレジットカード | 基本ポイント還元率 |

|---|---|

| JCB CARD W/JCB CARD W plus L | 1% |

| dカード | 1% |

| リクルートカード | 1.2% |

| 楽天カード | 1% |

| PayPayカード | 1% |

| au PAYカード | 1% |

1%のポイントを得るための条件がありませんから、ネットショッピングでも街のお店でも、使う場所を選ばないのが嬉しいところです。

他にも、特定のお店でポイントアップするカードなどが使いやすいです。

| クレジットカード | 対象サービス | 最大ポイント還元率 |

|---|---|---|

| JCB CARD W/JCB CARD W plus L | Amazon、スターバックスなど | 5.5% ※最大還元率はJCB PREMO に交換した場合 |

| 三井住友カード(NL) | 対象のコンビニ・飲食店でスマホタッチの決済 | 7.0% |

| セゾン パール・アメリカン・ エキスプレス・カード | QUICPayを利用 | 2.0% |

| リクルートカード | リクルート関連サービス | 3.2% |

| 楽天カード | 楽天市場 | 3.0% |

| PayPayカード | Yahoo!ショッピング、LOHACO | 5.0% |

| イオンカードセレクト | イオングループの店舗 | 1.5% |

ポイント還元率が1%以上のカードなら、効率よくポイントを貯めていけます。

40代におすすめなのは特典も充実したゴールドカード

40代に差し掛かると、ライフスタイルも変わり、特典やサービスを重視する方が多くなります。この世代におすすめなのは、ゴールドカードです。

40代は一般的に収入が安定し、ある程度の経済的余裕が生まれる時期です。少し年会費がかかるゴールドカードでも、特典を活用することでコスト以上のメリットを得られます。

また、ゴールドカードは利用限度額が高めに設定されています。

40代は家族の生活費や子どもの教育費、旅行などで大きな支出が増えることが多いですが、ゴールドカードならそのような高額な出費にも対応しやすくなります。

たとえば、三井住友カード ゴールド(NL)やJCBゴールドなどは、旅行傷害保険やショッピング保険が充実しているほか、空港ラウンジサービスや優待特典も豊富です。特に、旅行や出張が多い人にとっては、使い勝手の良い特典です。

また、ゴールドカードは一定の収入や信用力を示すステータスにもなるため、信頼性を求める40代にはぴったりです。

50代におすすめなのはステータス性の高いカード

50代は、人生経験も豊富になり、経済的にも安定している時期ですから、ステータス性の高いクレジットカードが特におすすめです。

また、ステータス性の高いカードは、旅行、保険、レストラン、ホテルなど、特典が非常に充実しています。

たとえば、アメリカン・エキスプレスのゴールドカードやプラチナカード、ダイナースクラブカードは、高い年会費が設定されているものの、それに見合った特典が付いていますから、すぐに元は取れるでしょう。

専用コンシェルジュサービスや高級レストランの予約、旅行時の優遇サービスなどがあり、一般カードにはない特別感を味わえます。

こうしたハイランクのカードは、ビジネスシーンでも相手に一目置かれる存在感を持っています。社会的な地位の高い人ほど、ランクの高いカードを持つべきでしょう。

これで失敗しない!私にあったクレジットカードの選び方

クレジットカードは多種多様なので、これらのポイントを考慮して、ライフスタイルや目的に合ったものを選びましょう。

カードにコストをかけたくない人は年会費無料のカードを選ぶ

クレジットカードには年会費がかかるものと、年会費が無料のものがあります。

年会費無料のカードなら、コストをかけずに利用できるため、特典やステータスにこだわらない人や、日常の支払いでシンプルにクレジットカードを使いたい人には適しています。

今回、最初にご紹介している15枚のクレジットカードは年会費無料です。年会費がかからなければ、ポイント分がまるまるお得になります。

お得にクレジットカードを使いこなすならポイント還元率の高いカードを選ぶ

クレジットカードの魅力の一つがポイント還元。多くのカードで、使った金額に応じてポイントが貯まります。

還元率1%以上のカードを選べば、日常のお買い物でお得にポイントを貯めやすいです。

- JCB CARD W/JCB CARD W plus L

- dカード

- リクルートカード

- 楽天カード

- PayPayカード

- au PAYカード

は、どこで使っても、ポイント還元率が1%以上になります。

すぐに使いたい人は即日発行できるカードを選ぶ

急いでクレジットカードが必要な場合は、即日発行可能なカードを選ぶのが最適です。

スマホで使えるデジタルカードが発行されるパターンと、店頭でプラスチックカードを受け取れるパターンがあります。

デジタルカードなら最短5分程度で発行されるカードもあり、ネットショッピングはもちろん、Google PayやApple Payと紐づければ、街のお店でもすぐに使えます。

こちらに、 即日発行できるカードを一覧でまとめました。

| クレジットカード | カード発行時間 |

|---|---|

| JCB カード W | ナンバーレスなら最短5分 |

| JCB カード W plus L | ナンバーレスなら最短5分 |

| JCBカードS | ナンバーレスなら最短5分 |

| 三井住友カード(NL) | 最短5分 |

| セゾン パール・アメリカン・ エキスプレス・カード | 最短5分 |

| リクルートカード | 最短5分(JCB) |

| PayPayカード | 最短7分(申し込み5分、審査2分)Yahoo!ウォレットに登録 |

| イオンカードセレクト | 最短5分(デジタルカード) 最短即日(店頭受け取り) |

| エポスカード | 最短即時(スマホカード) 最短当日(プラスチックカード) |

なお、店頭で受け取るタイプは、営業時間内に取りに行かないといけませんので、審査時間も考慮し、余裕を持って申し込みましょう。

優待や豪華な特典、ステータスを求めるならハイランクなカード

旅行や高級ホテルの利用、ラウンジの使用など、特別な優待や豪華な特典を求めるなら、プラチナカードやゴールドカードなどのハイランクなクレジットカードを選ぶのが良いでしょう。

年会費がかかることが多いですが、特典や優待が充実しているため、旅行やビジネスでの利用が多い人におすすめです。

<特典の例>

- 空港ラウンジの無料利用

- コンシェルジュサービス

- ホテルの優待サービス

- 高額な旅行傷害保険

- 高級レストランでの優待

- 高額なショッピング保険

- ゴルフやスポーツクラブの優待

アメックスのカードは、カードの種類にもよりますが、このような特典がついています。

| 特典 | 内容 | |

|---|---|---|

| ホテル・食事 | 京都特別観光ラウンジ | 高台寺塔頭 圓徳院での接待 |

| ゴールド・ダイニング | コース料理1名分無料 | |

| Seibu Prince Global Rewards | 国内外のプリンスホテルの特典 | |

| スターバックス特典 | カードの継続でドリンクチケット3,000円分 | |

| 旅行関連 | 空港ラウンジサービス | 同伴者1名まで無料 |

| 手荷物ホテル当日宅配 | スーツケース1個無料 | |

| プライオリティパス | 年会費無料+年間2回の利用が無料 | |

| 旅行の保険 | 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 | |

| 国内航空機遅延費用 | 最高20,000円〜60,000円 | |

| その他保険 | キャンセル・プロテクション | 年間最高10万円 |

| ショッピング・プロテクション | 年最高500万円 | |

| リターン・プロテクション | 年最高15万円 | |

| スマートフォンプロテクション | 年最高5万円 |

電子マネーも使いたい人はチャージでもポイントが貯まるカードを選ぶ

電子マネーをよく利用する人は、クレジットカードで電子マネーのチャージをするときにもポイントが貯まるカードを選ぶと便利です。

| クレジットカード | 電子マネー |

|---|---|

| dカード | d払いと併用でポイント二重取り |

| イオンカードセレクト | WAONへのオートチャージができ、オートチャージでもポイントが貯まる。 |

| セゾンパール・アメリカン・エキスプレス・カード | QUICPayで支払うと還元率が2%になる |

| セブンカード・プラス | nanacoへのチャージでもポイントが貯まる |

| 「ビュー・スイカ」カード | Suicaへのチャージでもポイントが貯まる |

特に、日常のコンビニや交通費などで電子マネーを使う人には、ポイントの二重取りができるカードを選ぶことで、さらにお得になります。

ポイントの使い道も考えて選ぶ

ポイントを効率的に貯めても、使い道が自分のニーズに合わないと無駄になってしまいます。

たとえば、リクルートカードはポイント還元率が1.2%と非常に高いです。使い道としては、リクルート関連サービスで使うか、Pontaポイントもしくはdポイントに交換できます。

しかし、これらのサービスやポイントをあまり使わない人にとってはそれほどメリットがありません。 それならば三井住友カード(NL)でVポイントを貯め、クレジットカードの支払い金額に当てたり、SBI証券で Vポイント投資に利用したりする方がお得かもしれません。

ですから、ポイントを有効活用するためには、貯めたポイントがどこで使えるか、何に交換できるかを事前に確認しておくことが重要なのです。

マイルを貯めたい人はポイントよりもマイルに特化したカードがおすすめ

旅行が好きでマイルを効率よく貯めたい人には、ポイントよりもマイルが貯まりやすいカードを選ぶと良いでしょう。

こちらに、マイルがつくクレジットカードの例を一覧でまとめました。

| クレジットカード | 入会・継続ボーナスマイル | 毎年初回搭乗ボーナス | 搭乗ごとのボーナスマイル | ショッピング等 | ||

|---|---|---|---|---|---|---|

| JAL普通カード | 1,000マイル | 1,000マイル | フライトマイルの10% | ショッピングマイル 200円=1マイル |

||

| JALカード navi | 1,000マイル | 1,000マイル | フライトマイルの10% | 学生はマイルが2倍 (100円ごとに1マイル) 特約店の利用で100円ごとに2マイル |

||

| CLUB-Aカード | 5,000マイル | 2,000マイル | フライトマイルの25% | ショッピングマイル 200円=1マイル |

||

| ソラチカカード | 1,000マイル | 1,000マイル | フライトマイルの10% | 乗車ポイント | 平日1乗車 | 5ポイント |

| 土休日1乗車 | 15ポイント | |||||

| 電子マネーポイント | 店舗での利用 | 200円ごとに1ポイント | ||||

| 自動販売機 | 100円ごとに1ポイント | |||||

| クレジットカードの支払い | 東京メトロの定期券の支払い | 1,000円ごとに5ポイント | ||||

| ANA JCB カード | 1,000マイル | 1,000マイル | フライトマイルの10% | 1,000円(税込)で1ポイント 1ポイント=10マイル |

||

航空会社と提携しているクレジットカードや、マイルへの交換レートが高いカードなら、航空券をお得に手に入れやすくなります。

特典を使いこなせるのかどうかをよく考えることが大事

高い年会費を支払っても、特典を使いこなせなければ損をする可能性があります。

カードを選ぶ際には、特典や優待が自分のライフスタイルに合っているか、頻繁に使うものかどうかをしっかり検討しましょう。

使いこなせる特典が豊富であれば、年会費以上の価値があるカードになるでしょう。

口コミで集めたクレジットカードでやりがちな失敗とその対策を解説します

特にクレジットカードを初めて利用する場合は、クレジットカードに関する知識や利用経験がないことで失敗してしまうこともあるものです。どのような失敗をしてしまうのか、口コミや体験談を集めてみました。

- 気がつくとカードが10枚になってしまった

- キャンペーンにつられてカードを作りすぎてしまった

- 持ち歩いて盗まれたことがあり持ち歩きの枚数を減らした

- JCBのみのカードしか持っていなくて海外で苦労した

- 年会費はずっと無料だと思っていたら途中から年会費を払わなければならなくなった

- 暗証番号をクレジットカードに書いていて落として使われてしまった

- リボ払いばかり利用していたら支払いが100万円近くなっていた

- お店でカード払いをしようとしたら残高不足で恥ずかしい思いをした

クレジットカードを必要以上に持っているとデメリットも増える

審査通過できれば10枚のクレジットカードを持つことも可能です。今持っているカードにはない機能やサービスがあれば、「こちらのカードも申し込んでおこう」と考えることもあるでしょう。クレジットカードを複数持っていれば、それだけ利用できる金額も増えます。

うまく使い分ければ便利に利用できる点はメリットですが、10枚ものカードを管理するのは大変です。どのカードでいくら利用しているのか、支払い日はいつかなどを管理しておかないと、支払いできないほど使っていたり、支払い日を忘れてしまったりすることもあるでしょう。

10枚など枚数が多いとあまり使わないカードも出てくるものです。そのようなカードは不正利用されていても気づくのが遅れてしまうことも。また、あまり利用していないのに年会費だけ払っているという場合も得にはなりません。

本当に必要かどうかをチェックして、必要のないカードは解約をしましょう。

キャンペーンに惹かれて作成したクレジットカードは見直しが必要な場合もある

入会キャンペーンでたくさんのポイントをもらえたり、今すぐ入会すれば特典があったりするなどといった経緯でクレジットカードを作ることもあるでしょう。

しかし、クレジットカードを作成する理由が入会特典だけの場合、カードが自身に合っていないと利用しないまま持っているだけ、ということになります。

利用しないカードを持っていても、年会費がかさんだり、盗難のリスクが高くなったりするだけです。使わないカードは見直しをして必要がなければ解約をしておきましょう。

利用しないクレジットカードは持ち歩かない方が安心

お店や状況に応じてクレジットカードを使い分けしたいからといっても、何枚も持ち歩けば紛失や盗難のリスクが高くなります。持ち歩くのは最小限にとどめておきましょう。

携帯する際には、磁気の強いものと一緒にしないこと。磁気不良などで使えなくなることがあります。また、デジタルカードにすればスマホで利用できるので、カードを持ち歩く必要がなくなります。

国際ブランドはVisaであれば国内・外のほとんどの店舗で利用できる

JCBは国内であれば多くの店舗で利用できますが、海外では利用できる店舗が限られています。海外で利用するクレジットカードはVisaがおすすめです。

Visaは国内・外で加盟店が多いので、Visaが使えるクレジットカードを持っていればほとんどの店舗で利用できるので安心です。

年会費無料には種類があるので永年なのか条件があるのか確認が必要

年会費無料とされているカードでも、初年度は無料でも2年目からは前年の利用金額によって有料になるケースがあります。年会費無料の場合、永年無料なのか、条件があるのかなど確認が必要です。

暗証番号は周囲に見られないように保管する

暗証番号は不正利用を防ぐために重要なものですが、周囲に知られてしまえば悪用されてしまいます。暗証番号は誰にも知られないようにしなければなりません。

暗証番号は覚えておくのが安全な保管方法です。設定する際には、自分だけが分かる番号で、覚えておくことが可能な番号(昔住んでいた地域の郵便番号、親戚の伯父さんの誕生日など)を設定するのがおすすめです。

覚えておくのが不安な場合は紙に書いておいた方がよいですが、カードと一緒に保管するのは避けましょう。メモに書いておく場合も、暗証番号ではなくヒントや何の番号かなどを書いておいた方が安全です。

リボ払いを利用する際は利用額や支払い金額に注意

リボ払いは高額な買い物をしても支払い額が一定なので、ついカードを使い過ぎてしまうことがあります。そのため注意しないと、気が付いたら支払い額が高額になっていた、ということが少なくありません。

毎月支払い額が一定だと、現在どのくらいカードを利用しているのか分からなくなるものです。リボ払いは手数料もかかりため、商品やサービス代金だけでなく手数料の分も考えて利用する必要があります。

支払い金額が一定なので、利用残高が増えれば利用可能額も少なくなる一方です。利用明細は毎月確認をして、使い過ぎていないかを確認することをおすすめします。

できればリボ払い利用した分を完済してから再度利用する、といった習慣をつけるとよいでしょう。そうすれば利用可能額が減っていくだけ、ということはなくなります。

もしくは、ボーナスなどが出て家計に余裕が出た場合に、繰り上げ返済や一括返済などをして、早めに支払いを済ませるのもおすすめです。

利用残高は定期的に確認して計画的に使う

現在いくら使っていて、あといくら利用できるのかなど、カードの利用状況は定期的に確認をしましょう。リボ払いは特に利用残高がわからなくなります。また、利用可能額を把握して使わないと、いざというときに利用できる金額が少なくて使えなかった、ということもあるでしょう。

会員用のサイトなどで利用明細がチェックできるカードも多いので、利用したら必ず明細を確認することをおすすめします。

クレジットカードを使った効率の良いポイントの貯め方

クレジットカードを使って効率的にポイントを貯めるには、仕組みを理解し、日常の支払いに上手に活用することが重要です。

ポイント付与率とポイント還元率の違いを知ろう

まず、ポイント付与率とポイント還元率の違いを理解しましょう。ポイント付与率とは、クレジットカードを利用した際に、どのくらいのポイントが付与されるかを表します。

たとえば、1,000円の利用で1ポイントなら付与率は0.1%です。

一方、ポイント還元率は、貯めたポイントが実際にどれだけの価値があるかを示します。たとえば、1ポイントが1円分の価値になるなら、還元率は1%です。

先ほどの例で、1,000円ごとに1ポイントなら付与率は0.1%ですが、そのポイントを1ポイント= 5円分として交換できるならポイント還元率は0.5%となります。

ですので、どのぐらいポイントが貯まるかを見るときは、付与率だけでなく還元率に着目することが重要です。

同じ付与率でも、ポイントの使い道や価値によって還元率が異なる場合があります。還元率の高いクレジットカードを選ぶことで、効率的にポイントを貯められるようになります。

どこで使うとポイントが貯まりやすいのかを見極める

クレジットカードを利用する際、どこで使うとポイントが多く貯まるかを見極めることが重要です。特定の店舗や提携しているオンラインショップで利用すると、通常よりポイント還元率がアップすることがあります。

三井住友カード(NL)は、 通常のポイント還元率は0.5%あまり高くはありません。しかし、対象のコンビニや飲食店でスマホのタッチ決済を利用すると、ポイント還元率は最大7%になります。

さらに、セブン-イレブンで使うと条件達成で最大10%還元です。コンビニをよく使う人なら、基本還元率が高いJCBカードWや楽天カードよりも、断然お得になるのです。

また、特定の月やキャンペーン期間に利用するとポイント還元が増加することもあるため、そうしたタイミングを狙ってお買い物をすると、 効率的にポイントを貯めていきます。

電子マネーとの併用でポイント二重取りをする

クレジットカードと電子マネーを併用すると、ポイントを二重取りすることができます。

たとえば、クレジットカードで電子マネー(Suicaや電子マネーWAONなど)にチャージすると、まずこの段階でクレジットカードのポイントが貯まります。

さらに、その電子マネーで支払いを行うと、電子マネー利用分でもポイントが付与されるため、効率的にポイントを貯めることが可能です。

電子マネーを頻繁に使う人は、電子マネーへのチャージでもポイントが付くクレジットカードを選ぶと、日常の支払いでポイントを最大化できます。

光熱費などの固定費もクレジットカード払いにする

日々の買い物だけでなく、光熱費や通信費、保険料などの固定費もクレジットカードで支払うことで、毎月確実にポイントを貯めることができます。

- リクルートカード:1.2%

- dカード:1%

- PayPayカード:1%

- JCB カード W:1%

- au PAYカード:1%

- 三井住友カード(NL):0.5%

- イオンカードセレクト:0.5%

固定費は毎月必ず発生する支払いなので、これらをクレジットカード払いにすることで、特に意識しなくてもコンスタントにポイントが貯まります。

インターネットで買い物をするならポイントモール経由がお得

インターネットでショッピングをするなら、ポイントモール経由で購入するのがおすすめです。ポイントモールを利用して買い物をすると、通常よりも多くポイントが付与されることが多いからです。

ポイントモールとはカード会社独自のポイントサイトです。

| 運営会社 | 主な特典など | |

|---|---|---|

| ポイントUPモール | 三井住友カード | +0.5%~9.5%還元 |

| セゾンポイントモール | クレディセゾン | 永久不滅ポイントが最大30倍付与 |

| Oki Dokiランド | JCB | Oki Dokiポイントが最大20倍貯まる |

| POINT名人. Com | MUFG | 基本ポイントにプラスしてボーナスポイントが付与 |

| d CARDポイントモール | ドコモ | 対象ショップは300以上 |

ポイントサイトにログインし買い物をすると、ボーナスポイントが付くなど効率よくポイントを貯められます。

国税や地方税もクレジットカードで払える場合がある

電気やガスなどの公共料金だけでなく、税金や年金をカード払いにすることもできます。税金によっては高額な支払いになることもあり、その分付与されるポイントも大きくなります。

クレジットカードでの支払いが可能な税金には、次のようなものがあります。

| 国税 |

|

|---|---|

| 地方税 |

|

ただし、すべての自治体がカード払いに対応しているわけではありません。対応可能かどうかはお住まいの自治体の公式サイトなどで確認、もしくは問い合わせてみましょう。

生命保険や自動車保険をクレジットカード払いにする

生命保険や自動車険など、保険の支払いをクレジットカード払いにすることも可能です。定期的に支払いをするものなので、ポイントも着実に貯めることができます。

生命保険や自動車保険は商品によってクレジットカード払いができないケースもあります。支払い回数など条件があることもあるので保険会社に確認をしてみましょう。

また、カードの引き落とし日を確認し、利用限度額の範囲を超えないかどうか確認する必要もあります。保険料を半年分、1年分などまとめて支払う場合は支払い金額も高額になるので注意しましょう。

クレジットカードをもっと便利にもっとお得に!おすすめの使い方

クレジットカードは便利でお得に利用できるものですが、もっと便利でお得に使うコツがあります。

公共料金の引き落としに利用すれば定期的にポイントが貯まる

電気やガス、水道代などの光熱費をクレジットカード払いにすると、その度に手続きや申請などをしなくても定期的にポイントが貯まります。

公共料金は毎月支払うもの。現金や口座振替ではポイントが付与されませんが、カード払いなら着実にポイントを貯められる点がメリットです。

定期的に支払いができていれば、利用実績ができ良いクレヒスを積み上げられる点もメリットです。新規でクレジットカードを作る際の審査に有利になるでしょう。更新時に利用可能枠が広がったり、クレジットカードのランクアップにつながったりすることもあります。

自動で引き落としされれば、支払いを忘れることもありませんね。

クレジットカード払いが可能な主な公共料金には、次のようなものがあります。

- 電気料金

- ガス料金

- 水道料金

- 携帯料金

- インターネットのプロバイダ料金

- 国民健康保険料

- 国民年金保険料

- 介護保険料

- 新聞購読料

- NHK放送受信料

会社や市役所などによって支払いの手続きや納付方法が異なります。例えば、流山市で国民健康保険料をカード払いにする際はインターネットで手続きをします。

コンビニや金融機関、役所の窓口などでクレジットカード払いはできないので注意しましょう。また、すべてのクレジットカードが公共料金の支払いで便利でお得になるとは限りません。選ぶ際には以下の点をチェックしましょう。

- ポイント還元率が高い

- 口座振替とどちらが得になるか比較する

基本還元率の高いリクルートカードは特におすすめです。また、エポスカードゴールドの基本還元率は0.5%ですが、「選べるポイントアップショップ」に登録すれば、ポイントが最大3倍(1.5%)になります。

ポイントでどれくらい貯まるかを確認すると同時に、公共料金の支払い方法による割引なども比較する必要があります。

中には口座振替にすることで割引が適用されるケースがあります。

付与されるポイントと口座振替割引の金額などを比較し、損のない方法を選択しましょう。

また、クレジットカードでの支払いをする際は、以下の点に注意が必要です。

- 公共料金の支払いは通常よりポイント還元率が低くなるケースがある

- システム利用料がかかることがある

- 納付書ごとの納付手続きが必要なことも(自動で毎月引き落としされない)

- 口座振替を停止してから手続き可能になる

- クレジットカード払いに対応していないこともある

クレジットカードによっては公共料金の支払いは、通常のポイント還元率より低くなることがあります。公共料金のカード払いに関する注意事項などを確認するようにしましょう。

また、インターネットでの手続きが必要な場合など、システム利用料などがかかったり、口座振替だった場合は口座振替を停止しないとカード払いの手続きができなかったりすることもあります。

自治体などによっては毎月手続きが必要で、自動で引き落としがされないこともあります。その際は、手続きを忘れないようにしなければなりません。

そもそもクレジットカード払いに対応していない市区町村や会社があります。カード払いができるかどうか確認が必要です。

上記のような注意点も踏まえ、公共料金の支払いをクレジットカード払いにするかどうか検討してみましょう。

海外旅行や海外出張が多いなら国内用のほかに海外用のクレジットカードを用意

海外ではクレジットカードがあると安心です。現金を持ち歩かずにすんだり、ATMで現地通貨を引き出せたり便利な点も多いもの。海外に行くことが多いなら、海外で利用する際に便利だったり、お得だったりするクレジットカードが必要です。

現在持っているクレジットカードは海外ではあまり便利ではない、という場合は海外用に1枚用意するとよいでしょう。

海外用のクレジットカードを選ぶ際には、以下のような機能やサービスが充実しているものがおすすめです。

- 海外旅行保険など保険内容が充実している

- 海外でのサポートが充実している

- 特典やサービスが充実している

- 海外キャッシングの手数料が安い

- マイルが貯まりやすい

クレジットカードによって海外旅行保険の内容はいろいろです。金額だけでなく、補償内容や条件などを含め内容をチェックして選ぶことがポイントです。

まずは利用付帯か自動付帯かをチェックしましょう。

| 利用付帯 | カードでツアー代金を払うなどカード会社指定の条件をクリアした場合に利用可能になる |

|---|---|

| 自動付帯 | クレジットカードの利用など条件などがなく利用できる |

一般的に利用付帯の方が補償内容は手厚い傾向にありますが、上限2,000万円などといった金額は死亡・後遺障害などに対する金額です。旅先で必要になることが多いのは、病気やケガなどの治療費や、携行品損害に対する補償だったりするものです。

補償内容で主にチェックしておきたいのが以下の点です。

| 傷害保険 | 旅行中のケガをした場合の保険 |

|---|---|

| 疾病保険 | 旅行中に病気になった場合の保険 |

| 携行品損害 | 旅先で身の回りの物が破損したり、盗難にあったりした場合の補償 |

| 航空機遅延 | 航空機の出発が遅れたり、欠航したりした際に必要が生じた宿泊費や交通費などの補償 |

| 救援者費用 | クレジットカードの所有者がケガや病気などをして入院したなどといった場合、家族が現地に渡航するための補償 |

また、海外サポートが充実しているかどうかもチェックしましょう。パスポートが盗まれたなど緊急事態が発生したときや、レストランの予約や観光情報などを教えてくれるサポートデスクがあれば安心で便利です。

| JCBカード W | クレジットカードの紛失や盗難、ケガや病気、事故などトラブル時の対応についての案内や相談が可能。緊急時の通訳サポートもしてくれる「JCBプラザコールセンター」や、観光案内、レストランの予約などをしてくれる「JCBプラザ」がある |

|---|---|

| エポスカード | 盗難や事故など緊急時の対応やアドバイス、リムジンの送迎やホテル・レストランなどの予約、観光情報などの案内をしてくれる「海外サポートデスク」がある。海外サポートデスクの営業時間外は「エポスカード緊急デスク」が対応 |

旅先で優雅に、またより有意義に過ごしたい場合は、付帯サービスや割引などの特典をチェックしてみましょう。空港ラウンジが利用できたり、ホテルやレストランが割引で利用できたり、さまざまな特典やサービスが付帯されているカードもあります。

クレジットカードが主流の海外でも、路面店や自動販売機、チップなど現金が必要になるケースもあるため、海外でキャッシングができると便利です。海外用のクレジットカードを選ぶ際には、キャッシングの限度額や金利をチェックすることも必要です。

海外に行くことが多いならマイルを貯めるのもおすすめ。マイルを貯めると次のようなメリットがあります。

- 航空券を無料または割引価格で入手できる

- 座席のアップグレードができる

- 商品や電子マネーなどに交換できる

旅行では航空機代は高くつくものです。マイルがあれば、マイルで航空券を取ることが可能。お得ですね。また、エコノミークラスからビジネス、ビジネスクラスからファーストクラスなどへ座席のアップグレードもできます。ぜいたく気分で快適なフライトを味わえるでしょう。

また、マイルは商品や商品券、電子マネーなどに交換することもできます。航空会社のサイトではホテルやレストランで利用可能なクーポンやトラベルグッズ、ワインやグルメなどと交換することもできます。

マイルには有効期限があります。旅行に出かけられず、貯めたマイルを無駄にしないためには、他社ポイントや商品券などに交換するとよいでしょう。

| 交換可能な他社ポイント | 交換レート |

|---|---|

| 楽天Edy | 10,000マイルごとに10,000円分 |

| TOKYU POINT | 10,000マイルごとに10,000ポイント |

| Suica | 10,000マイルごとに10,000円分 |

| nimocaポイント | 10,000マイルごとに10,000ポイント |

| 楽天ポイント | 10,000マイルごとに8,000ポイント |

| Vポイント | 10,000マイルごとに10,000ポイント |

| nanacoポイント | 10,000マイルごとに10,000ポイント |

| JRキューポ | 10,000マイルごとに10,000ポイント |

| ヤマダポイント | 10,000マイルごとに10,000ポイント |

| マツキヨココカラポイント | 10,000マイルごとに10,000ポイント など |

| 交換可能な他社ポイント | 交換レート |

|---|---|

| 楽天ポイント | 10,000マイルごとに8,000ポイント)・1,000マイル単位で1マイル0.5ポイント(3,000マイル~) |

| FamiPay | 10,000マイルごとに10,300円相当のギフトコード・3000マイルごとに1500円相当のギフトコード |

| WAON | 10,000マイルごとに11,000ポイント |

| dポイント | 10,000マイルごとに10,000ポイント |

| Pontaポイント | 10,000マイルごとに10,000ポイント |

| Suica | 10,000マイルごとに10,000ポイント |

| TOKYU POINT | 10,000マイルごとに10,000ポイント |

| 小田急ポイント | 10,000マイルごとに10,000ポイント |

| PiTaPa | 10,000マイルごとに10,000ポイント |

| nimocaポイント | 10,000マイルごとに10,000ポイント など |

年会費が無料のカードより、有料の方が海外旅行保険の補償内容や金額、特典やサポートなどが充実していることが多いです。年会費も高額な方がよりサービスも充実している傾向にありますが、海外に行く回数やどのようなサービスや海外でのサポートがあるかなどを踏まえて選びましょう。

生活費用と旅行など楽しみ用に分けることで家計の管理がしやすくなる

クレジットカードを生活費用と外食や旅行、趣味など娯楽費用を分けることで、家計管理がしやすくなります。

利用目的ごとにカードを分けることで、何にどれくらい使ったかが分かりやすくなります。生活費用は利用明細を家計簿としてチェックできるので、節約をする際などに便利です。

引き落とし用の金融機関も分けられるので、娯楽に使い過ぎて公共料金の引き落としができなかった、などといった失敗も防げるでしょう。

旅行などに出かける際、娯楽用のクレジットカードを持参すれば万が一紛失した場合でも、生活費の支払いに影響しません。

娯楽費を使い過ぎてしまわないようにしたい、などといった場合は、娯楽費用のカードをデビットカードにするといった方法もおすすめです。

デビットカードのメリットには、以下の点があります。

- 自身の銀行口座から引き落としされるため使い過ぎない

- 原則、審査なし、もしくは審査があっても通過しやすい

- 利用金額を把握しやすい

- 原則15歳以上なら発行可能(中学生を除く)

ただし、以下のような点はデメリットとなることもあるでしょう。

- 支払い回数は1回のみ

- 銀行口座にある金額が上限なのでそれ以上の利用はできない

- ETCカードの発行ができない

クレジットカードを複数持っていれば利用できる金額も増えますが、計画的に使わないと支払いも増えてしまいます。使い過ぎが不安な場合は、1枚をデビットカードにするなどといった対策もおすすめです。

年齢や環境に合わせてクレジットカードも変えていく

学生と社会人、20代と50代など、年齢などによって適したクレジットカードは異なるものです。年齢やライフスタイルに合わせて、クレジットカードを見直してみましょう。

年齢や職業、ライフスタイルなどに変化があれば、住まいや服装、お金の使い道なども変わってくるものです。クレジットカードも同じこと。現在持っているカードに不便さやもっと異なる特典などがあればいいのに、などと感じているなら、カードの切り替え時かもしれません。

クレジットカードを見直したり、切り替えたりするタイミングはいつでしょうか?

- 学生から社会人になるとき

- 結婚や出産など環境が変わるとき

- ステータスの高いカードを保有したいとき

- 自身の希望する特典やサービスが変わってきたとき

学生カードを利用している場合、社会人になったら学生カードを卒業し、一般カードに切り替えなければなりません。

社会人になれば学生のときより、利用可能枠を広げたくなることも多いでしょう。スーツや靴、交際費なども必要になるのでそれに適用できるカードを選ぶ必要があります。

結婚や出産などライフステージが変わるときも、カードの見直しをしてみるタイミングです。家族で利用しやすいものや、付帯保険の選択など、独身のときとは異なる機能やサービスがあるカードが欲しくなるでしょう。

30代、40代になれば役職に就いたり、収入が上がったりすればランクの高いクレジットカードを持てるようになるでしょう。ステータスの高いクレジットカードを持つことで、社会的信用度もアップします。付帯保険の補償が充実する、質の高い特典、サービスなどを受けられるカードを保有することも可能です。

知っておきたいクレジットカードの基礎知識

クレジットカードはとても便利なものですが、審査がありますから、誰でも持てるわけではありません。また、使い方を間違えると支払いが大変になってしまうこともあります。

上手に活用するためにも、クレジットカードの仕組みをしっかりと理解しておきましょう。

クレジットカードは立て替え払いをしてくれるシステム

クレジットカードは、カード会社が一時的に支払いを立て替えてくれるシステムです。カードを使って買い物をすると、カード会社が代金を支払ってくれます。

決まった締め切り日までの分をまとめて、後日、請求が来ます。支払日のタイミングで、あなたがカード会社に返済するという仕組みです。

ただし、便利ではありますが、実質借金を負っていることと変わらないので、確実に支払えるように計画を立てて利用することが大切です。

クレジットカードを作るには審査がある

クレジットカードを発行する際には、必ず審査があります。審査では、申込者の年収や職業、信用情報などが確認され、支払い能力があるかどうかが判断されます。

- 収入の安定性:会社員や公務員など定職に就いている人は安定した収入が見込めるため、審査に通りやすい

- 雇用形態:正社員のほか、アルバイトやパートでも申し込みは可能だが、正社員の方が審査は通りやすい

- 信用情報:過去にクレジットカードやローンの支払いを延滞していないかなどをチェックする

- 他社からの借り入れ状況:他の金融機関やカード会社からの借り入れが多いと、審査が厳しくなることがある

- 生活状況:居住形態や家族構成なども審査対象になる

審査に通れば、クレジットカードが発行され、利用が可能になります。

クレジットカードを使えるのは名義人のみ

クレジットカードは、名義人本人のみが使用できるルールです。家族や友人に貸すことは基本的にできません。これは、カードの規約に必ず書いてあります。

クレジットカードは申込者(名義人)本人の信用情報を基に発行されます。カード会社は、その個人が返済能力を持っていると判断してカードを発行しているのです。

そのため、名義人以外がカードを使うと、契約外の人がカードを利用してしまうことになり、信用や契約の前提が崩れてしまいます。

また、もし名義人以外がカードを使った場合、不正利用とみなされることがあります。他人が使うと責任の所在や返済義務が曖昧になってしまいます。

このようなトラブルを避けるため、クレジットカードは名義人本人のみが使うこととされています。

クレジットカードの国際ブランドとは決済システムのこと

クレジットカードについているマークは、国際ブランドを示すものです。

世界中の加盟店で使える決済システムのことを指しており、Visaのマークがついたカードは、Visaの加盟店で使える仕組みとなっています。

<5大ブランド>

- Visa

- Mastercard

- JCB

- American express

- ダイナースクラブ

最近では、これに銀聯(ぎんれん)カードとDiscover cardを加えて、7大ブランドと呼ぶこともあります。

最もシェア率が高いのはVisaで、次いでMastercardがよく使われています。初めて作るカードで、国際ブランドをどれにしようか迷ったら、VisaかMastercardにしておけば良いでしょう。

JCBは唯一の日本発の国際ブランドです。国内の加盟店は非常に多いですし、海外旅行関連のサービスも充実しています。

クレジットカードのランクには4種類ある

クレジットカードには、一般カード、ゴールドカード、プラチナカード、ブラックカードなど、4つのランクがあります。

| クレジットカードのランク | 特徴 | 年会費 | 利用限度額 |

|---|---|---|---|

| 一般カード | 初めてクレジットカードを持つ人や、気軽に利用したい人向け。ショッピングのポイント還元や基本的な保険(ショッピング保険、盗難補償など)が付帯している | 無料~数千円程度 | 10万円~100万円程度 |

| ゴールドカード | 一定以上の収入がある方や、クレジットカードの利用頻度が高い人向け。旅行傷害保険や空港ラウンジの利用、優待サービスなどが付帯している。ポイント還元率が一般カードよりも高いこともある。 | 5,000円~2万円程度。 | 100万円~300万円程度 |

| プラチナカード | 高額利用者や富裕層、ステータスを重視する人向け。プライオリティパス(空港ラウンジサービス)、コンシェルジュサービス、高額の旅行保険やホテル、レストランの優待などが充実している。専用イベントの招待やプレミアムなサービスが付いていることもある。 | 2万円~10万円程度。 | 300万円以上 |

| ブラックカード | 高額所得者やステータスの高さを重視する富裕層向け。プラチナカードの特典に加え、より豪華なサービスが提供される | 10万円~数十万円程度。 | 実質無制限の場合もあり |

ランクが高いほど、利用限度額が高く、特典やサービスも充実しますが、その分年会費が高くなる傾向があります。自分の利用状況に合わせて、適切なランクのカードを選びましょう。

クレジットカードの発行元の分類によっても使い勝手が違う

クレジットカードは、銀行系、信販系、流通系、消費者金融系など発行元によってもそれぞれ特徴が異なります。

| 発行元 | 特徴 | カードの例 |

|---|---|---|

| 流通系 | スーパーマーケット、コンビニ、百貨店など特定のお店が発行しているカード 発行元の流通業者が運営する店舗やオンラインショップで使うと、割引やポイントが多く貯まる 年会費無料のカードが多く、初心者や主婦にも人気 |

イオンカードセレクト、セブンカードプラスなど |

| 銀行系 | 銀行が発行しているカード 信頼性が高く、サポートも充実しているが、審査が比較的厳しめ ゴールドやプラチナなどのステータスカードが多く、利用限度額も高い傾向にある |

三菱UFJカードなど |

| 信販系 | 信販会社が発行しているカード 利用金額に応じたポイント還元や、特定店舗での割引など、ポイント制度が充実していることが多い |

三井住友カード(NL)、セゾンカードインターナショナルなど |

| 交通系 | 鉄道会社や航空会社などの交通機関が発行しているカード 交通系ICカードのチャージや利用でポイントが貯まることが多く、通勤や旅行で便利航空系カードの場合、利用額に応じてマイルが効率よく貯まる |

「ビュー・スイカ」カード、JALカードなど |

| 消費者金融系 | 消費者金融が発行するクレジットカード 銀行系や信販系に比べて、審査が柔軟で、比較的通りやすい |

プロミスVisaカード、モビットカードnextなど |

たとえば、銀行系クレジットカードは信頼性が高く、ステータスもあるとされており、ゴールドカードやプラチナカードが人気です。用途に応じて、発行元を選ぶことが大切です。

クレジットカードの利用限度額は審査によって決まる

クレジットカードの利用限度額は、カード会社が審査を行い、個人の信用力や収入状況に応じて設定される金額です。

たとえば、利用限度額が50万円に設定されている場合、そのカードでは50万円までの支払いが可能となります。

正社員や公務員は、アルバイトやパートに比べて安定しているため、より高い限度額が設定されやすいです。

カードを長期間、問題なく利用していると、カード会社が信用力を認めて利用限度額を自動的に引き上げてくれることがあります。

また、利用者が限度額の増額を希望すれば、カード会社に申請して審査を受けることで、増額してもらえることがあります。

クレジットカードのキャッシング枠はショッピング枠の一部

クレジットカードには、ショッピング枠とキャッシング枠があり、キャッシング枠はショッピング枠の一部として設定されています。

たとえば、利用限度額が50万円、キャッシング枠が20万円のカードの場合、ショッピングに50万円使え、そのうちの20万円分をキャッシングに使えます。

ここで注意してほしいのは、キャッシング枠でもし20万円使ってしまうと、ショッピングで使えるのは30万円になってしまうという点です。

50万円+20万円ではないので、うっかり使いすぎないように注意してください。

また、キャッシングは金利が高めに設定されているため、利用は本当に困った時だけにしておきましょう。

クレジットカードの保険は自動付帯と利用付帯がある

クレジットカードには、旅行保険やショッピング保険などが付帯している場合があります。

保険には、カードを持っているだけで自動的に適用される「自動付帯」と、カードを使って旅行代金を支払うことで適用される「利用付帯」があります。

利用付帯の場合、持っているだけでは保険が適用されません。

クレジットカードの締め切り日と支払い日の間は1ヵ月近くある

クレジットカードの締め日と支払い日の間には、1ヵ月程度の猶予があることが一般的です。

<締め日と支払日の例>

- 締め日:5月31日(月末)

- 支払日:6月25日(毎月25日)

月初から月末までの支払いを、翌月の25日に支払うというパターンです。このように、締め日と支払日の間は、1ヶ月近くあります。

ちなみに、締切日を過ぎると利用限度額が復活すると思っている人が多いですが、それは違います。

締め日をすぎると支払額が確定するだけであり、支払日になってきちんと引き落としができて初めて、利用限度額が復活します。

もし限度額いっぱいまで使ってしまった場合、支払日を過ぎるまでカードを使えなくなってしまいますので、計画的な利用を心がけましょう。

分割払いとリボ払いの違いは利子のつき方

クレジットカードには、一括払いの他に、分割払いとリボ払いという支払い方法があります。

分割払いは、購入額を一定の回数で分けて支払う方式で、回数ごとに支払い額が減少します。

リボ払いは、毎月一定額を支払い続ける方式で、残高に対して利息がかかり続けるため、支払いが長引くことがあります。

クレジットカードを持つメリット

クレジットカードは、手持ちの現金がなくても買い物ができますし、ポイントも貯まります。現金で買い物をするよりも断然お得です。

現金を持っていなくても買い物ができる

クレジットカードの最大のメリットは、現金を持っていなくても買い物や支払いができる点です。

必要な商品やサービスを先に受け取り、後日まとめて支払うことができるため、急な出費にも対応できます。

特に高額な商品を購入するときや、現金を一度に用意できない場合に便利です。

ポイントやマイルが貯まる

多くのクレジットカードでは、利用金額に応じてポイントやマイルが貯まります。

貯まったポイントは、

- 支払いに充当

- 他社のポイントへ交換

- ギフトへ交換

- マイルへ交換

など、さまざまな使い道があります。現金で買い物をするよりも、断然お得です。

支払いの管理がしやすい

クレジットカードを使うと、利用明細に全ての支払い履歴が残るため、月ごとの支出を確認しやすくなります。

公式サイトのマイページやアプリで明細を見れば、何にいくら使っているかわかりますし、最近はクレジットカードと連携できる家計簿アプリもあり、とても便利です。

紙のレシートを保管する必要がなくなるので、支出の管理が簡単です。

分割払い・リボ払いができる

クレジットカードは分割払いやリボ払いが可能なため、高額な商品でも支払いの負担を軽くできます。

たとえば、急に家電や家具が必要になった場合、手持ちの現金が少なくても、クレジットカードを使えば無理なく購入できるでしょう。

ボーナス一括払いができるカードなら、手数料なしで支払いを先延ばしできる場合もあります。

海外旅行で使えば両替よりお得で現地通貨もATMで引き出せる

クレジットカードを使うことで、現地通貨を大量に持ち歩く必要がなくなります。海外で現金を持ち歩くと盗難や紛失のリスクがあるため、クレジットカードの方が安全です。

さらに、現地でATMから現地通貨を引き出すこともでき、手数料はかかるものの、レートは両替所よりも良い場合が多いです。

また、ホテルではデポジット(保証金)がわりにクレジットカードの提示を求められることがあります。日本ではあまりありませんが、海外のホテルでは一定額の現金を事前に支払うよう求められることがあります。

その際に、クレジットカードを提示することで、デポジットの代わりになるのです。チェックアウトの時に特に問題がなければ、デポジット分を引き落とされることあはりません。

海外ではクレジットカードが身分証明書がわりにもなるので、最低でも1枚は持っておくとことをおすすめします。

旅行保険やショッピング保険が付帯される

多くのクレジットカードには、旅行保険やショッピング保険が付帯されています。保険料を支払う必要はありません。

旅行中にケガをした場合や、購入した商品に不具合があった場合にも保険でカバーされることがあります。金銭的な負担なしで、さまざまな補償が受けられるのは大きなメリットです。

社会的信用を証明できる

クレジットカードは社会的信用を裏付けるものです。特にゴールドやプラチナなどステイタスの高いカードを所有できるということは、社会的地位や支払い能力が高いということでもあります。

クレジットカードを作成するには審査に通らなければなりません。審査ではカードの利用額をきちんと払えるか、他社で返済遅延などをしていないか、規則違反などをせずに正しくカードを利用できるか、といった点を確認します。

クレジットカードはそのような問題がなく、きちんと支払いができる経済力があるという人だけに発行されるものです。

さらに、ゴールドやプラチナ、ブラックといったランクの高いカードは審査がより厳しくなります。利用可能金額や付帯保険の補償金額も高額になり、受けられるサービスや特典もハイクオリティのものになります。

ランクの高いカードは、利用可能な金額の上限まで使っても返済してもらえる、と信用されているため発行できるのです。

カードの中には、カード会社からの招待がなければ審査を受けられないケースもあります。ランクの高いカードは、それまでに信用を積み重ねてきた人だけが手に入れられるということです。

ランクの高いクレジットカードを所有できるということは、それだけカード会社から信用されているということ。自営業など個人事業主にとっては社会的信用を示せるものでもあります。

クレジットカードのデメリット

便利な一方で、使い過ぎのリスクなどもあります。計画的に使うこと大切です。

使いすぎてしまうリスク

クレジットカードは、現金を使わずに買い物ができるため、つい自分の予算以上に支出してしまうことがあります。

お財布から現金を出しているわけではないので、クレジットカードでの支払いは実感が湧きにくく、無意識のうちに利用額が膨らんでしまう場合があり、後で高額な請求書が届いて驚くことがあります。

今いくら使っているのか、常に利用明細をチェックすることが大切です。

過度なカードの利用で生活水準が高くなりがち

クレジットカードを使い続けると、つい日常の支出が大きくなりがちです。お金を使っている感覚がなくなり、収入に見合わない消費習慣を続けるリスクがあります。

気づかぬうち生活水準が上がってしまい、家計のバランスが崩れる恐れもあります。身の丈にあった支出にするためには、本当に必要なものだけを買う習慣を身につける必要があります。

クレジットカードを使うときに注意して欲しいこと

安易にリボ払いを利用すると返済額が大きくなったり、クレジットカードの支払いが遅れると信用情報に傷がついたりします。

クレジットカードは便利だからこそ、使い方には注意が必要です。

有効期限内に使わないとポイントが失効する

クレジットカードの利用で貯めたポイントには、有効期限が設定されていることが多いです。

特に長期間カードを使用していないと、知らないうちにポイントが失効してしまうことがあります。

ポイントの有効期限は一般的には2〜3年ですが、カード会社によって異なるため、定期的に確認して無駄にしないようにしましょう。

海外で使う時は金額をしっかり確認する

海外でクレジットカードを利用する際、為替レートや手数料が上乗せされることがあります。支払う金額をしっかり確認し、予想以上に高額な請求が来ないよう注意しましょう。

特に注意したいのは、本当に使った金額を提示されているかどうかです。たとえばレストランで食事をした時、頼んでもいないものまで含まれていて、多く請求されることがあります。

決済をする前に、本当にその金額で正しいのか、確認する癖をつけましょう。

リボ払いは手数料が高いので安易に利用しないこと

リボ払いは毎月の返済額を一定にできる便利なシステムですが、手数料(利息)が高いです。

毎月同じ金額を払っていると、残高がいくらあるかを意識しづらく、いつの間にか限度額いっぱいまで使ってしまっていた、という事例もあります。リボ払いは計画的に利用し、無理のない範囲で支払いを管理しましょう。

うっかり初期設定がリボ払いになっていることに気づかなかったり、リボ払い専用のカードに申し込んだりといったトラブルもあります。クレジットカードは、使う前に支払い方法をしっかり確認することが大切です。

有効期限が切れたクレジットカードが使えなくなる

クレジットカードには有効期限があり、期限を過ぎるとそのカードは使えなくなります。

毎月の口座振替にクレジットカード払いを設定している場合、有効期限切れで使えなくなることがあるので、注意が必要です。

有効期限が近づくとカード会社から新しいカードが送付されることが多いですが、万が一届かない場合はカード会社に問い合わせをしておくと良いでしょう。

クレジットカードの支払いが遅れると信用情報に傷がつく

クレジットカードの支払いを滞納すると、信用情報に傷がついてしまいます。

滞納や債務整理、自己破産などに関する記録は、完済してから5年〜7年残ります。金融事故の記録がある間は、新しくクレジットカードを作ったり、ローンを組んだりすることが難しくなるため、注意が必要です。

支払い期日はしっかり確認し、期日内に支払いを行うことが大切です。

不正利用など個人情報を盗まれるリスクがある

支払いがスピーディで便利なクレジットカードですが、利用すれば不正利用されたり個人情報を盗まれたりするリスクがあります。

クレジットカードを失くしてそれを拾われたり、お店でスキミングなどをされて情報を盗まれたりして悪用される危険性もあるでしょう。

インターネットでカード払いをする際は、氏名や住所、クレジットカードの番号を入力しなければなりません。ネットショップに不正なアクセスをしてそれらの情報を盗むという手口もあります。

また、「キャンペーン当選!プレゼントがあります」「カードの情報の確認です」「支払いができていません」 などの偽のメールで、個人情報を盗もうとする詐欺もあります。

カード番号や暗証番号を知られれば、すぐに利用限度額まで利用されてしまうでしょう。早く気が付けば対処も可能ですが、時間が経過するとカード会社の補償も受けられなくなります。

現金払いであればそのようなリスクはありませんが、クレジットカードを利用する際はそのようなリスクがあることを認識し、自身で注意する必要があります。

不正利用をされないよう暗証番号の管理をしっかりする

日本クレジット協会の調査によると、クレジットカードの不正利用被害額は年々上がっており、2014年に114.5億円だったものが、2023年には540.9億円にも達しています。

クレジットカードを安全に使用するためには、暗証番号の管理が重要です。暗証番号を他人に知られないようにし、インターネットショッピングをする際には信頼できるサイトを選びましょう。

もし紛失・盗難にあったらすぐにカード会社に連絡する

クレジットカードを紛失したり、盗難に遭ったりした場合、すぐにカード会社に連絡して利用停止手続きを行うことが重要です。対応が遅れると、不正利用されるリスクが高まり、損害を被る可能性があります。

カード会社に報告すれば、多くの場合、損害は補償されますが、被害を受けてから61日など遡れる期間が決まっています。

時間が経つと補償されなくなってしまいますので、分かった時点ですぐに届け出ましょう。

クレジットカードの現金化は規約違反になる

ショッピング枠を使って商品を購入し、それを現金に換える行為をクレジットカードの現金化といい、この行為はカード会社の規約に違反します。

カード会社にバレた場合、カードが停止されるだけでなく、最悪の場合、詐欺で訴えられるなど法的な問題に発展する可能性があります。

現金が必要な場合は、正当な方法で借りるか、他の手段を考えましょう。

クレジットカードの作り方・申し込みから使うまでの手順

初めてクレジットカードを作る人へ、作り方の手順を説明します。

自分に合ったクレジットカードを選ぶ

まずは自分に合ったクレジットカードを選ぶことが重要です。年会費無料、ポイント還元率、特典、ステータス性など、カードによって特徴が異なるため、使う目的にあったカードを選びましょう。

たとえば、普段の買い物でポイントを貯めたいならポイント還元率が高いカード、出張や旅行が多いならマイルが貯まるカードなどがあります。

本人確認書類を用意しておく

クレジットカードを申し込む際には、本人確認書類が必要です。

- 運転免許証

- パスポート(住所の記載があるもの)

- マイナンバーカード

- 健康保険証

- 住民票の写し

など、身分を証明できる書類を用意しておきましょう。

また、審査によっては収入証明書(源泉徴収票や給与明細)が必要になることもあります。

WEBや店頭窓口で申し込む

クレジットカードは、WEBや店頭窓口から申し込むことができます。WEBでの申し込みは、スマホやパソコンから簡単にできるので、自宅にいながら手続きが完了します。

申し込みフォームに必要な個人情報(氏名、住所、職業、年収など)を正確に入力し、提出します。

ここで入力間違いがあると、審査に時間がかかったり、審査に落ちてしまったりすることがあるので注意してください。

クレジットカードの審査を待つ

申し込み後は、カード会社による審査があります。

この審査では、申込者の信用情報や収入、勤務先などが確認され、カードを発行しても大丈夫か、支払い能力があるかどうかを判断されます。

審査の時間はカードによって異なりますが、即日発行できるカードもあれば、1週間程度かかる場合もあります。

カードを受け取る

審査が通れば、指定された住所にクレジットカードが郵送されます。カードを受け取ったら、裏面に自分の署名を記入する必要があります。

デジタルカードの場合は、スマホアプリなどで番号が発行されますので、Google PayやApple Payに紐付けます。

支払いの時に「クレジットカードで」と伝える

支払いの際に「クレジットカードで支払います」と店員に伝え、カードを渡すか、セルフ端末にカードを差し込んで決済します。

タッチ決済が利用できる場合は、カードを端末にかざすだけで決済が完了することもあります。スマホにカードを登録しておけば、スマホをかざすだけでOKです。

ネットショッピングではクレジットカード情報とセキュリティコードを入力する

ネットショッピングで利用する場合は、

- クレジットカード番号

- 有効期限

- セキュリティコード(カード裏面に記載されている3桁の番号)

を入力して決済を行います。

また、信頼できるサイトでのみカード情報を入力することが大切です。不正利用を防ぐため、セキュリティ面にも注意しましょう。

クレジットカードのおすすめに関するよくある質問とその回答(Q&A)

クレジットカードのおすすめに関して、よくある疑問や質問とその回答についてまとめました。

普段遣いにおすすめのクレジットカードはありますか?

普段遣いには、年会費無料でポイント還元率が高いクレジットカードがおすすめです。

たとえば、楽天カードやdカードは、日常の買い物やオンラインショッピングで多く使われており、ポイントが貯まりやすいのが特徴です。

特に、普段使いするお店の提携カードや、電子マネーと併用できるカードは、さらにお得になります。

女性にオススメのクレジットカードはありますか?

女性には、女性向けの特典が充実しているカードがおすすめです。

- JCBカード W plus L

- 楽天PINKカード

- ライフカードStella

など。

さらに、旅行やショッピング保険が充実しているカードもあるので、ライフスタイルに合ったものを選びましょう。

クレジットカードは何枚まで持ってますか?

クレジットカードを持つ枚数に制限はありませんが、管理がしやすい範囲で数枚に抑えることをおすすめします。

たとえば、メインカード、ポイントカード、旅行用カードなど、目的ごとにカードを使い分けると便利です。

ただし、カードの枚数が多すぎると利用状況の把握が難しくなり、支払いの管理に影響を及ぼすことがあります。

クレジットカードは入会金や発行手数料などはかかりませんか?

ほとんどのクレジットカードは、入会金や発行手数料はかかりません。

ただし、年会費はカードによって異なり、年会費がかからないカードもあれば、ゴールドカードやプラチナカードのように年会費がかかるものもあります。

年会費がかかるカードでも、特典や優待サービスが充実しているため、使いこなせるかどうかを考慮して選ぶとよいでしょう。

アルバイトやパートでも申し込めますか?

アルバイトやパートの方でも、安定した収入があればクレジットカードに申し込めます。

カード会社は、収入の安定性や継続性を重視するため、収入が一定以上であれば審査に通過する可能性があります。

ただし、ゴールドカードや限度額が高いカードの審査は厳しくなるため、年会費無料の一般カードを選ぶのが良いでしょう。

学生でもクレジットカードを発行できますか?

学生でも、学生専用のクレジットカードが発行できます。楽天カードや三井住友カードには学生向けのカードがあり、18歳以上であれば申し込めることが一般的です。

学生カードは、年会費が無料で、ポイント還元率や特典も充実しているため、初めてのカードとしておすすめです。

クレジットカードの利用限度額はいくらですか?

クレジットカードの利用限度額は、カード会社が行う審査によって決まります。

一般的に、初めてクレジットカードを発行する場合、限度額は10万円から50万円程度が多いです。

利用実績や収入状況によって限度額は変動し、利用を続けることで限度額が増えることもあります。

クレジットカードのおすすめは年代やライフスタイルによっても違う!

クレジットカードのおすすめを、年会費無料と有料に分けてご紹介しました。

年会費無料のカードは、持っていてもコストがかからないため、初めてでも作りやすいカードが多いです。無料であっても、ポイント還元率の高いカードを選べば、カードを使うほどポイントが貯まり、非常にお得です。

年会費有料のカードは、空港ラウンジ無料や高額な旅行傷害保険、各種優待などさまざまな特典がついています。

どちらが良いかは、一概にはいえません。ポイントを貯めたいのか、それともポイント以外の特典が欲しいのか、クレジットカードに求めるものによって、あなたに適したカードは違います。

今回は、クレジットカードの選び方についても解説していますので、ご紹介したクレジットカードの特徴を踏まえ、使う目的に合わせてカードを選んでみてください。

マイナビクレジットカードおすすめナビでは、アフィリエイトプログラムを利用し広告収入を得て運営しております。