不動産クラウドファンディングで、property+(プロパティプラス)を利用するか迷っていませんか。

公式サイトやネット上で紹介されている記事はおすすめするような内容が大半なので、そのまま信じてよいものかと疑ってしまいます。一般的な不動産投資より初期投資は少額でも、お金を無駄にしたくありません。

そこでこの記事では、property+についてリアルな評判や基本的な特徴、口コミなどからわかったメリットとデメリットを紹介します。

最新のファンドについても解説しているので、ぜひ参考にしてプロパティプラスを利用するかどうかを判断してください。

- 1万円から始められる不動産クラウドファンディング

- 利回りの高い自社開発の案件あり

- 会員同士なら運用中でも譲渡が可能

他の不動産クラウドファンディングサービスと比較したい人や、どのサービスが自分に最適なのかを知りたい人は、次の記事がおすすめです。

マイナビニュース不動産投資ガイド運営

マイナビニュース不動産投資ガイド運営マイナビニュース不動産投資ガイド運営では、少額から出資できるサービスとして以下のサービスもおすすめしています。

不動産投資型クラウドファンディングおすすめTOP3!

利用者の満足度、利回りや運用実績などを加味し、マイナビニュース不動産投資ガイド運営がおすすめする不動産クラウドファンディングサービスを3つ厳選しました。

低リスクで実績豊富な事業者が運営するサービスばかりなので、初心者でも安心です。3つとも併用して分散投資にもおすすめです!

利用者人気1位のCOZUCHI(コヅチ)は、不動産の市場価値が高いファンドが豊富なため、想定利回りが高いのが特徴!

また、元本割れも過去に出したことはなく、途中解約も可能なので安心して投資が可能!

1万円という気軽さから不動産投資を始められるのも嬉しいポイント!

\登録で2,000円分のAmazonギフト券!/

property+以外の不動産クラウドファンディングサービスについてもっと知りたい人は、以下の記事もおすすめです。

property+(プロパティプラス)はやばい?リアルな口コミ・評判を調査

property+(プロパティプラス)についてのリアルな声を知るために、SNSの口コミを紹介します。

※以下の口コミは個人の感想です。投資については十分に検討したのちにご自身の判断で行ってください。

property+の口コミ紹介

プロパティプラスの飯田グループ、ロシアの木材企業RFPグループを買収

RFPの保有する森林面積は約400万ヘクタールで、九州地方とほぼ同じ?

国内住宅メーカーでは過去最大の森林取得すごい規模ですね?

飯田GHD、ロシアの木材企業600億円で買収 加工販売も: 日本経済新聞 https://t.co/pbdxzZtsJN

— かつさんど@FIRE (@katsusandokatsu) December 8, 2021

確かに不動産業界には固いイメージもあります。

不動産クラウドファンディングのプラットフォーマーに参入されている時点で柔軟な考え方なんでしょうね?

投資家側もプロパティプラスの登場で、投資の選択の幅が広がりましたのでとても感謝しています?— かつさんど@FIRE (@katsusandokatsu) December 9, 2021

CREALと投資スキームは全く同じですね!

不動産クラファン最大手のCREALは投資案件の募集開始1~2分で終了するクリック競争になっていますが、プロパティプラスは5月に開始したサービスなので比較的余裕をもって投資申込できそうな感じです?— えまっち?ポイ活銀行員【公開垢】 (@ematty2) December 8, 2021

口コミからみた「property+」とは?

SNS上の口コミからは、property+の運営元であるプライム市場上場の飯田グループホールディングスに対する信頼性を評価や、比較的新しいサービスとして投資のしやすさを期待したりする声が見られました。

サービスが開始されて間もないproperty+ですが、すでに約7億6,000万円以上の成約額があり、ソーシャルレンディング投資家や不動産クラウドファンディング投資家の間で、注目されているサービスです。

また、実際に現地物件調査に行った人が、おしゃれできれいな物件だったという感想もあり、投資物件として価値を感じている様子もあります。

property+以外におすすめのソーシャルレンディングを紹介したこちらの記事もおすすめです。

property+(プロパティプラス)とは?おすすめの人と4つの特徴

- サービス開始日:2021年5月11日

- 想定利回り(年利):3.2~10%

- 最低投資額:1万円

- 運用期間の目安:3~14ヶ月

- 上場の有無:非上場

- 手数料:口座開設・管理・投資の手数料は無料

- 出資形態:優先劣後方式

property+(プロパティプラス)は、以下のような人におすすめの不動産クラウドファンディングです。

- マンションやアパート開発の実績がある運営元を重視する人

- リスクの低い投資がしたい人

- 収益性の高いファンドに投資をしたい人

不動産クラウドファンディング協会に加盟

property+は、「日本不動産クラウドファンディング協会」に加盟している事業者です。

「日本不動産クラウドファンディング協会」は、2023年11月に設立されました。不動産クラウドファンディング市場を健全に発展させるため、また投資の一つとして適切に浸透させることを目的としています。

また、空き家や遊休不動産などの社会的な問題解決、個人の資産形成の選択肢を広げるためにも同協会は市場を安定させることを目指しています。

property+も加盟事業者として、厳密なルールや事業へのスタンスなどを他社と統一している会社です。

プライム市場上場の飯田グループホールディングスが運営

property+の運営元であるリビングコーポレーションは、2019年からプライム市場上場の飯田グループホールディングスのグループ会社です。

飯田グループは1日約120戸、年間46,000戸の家を提供しています。分譲戸建住宅シェア日本一を誇り、開始は2021年5月と新しいですが信頼度の高いサービスです。

リビングコーポレーション自体は、1990年の創業以来、マンションやアパートホテルの開発を積極的に行っています。実績はデザインマンションが290棟を超え、木造アパートも名古屋・福岡で290棟超えです。

property+では自社開発の物件をメインに扱い、今後は全ての優良な不動産案件の小口販売を目指しています。実績のある運営元が開発したマンションをメインに扱っているため、安心して投資できるでしょう。

マスターリース契約による賃料保証がある

投資先の物件で空室が多いと赤字になってしまい、配当金は期待できません。しかしproperty+が取り扱うファンドは、マスターリースという契約を採用しています。

マスターリースは、不動産会社にマンション1棟を借り上げてもらう方法で、空室がいくらあっても契約した額で家賃収入があるというものです。

募集している全てのファンドではありませんが、積極的にマスターリース契約が採用され、配当金がなくなるリスクを下げて投資が可能です。実際に申し込むときは、どのような契約を結ぶのかを確認しておきましょう。

特許取得の特殊技術で収益性が33%高い物件を開発

property+の運営元であるリビングコーポレーションが開発する物件は、特許工法 10-4(TEN-FOUR)CUBEという工法で建てられています。

特許工法 10-4CUBEが採用されたマンションは、建築基準法で通常3階建てが限界の土地でも、4階建てを建築することが可能です。ワンフロア分の賃貸スペースが増え、収益性は33%高くなります。

またこの工法では、リビング部分で下り天井をなくすことができ、窓を通常の工法より高い位置まで上げられるため、空間の広がりを確保することが可能です。

居住性と事業性が両立され、高い利回りが期待できます。実際に、取扱いファンドで自社開発の物件は想定利回り10%、委託された物件は3.2~3.5%と2倍以上の差がついています。

【メリット】property+(プロパティプラス)の安全性と仕組み

ここまでproperty+の特徴について見てきましたが、実際に投資する場合はどのようなメリットがあるのでしょう。

property+で不動産投資するメリットは次の3つです。

- 1万円の少額から投資を始めることができる

- 会員同士で出資分を譲渡できる

- 損失リスクが少ない出資方式を採用

これらのメリットについて、理由をひとつずつ詳しく解説していきます。

メリット①1万円の少額から投資を始めることができる

一般的な不動産投資で賃貸経営すると、割安な中古のワンルームマンション投資でも数百万円は必要です。預貯金だけで支払うことは現実的ではなく、投資向けのローンを利用します。

しかしproperty+での不動産投資は小口商品化され、1口1万円から申し込み可能です。不動産クラウドファンドの種類によっては1口10万円のところもあるため、それらと比較してもproperty+は割安で始められます。

想定利回りは3.2~10%のため、1万円でも投資しておくと金融機関に預けたままにしておくよりは、効率的に資産を増やせます。ローンを組んでまで不動産投資を始めることはハードルが高いかもしれません。

しかし1万円からであれば少し節約をすることで、次に給与などが入ったときに投資資金を確保できるでしょう。

メリット②会員同士で出資分を譲渡できる

不動産クラウドファンディングでは運用が開始されると、クーリングオフなどやむを得ない事情がない限りは、解約できないことが一般的です。最低数ヶ月は投資資金を自由にできません。

しかしプロパティプラスでは、会員同士での譲渡を認めています。譲渡のために手数料は発生しますが、どうしてもお金が急ぎで必要になっときは、出資分の譲渡を検討しましょう。

譲渡してしまうと利益が得られないだけでなく、手数料分だけ手持ちのお金が減ってしまうため、できるだけ避けたほうが無難です。余裕のある資産で投資を始めることをおすすめします。

ただし、譲渡先の会員を探す必要があります。公式サイト上では、誰が出資しているのか非公開のため、譲渡したいときは運営のお問い合わせフォームから連絡しましょう。

回答に数日かかる場合がありますが、適切な対応を教えてもらえます。

メリット③損失リスクが少ない優先劣後方式を採用

採用されている優先劣後という出資方式は、ファンドに対して投資家の資金を優先し、プロパティプラスの資金を劣後として出資する方法です。

この方式では運用で損失が発生しても、プロパティプラスが出資した分から計上されるため、投資家が損失を負うリスクを減らせます。

劣後による運営側の出資は20%程度で、正確な数字はファンドごとで異なります。しかし、よほど想定外の値崩れなどが起きない限りは、投資家側が損失を負担することにはならないでしょう。

そもそも募集されているファンドは利益が見込めるものが厳選されており、優先劣後の出資方式は保険のようなものといえます。

【デメリット】property+(プロパティプラス)のリスク

運用期間は長くても14ヶ月とはいえ、投資したお金は拘束されてしまいます。限られた資金で投資チャンスを逃さないためにも、評判の良さに惑わされずにデメリットも把握しておきましょう。

プロパティプラスで不動産投資するデメリットは次の3つです。

- 募集案件が少ない

- 出資制限がある

- 登録の年齢制限がある

実際の収益に直結する問題もあるため、利用するときは必ず把握しておきましょう。

デメリット①募集案件が少ない

プロパティプラスのサービスが開始された2021年5月から2025年1月時点までで、案件は募集開始前のものも含めて29件のため、頻繁に投資はできません。

さらに申し込みは先着式が採用され、最新の募集開始をチェックしないと、投資自体できないことがあります。先着式も抽選式も双方に良い点と悪い点があるため、一概にデメリットとはいえません。

ただし募集期間が短い案件では数日しかなく、平日に開始される場合は把握していてもチャンスを逃す可能性もあります。

本格的に不動産クラウドファンディングで資産形成したいなら、プロパティプラスだけの利用では満足できない人もいるでしょう。他の同様のサービスでも、案件が頻繁に増えることはありません。

したがって、利用する不動産クラウドファンディングの1つのサービスとして検討するのも手です。

デメリット②出資制限がある

各案件の最少額は1口1万円ですが、上限はそれぞれで設定されています。2025年1月時点では、自社開発のものは数十口、委託されたものは1,000~3,000口が上限です。

募集金額が数千万円での委託されたファンドの場合は、大口の投資家が何人も出資すると先着順で決まるため、すぐに申し込みが終了してしまう可能性もあるでしょう。

また出資制限のため、投資額も上限があります。例えば想定利回りが年利で10%、運用期間が3ヶ月で出資制限が50口の場合は、最大出資でも儲けは12,500円です。稼ぐためには、都度申し込みの手間もかかってしまいます。

もし資金に余裕があればプロパティプラスを利用するより、自身で賃貸経営などを始めたほうが長期で運用できます。一度収益の体制を作ると数十年不労所得を期待でき、ローンのおかげで自己負担は一部で済みます。

デメリット③登録の年齢制限がある

プロパティプラスでは口座開設に年齢制限が設けられており、満20歳以上75歳未満の方しか投資できません。

年齢制限は他の不動産クラウドファンディングでも同程度ですが、まれに未成年や80歳未満などに対応しているところがあります。

また年齢制限には引っかからなくても、以下のような場合は利用できないことがあります。

- 海外在住(住民票が国内で一時的な海外暮らしなら可能)

- 国内の金融機関に口座がない

- プロパティプラスの審査に落ちる

これらの要件は、あくまで2025年1月時点のものです。将来的に規則が変わる可能性はあるため、登録を決意したときに最新の情報を公式サイトでチェックしましょう。

「よくある質問」などを見てもわからないときは、専用の問い合わせフォームか電話で詳細を聞いてください。

2025年7月最新|property+(プロパティプラス)ファンド情報

property+(プロパティプラス)の過去のファンド実績を紹介

property+(プロパティプラス)で会員登録する前に、どのようなファンドを取り扱っているのかもチェックしておきましょう。

| ファンド名 | 物件概要 | 想定利回り | 運用期間 | 募集金額 | 申込上限 |

| Branche阿佐ヶ谷ファンド1 | 自社開発のデザインマンションの1室 | 年利10% | 3ヶ月 | 1,200万円 | 20口 |

| quador中野ファンド1 | 自社開発のデザインマンションの2室を委託運用 | 年利3.2% | 14ヶ月 | 9,180万円 | 3,000口 |

| Branche阿佐ヶ谷ファンド7 | 自社開発のデザインマンションの1室 | 年利10% | 3ヶ月 | 1,200万円 | 30口 |

募集金額の低さや申込上限によって、すぐに目標額を達成することは珍しくありません。紹介する例から傾向を把握し、機会を逃さないようにしましょう。

Branche阿佐ヶ谷ファンド1

Branche阿佐ヶ谷ファンド1はproperty+の第1号案件で、本来は年利3.3%が想定の物件でしたが、キャンペーンによって10%で募集していました。自社開発のデザインマンションの1室で、想定運用期間は3ヶ月です。

募集は2021年6月8日から6月22日まで、運用は7月1日から9月30日までの92日間、配当と元本償還は10月4日という運用スケジュールでした。最大の20口を投資していた場合は、配当金が源泉税徴収前で5,040円です。

募集金額は1,200万円で20口が申込上限だったため、60人以上の人がこのファンドに参加しました。売買による利益より、安定した家賃収入による配当を目指して目標を達成しています。

quador中野ファンド1

quador中野ファンド1は、リビングコーポレーションが新規に開発した「quador」ブランドの区分賃貸マンションで、2室分で募集がかけられました。

ファンドは委託のため申込の上限は3,000と多く、2021年12月3日に募集が開始され、12月14日には満額で成立しました。

想定利回りは年利で3.2%、運用期間は14ヶ月と長くなっています。運用開始は2022年1月7日、終了日は2023年2月28日で、配当は3回に分けられ最終の2023年3月16日に元本償還も行われました。

100口申し込んでいた場合は、418日間の運用で配当金は源泉徴収前で36,600円です。周囲は大学のキャンパスが多数あり、徒歩10分の中野駅から新宿駅や東京駅に直通で利便性がよい物件でした。

Branche阿佐ヶ谷ファンド7

Branche阿佐ヶ谷ファンド7は、第1号案件と同様にキャンペーンファンドで、通常は年利3.3%前後の物件を10%で募集をしていました。

なお、募集期間は2021年12月15日~12月18日と短く、1,200万円の募集金額に対して申込上限30口で先着式です。

運用期間は2022年1月1日~2022年3月31日までの90日間で、30口申し込んでいる場合は配当金は源泉徴収前で7,380円でした。

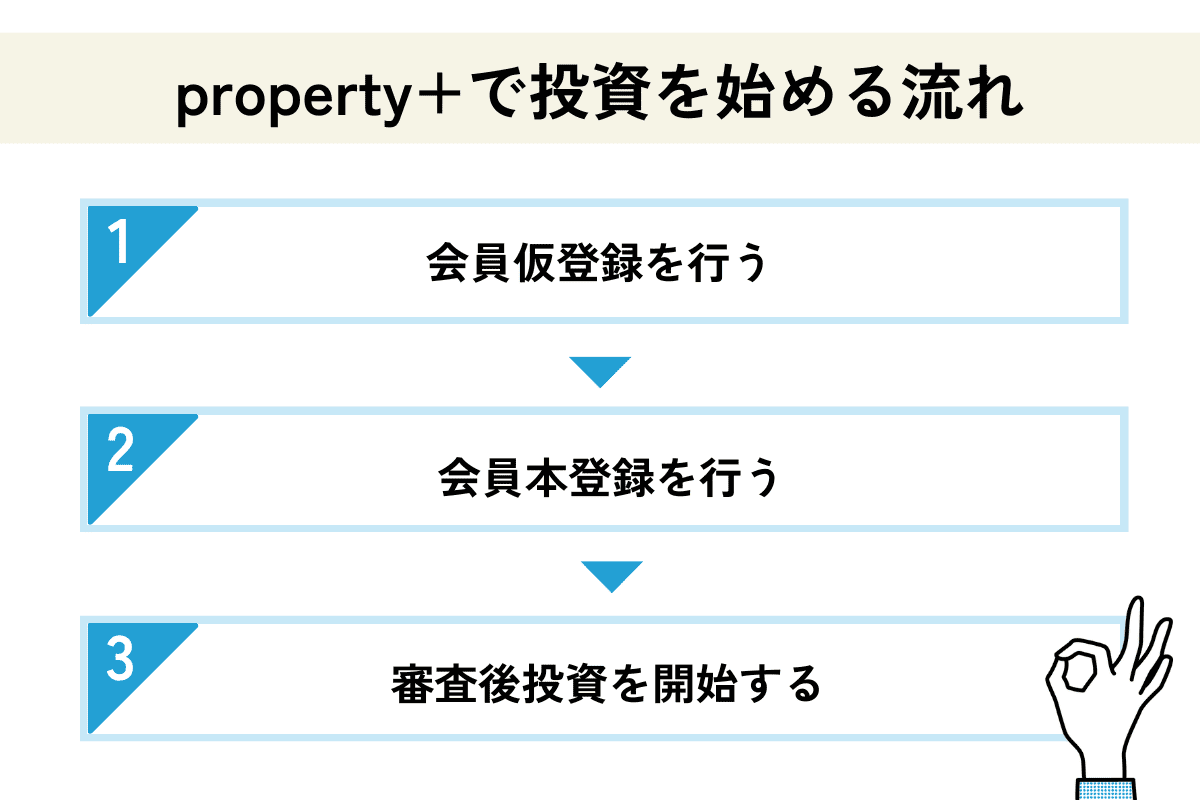

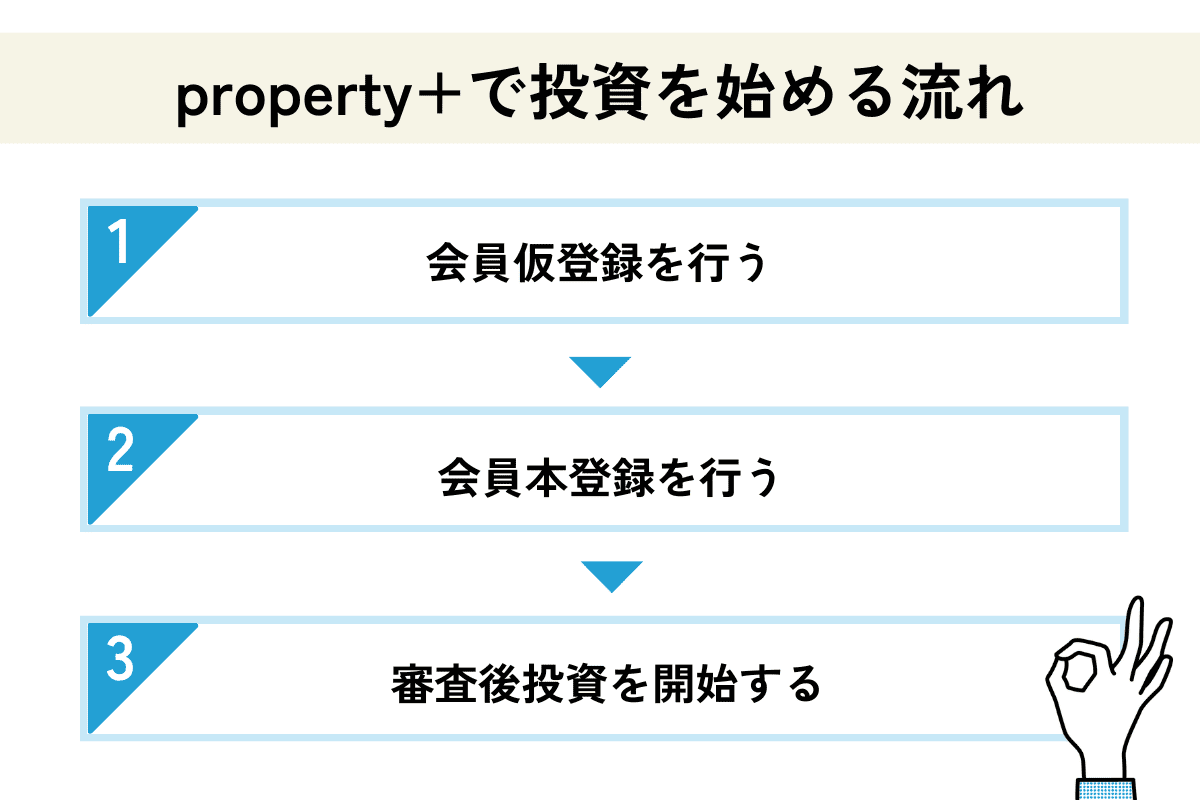

【投資の流れ】property+(プロパティプラス)で運用!

property+(プロパティプラス)で不動産投資を始める流れは簡単で、次の3ステップを実行しましょう。

- 会員仮登録を行う

- 会員本登録を行う

- 審査後投資を開始する

各ステップでどのようなことをするのか詳しく見ていきましょう。

会員仮登録を行う

まずはproperty+公式サイトTOPの会員登録をクリックし、無料の仮登録を行います。仮登録には、次の項目を記入していきましょう。

- 個人か法人かの選択

- メールアドレス

- メールアドレスの確認

- パスワード

- パスワードの確認

- パスワードを忘れたときの秘密の質問の選択

- 秘密の質問の答え

- メルマガ登録の有無

- 利用規約や確認事項の承諾

記入内容を送信すると、入力したメールアドレスに会員本登録するページのURLが届きます。メールが届かない人は、property+のドメイン(propertyplus.jp)を使っているメーラーで設定してください。

会員本登録を行う

仮登録後に届いたメールのURL先から会員本登録を行います。本登録も無料なので、次の項目を入力して進めましょう。

- 氏名

- 生年月日

- 性別

- 住所

- 電話番号

- 振込や入金で使う銀行口座

- 勤務先や年収などその他の属性

ネット上だけで登録を完了させる場合は、銀行口座の証明として通帳やキャッシュカードの写真と、自身の顔や運転免許証などの本人確認書類の写真を撮影します。

本人確認は郵便受け取りでも可能ですが、次の書類のなかから2点画像をアップロードする必要があります。

- 運転免許証

- マイナンバーカード

- パスポート

- 健康保険証

- 住民基本台帳カード

- 在留カード

- 運転経歴証明書

- 特別永住者証明書

手間がかかるため、スマホなどを使ってネットで完了させたほうが、早く投資を始められるのでおすすめです。

審査後投資を開始する

会員本登録を送信すると、入力した内容を元に審査や本人確認が行われます。審査は最大3営業日、本人確認はスマホで1~3営業日、郵便受取で3~5営業日です。

審査完了のメールが届くまで気長に待ちましょう。本人確認のハガキが1週間たっても届かない場合は、公式サイトの問い合わせフォームで連絡を入れてください。

審査に通り会員本登録が完了したら、公式サイトから自分のページにログインして案件を探します。公開されているファンド概要やリターン・リスクなどを熟読し、納得したうえで早いうちに希望の口数で申込みましょう。

信頼できる不動産クラウドファンディングの選び方

どの不動産クラウドファンディングサービスを選べばいいのか悩むなら、まずは不動産特定共同事業者の許可を得ているかを確認することから始めましょう。

不動産クラウドファンディングサービスは不動産特定共同事業法に則り、同許可を得なければいけません。

そのため、許可を得ている業者は少なくとも公的にサービスを提供できる資格があると見ることができます。

| 不動産特定共同事業法 | ||

| 不動産特定 共同事業者 (許可制) | 主な 許可要件 |

※事務所に常勤(通常の勤務時間に勤務)している必要があるが、例えば、テレワークでの勤務や短期間の外出・出張、自社内の他事業の一部兼任等は可能である。 |

| 小規模不動産 特定共同事業者 (登録制) | 主な 要件の違い |

|

※参考:国土交通省「不動産特定共同事業(FTK)法の概要 」

本記事で解説するproperty+(プロパティプラス)も許可を得た事業者なので安心です。

まとめ

property+(プロパティプラス)は1口1万円から、マンションなどに小口投資できるサービスです。

運営会社はマンションやアパートの開発実績があり、自社の物件を多数取り扱っています。需要が高いデザイナーズマンションで、3~14ヶ月程度の運用で年利3.2~10%の配当金が期待できます。

利用する場合は、募集案件の少なさや出資制限がデメリットですが、1ヶ月間に新規案件は2件程度あり、少額から挑戦してみたい人にとっては難点になりません。

property+は、スマホなどから簡単に無料で会員登録ができまず。ぜひ気軽に口座を開設して、気になる案件に投資してみましょう。

property+以外の不動産クラウドファンディングサービスについてもっと知りたい人は、以下の記事もおすすめです。

※「マイナビニュース土地活用・不動産投資」は以下に記載されたリンク先からの情報をもとに、制作・編集しております。

・https://www.fsa.go.jp/news/30/20190328_summary.PDF

・https://www.fsa.go.jp/news/r4/kokyakuhoni/20230120/kpi_toushin_230120.pdf

・https://www.mlit.go.jp/kankocho/minpaku/overview/minpaku/law1.html

・https://www.mlit.go.jp/totikensangyo/content/001411696.pdf

・https://www.fsa.go.jp/

◆記事で紹介した商品・サービスを購入・申込すると、売上の一部がマイナビニュース・マイナビウーマンに還元されることがあります。◆特定商品・サービスの広告を行う場合には、商品・サービス情報に「PR」表記を記載します。◆紹介している情報は、必ずしも個々の商品・サービスの安全性・有効性を示しているわけではありません。商品・サービスを選ぶときの参考情報としてご利用ください。◆商品・サービススペックは、メーカーやサービス事業者のホームページの情報を参考にしています。◆記事内容は記事作成時のもので、その後、商品・サービスのリニューアルによって仕様やサービス内容が変更されていたり、販売・提供が中止されている場合があります。