「ビットコインって税金がかかるの?インターネット上のお金だし、公的機関が運営している貨幣じゃないんだから税金はかからないんじゃない?」

それは大きな間違い。ビットコインで得た利益は申告する義務があり、しっかり税金がかかります。

適切に申告しなければ「脱税」になってしまうので、くれぐれも注意してくださいね!

しかしビットコインで得た利益について、税申告が必要なかったり節税できるケースもあります。それはどんなケースなのでしょうか。この記事ではビットコインの税金にまつわる基礎情報を紹介します。

ビットコインは確定申告の必要あり!所得税の雑所得で申告

ずばり、ビットコインなどの仮想通貨の利益にも税金がかかります。

ビットコインの仕組みは、「ビットコインの仕組みとは!システムをわかりやすく解説」を参考にしてください。

またビットコインの買い方については「ビットコイン(仮想通貨)の買い方・始め方!どこで買うべき?」を読んでみてくださいね。

そもそも確定申告の必要がある人とは、どんな人なのでしょうか。

- 給与の年間収入金額が2,000万円以上

- 給与所得・退職所得以外の収入が年間20万円以上ある

- 2か所以上で働いていて、主たる給与以外の収入が年間20万円以上ある

- 医療費控除、住宅ローン控除などを受けたい

- その他、源泉徴収義務のない人からの給与がある ・・・など

ビットコインで得た収入が20万円以上の場合、「給与所得・退職所得以外の収入が20万円以上ある」に該当し、確定申告をする義務があります。

雑所得20万円以下の場合は必ず別途役所で住民税申告を行うようにしましょう。

ビットコインは総合課税の累進税率が適用!雑所得で確定申告しよう

ビットコインで得た利益は総合課税の累進税率※が適用されます。

総合課税制度とはほかの所得を合計して所得税額を計算します。総合課税では課税対象額が増えるほど、税率も増える累進税率で計算されます。

その一方で株の配当金や株の譲渡益は、「申告分離課税」といい、他の所得と合算しないで税金を計算することもできます。

ビットコインで得た利益の所得区分は、「雑所得※」で確定申告しましょう。

利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得の9つの所得区分のどれにも該当しない利益にかかる税金。

雑所得の計算は以下の通りです。

雑所得の金額は、給与所得などのほかの所得と合算し、総所得金額を求め、その金額によって納める税額を計算する「総合課税」が適用されます。

総合課税の対象となる所得は、次のとおりです。

| 所得区分 | 概要 |

|---|---|

| 利子所得 | 預貯金・公社債の利子・合同運用信託、公社債投資信託・公募公社債等運用投資信託の収益の分配にかかる所得 |

| 配当所得 | 株主などが受ける利益の配当、余剰金の分配など |

| 不動産所得 | 土地や建物など不動産や船舶・航空機の貸付けによる所得 |

| 事業所得 | 農業、漁業、製造業、卸売業、小売業などの事業による所得 |

| 給与所得 | 勤務先から受ける給料・賞与などの所得 |

| 譲渡所得 | 土地や建物、株式、ゴルフ会員権、金地金などを譲渡することで生ずる所得 |

| 一時所得 | 懸賞や福引の賞金品、競馬や競輪の払戻金、生命保険の一時金など |

| 雑所得 | ほかの所得区分のどれにも該当しない所得 |

ビットコインなどの仮想通貨の売買で得た利益は、一番下の「雑所得」に分類されます。

ビットコインに税金はいくらかかる?所得税の計算方法

ビットコインは雑所得。ほかの所得区分の所得税と合算し、その総合計に課税されます。

では具体的にどれくらいの税率で税金が徴収されるのでしょうか?

所得税の税率をまとめました。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195~330万円 | 10% | 97,500円 |

| 330~695万円 | 20% | 427,500円 |

| 695~900万円 | 23% | 636,000円 |

| 900~1,800万円 | 33% | 1,536,000円 |

| 1,800~4,000万円 | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

350万円×20%-427,500円(控除額)=272,500円(課税額)という計算になります。

所得税の税率は、ランクによって大きく違ってきます。

「自分の総所得がどれくらいなのか?」を把握しつつビットコインのトレードをするのがおすすめ。税金のせいで利益が大きく変わる可能性もあることを覚えておきましょう。

ビットコインは損益通算も繰越控除もできない!

ビットコインユーザーには大変残念なお知らせです。

ビットコインや仮想通貨に関して、損益通算※はできません。

不動産所得、事業所得、譲渡所得、山林所得は計算上損失が生じた場合、利益が出ている物と差し引きし課税対象額を減らすことができる税制上のメリットのこと

つまり株やFXで損、仮想通貨で利益が出ていても、その損益を差し引いて申告することはできないのです。

株などの金融資産であれば損益通算のメリットが受けられますが、ビットコインなど仮想通貨は雑所得なのでその対象ではありません。

また譲渡益と差し引きしさらに損失が上回る場合、向こう3年は損失を繰り越しでき、後の利益と相殺・節税できる「譲渡損失の繰越控除」も仮想通貨は対象外。

損を出すと徹底的に「損」しかないので、損切のタイミングはくれぐれも注意が必要です。

ビットコインで節税できる?利確しなければ税申告は不要!

ここではビットコインの税金を節税する方法について見ていきましょう。

ビットコインに税金がかかるケースとは?物を買っても税金がかかる!

そもそもビットコインを「どのようにすると」、課税対象となるのでしょうか?

ビットコインの利益について、国税庁がタックスアンサー(国税庁に寄せられる質問と回答)で発表されています。

このタックスアンサーの示す具体的な例について、名古屋市の中村税務署に直接問い合わせてみました。

ビットコインが課税対象となるケースは、次のとおりです。

- ビットコインを売却して利益を得る

- ビットコインとアルトコインをトレードして利益を得る

- ビットコイン対応の店で買い物をする

ビットコインを円に換えると、利益が出た分だけ課税対象となります。

アルトコイン(ビットコイン以外の仮想通貨)でトレードし、利益が出た人も課税対象です。

要は仮想通貨をほかの通貨に移動すると、確定申告の必要が出てくるということ。

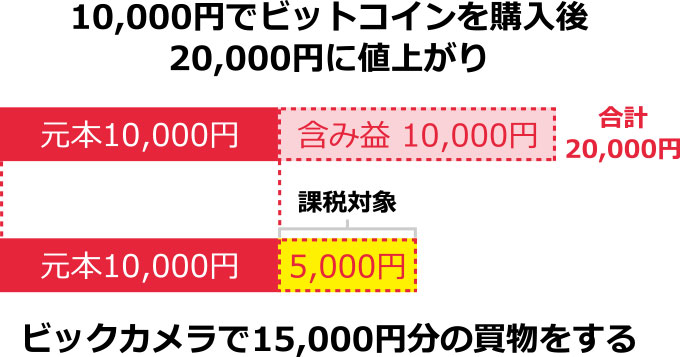

またビットコインを利用できる店が増えていますね。そこで買い物をすると、場合によっては課税対象になります。

上の図をご覧ください。

すると値上がりして得た部分である5,000円分に課税されることになるのです。

納税の対象となるのは、その年の1月~12月までの仮想通貨で得た利益です。

1年の損益を通算した金額に対して税金がかかるので、たとえば取引所Aで30万円の利益、取引所Bで10万円の損失だと、課税対象は30-10=20万円分になります。

1つの取引所で利益が出ている一方で、損失が出ている取引所もあるならば、利益確定して損益を相殺してしまうのも1つの節税対策です。

ビットコインを「保有している」状態では課税対象にはならない

ビットコインなどの仮想通貨は、日本円に換金した時点で「利益が出た」とみなされ、確定申告が必要になります。

そのため単にビットコイン(仮想通貨)を買ったorビットコイン(仮想通貨)を保有している状態では、確定申告する必要はなく、課税対象とはなりません。

つまり利益確定したり、「お金」や「モノ」に変えなければ、納税の義務は生じないのです。

ビットコインの将来性に賭け、長期的な資産運用を行う人は税金の心配をする必要はありませんね。

ビットコインのブロックチェーンは取引情報が改ざんできないことは教えたな。取引履歴はどこまでもさかのぼることができるぞ。「いつかバレるかも」なんてビクビク人生を送っていては少しも楽しくないぞ!

申告した内容が少なかった場合は「過少申告課税」や「延滞税」の対象に。この先何年も脱税の恐怖に怯えるよりは、正確な税申告をしておいた方が安心です。

今後、仮想通貨が一般的に普及し、税金面でなんらかの優遇措置が取られるようになることを祈るばかりです!

ビットコインは2017年から消費税が非課税に!

2017年7月から、ビットコインなどの仮想通貨を売買する際にかかる消費税は非課税になりました。

以前はビットコインは「モノ」という位置づけで、消費税の課税対象だったのです。

しかしビットコインの売買にそのつど消費税がかかっているのでは、個人投資家にはあまりにも割りに合いません。

ビットコインはこれまで法整備が進んでおらず、「消費税法の適応外である海外の取引所で交換したときにはどうなるのか」など不透明なところが多かったのが現状でした。

欧米でもビットコインの売買に消費税がかかる国は少なく、日本の消費税非課税化は当然の動きだともいえるでしょう。

ビットコインに関する法律は今後も整備されていくでしょう。安全に取引できる環境が整っていくと考えられます。

ビットコインの売買におすすめの取引所

この記事を読んで、ビットコインの売買に興味を持った方もいるのではないでしょうか。

今からでも遅くはありません、安心できる取引所にアカウントを作りましょう。

まず最初におすすめしたいのが、bitFlyer(ビットフライヤー)です。

bitFlyer(ビットフライヤー)がおすすめの理由

- セキュリティと資本力があり安心して利用できる

- 世界中のユーザーが利用している取引所

- ライトニングFXでレバレッジ取引が出来る

- 「販売所」のスプレッド(手数料)の低さが格安

ビットフライヤーは最新技術を使い高いセキュリティを誇っており、パソコンだけでなくアプリでも簡単に取引が可能で多くの人々に支持されています。

ビットコイン、リップル(XRP)、イーサリアム、ビットコインキャッシュなど 32 種類の仮想通貨を なんと1 円から売買できるんですよ。

初心者の方でも、気軽にチャレンジできますね。

bitFlyer(ビットフライヤー)の口コミ

評価:★★★★★

ビットコインが貰えるのが魅力

アプリが初心者でもすごく見やすく分かりやすいです。

入出金の反映も早く、他の似たようなサイトやアプリも利用してみましたが、今はビットフライヤーしか利用していません。

経由してサービスを使うとビットコインがもらえるというのも魅力で、すごくよく利用しています。

評価:★★★☆☆

種類が豊富で少額投資もできる

ビットフライヤーのよかった点は購入が0.00000001 BTCから購入できます。

それからビットフライヤー経由で登録されているECサイトでショッピングをしたり、ネットサービスの会員登録をすると報酬としてビットコインを手に入れることができます。

評価:★★★★☆

見やすく初心者向け

価格変動のグラフがわかりやすいです。金額の上限も赤字や色文字で変化が見てわかるのでいいです。

文字もみやすいフォントになっています。問い合わせもスピーディーに対応してもらえ、アドレス変更や登録情報の変更ができました。

ニュース情報で仮想通貨に関するニュースや予測があるので、初心者の方でも気軽に仮想通貨について学習しながら投資ができると思います。

ビットコインのようにこれから数倍、数十倍の価値になるかもしれない仮想通貨が沢山あるぞ。

bitFlyerの特集記事「※要注意!ビットフライヤーの評判・口コミはやばい!?」も要チェックだ。

マネックスグループ傘下のコインチェック

コインチェックは2018年4月よりマネックスグループのメンバーとなりました。

マネックスグループは東証1部上場企業で「マネックス証券」も傘下に持ち、日本中の人々から信頼を得ているグループ会社です。

またビットコインだけでなく、売買できる仮想通貨は国内の仮想通貨取引所では最大級!29種類もの仮想通貨を取り扱っています。

- 東証1部上場企業の傘下で安全

- 取り扱う仮想通貨の種類が国内最大級

- 取引所の手数料が無料!

- 注文方法がシンプルで分かりやすい

- チャット機能でユーザ同士で情報交換が出来る

ビットコインのようにこれから数倍、数十倍の価値になるかもしれない仮想通貨が沢山ありマス!

ビットコインで得た利益は正確に確定申告しよう!

2017年7月からビットコインの譲渡に関しては消費税が非課税になりました。ビットコインは「モノ」ではなく、「お金」であるという正式なお墨付きをいただいたのと同じことかもしれませんね。

いまこそビットコインなど仮想通貨の将来性に投資するチャンス。ビットコインという新天地にいち早く乗り出したもの勝ちなんです!

しかし利益が出た分については正確に確定申告し、くれぐれも申告漏れのないよう気をつけましょうね。