家を貸すと、どれほどの利益が生じるだろうと考える人は少なくありません。家を貸すことで得られる利益を詳しく把握するためには、貸すことで得られるメリットや、利益を損ないかねないデメリットについて知っておくことが大切です。また、どのような維持管理費用が発生するか、家賃収入を安定して得られるかという点を知っておく必要もあります。

そこでこの記事では、家を貸すメリットやデメリット、貸すときの流れや注意点について詳しく取り上げます。また、家を貸すべきか売却すべきかで迷っている人のため、決め手となるポイントについても解説していきます。あなたのマイホームを、損なく活用するための手引きとしてお役立てください。

※2014,2016,2017年 実査委託先:楽天リサーチより- 家を貸すメリットには、家賃収入、将来の住み家を確保、犯罪被害のリスクが低い、老朽化の軽減などがあります。デメリットは、空き室リスク、修繕やリフォームなどの手入れが必要、自分のタイミングで契約解除できないなどです。

- 家を貸す流れは、管理方法を決める、貸し出す家を整備する、入居者を募集する、必要な管理を行うといった順で行います。

- 注意点として、賃貸での活用は住宅ローン借り入れの目的として認められません。住宅ローンが残っている状態で賃貸を行いたい場合は、金融機関に相談して事業用ローンへ切り替えるなど必要な対処を行いましょう。

家を貸す4つのメリット

家を貸すと、家賃収入が定期的に得られるというメリットが思い浮かぶでしょう。しかし、家を貸すことで得られるメリットはそれだけではありません。

以下の部分では、家賃収入を含め、家を貸すことで得られる4つのメリットについて解説していきます。

家賃収入が得られる

家を貸す最大のメリットは、借り手がいる限り定期的な家賃収入が得られるということです。仕事で得られる給与収入にプラスして、インカムゲインが得られるので、経済的な余裕が生まれるでしょう。

また、通常の副業とは違い、労働せずに利益を生み出せるという点も魅力のひとつです。突然、給与収入が減ってしまったり、体調を崩して思うように仕事を行えなくなったりしたときにも、家賃収入があることで、基本的な生活を維持していくことができます。以下2つの記事では、一戸建てを賃貸経営するメリットや、マンションを賃貸経営するときに役立つ情報を提供しています。ぜひ、あわせてご覧ください。

将来の住み家を確保できる

転勤といった理由で一時的に空き家となってしまうようなケースでは、家賃収入だけではなく、将来住む場所を確保しておけるというメリットもあります。

同じ地域に戻ってくることがわかっている場合、家を売却してしまうと、再度購入する必要が生じます。自分に合った家を探す手間や、購入費用を用意する必要が出てくるため、大きな負担となるでしょう。しかし、家を貸しておくならば、そのような負担を強いられることがありません。思い入れのあるマイホームを売却せずに済みます。

犯罪被害リスクが少ない

家を貸すことは、不審者の隠れ場になってしまうことや、放火されてしまうといった犯罪リスクを回避することにもつながります。近年、空き家問題の中でも特に懸念されているのが、犯罪の温床になってしまうという点です。

人けがない家があることは、地域住民の不安材料となるだけでなく、治安にも大きく影響してくることでしょう。家を人に貸し出すならば、治安悪化を招いて地域住民とトラブルになってしまうことを避けられます。また、以下の記事を読んで、空き家にしておく危険性について知識を深めておくのもおすすめです。

老朽化を軽減できる

人が住んでいることで、老朽化を軽減できるというメリットもあります。まめに掃除をしたり、窓を開けて換気を行うことで、ほこりが溜まってしまったり、空気のよどみでカビが発生してしまったりすることもありません。

また、人が住んで管理してくれているということは、資産価値を維持するのにも役立ちます。空き家にしておくより、固定資産税を安くすることができるという利点も。不動産としての価値を下げてしまわないためにも、家を貸すという選択は賢明と言えるでしょう。

家を貸す3つのデメリット

家を貸す前には、デメリットを知って対策しておく必要もあります。

不動産投資と同様、借り手が見つからずに収入が得られなかったり、所有者であるがゆえに維持管理の手間がかかるといった点が挙げられます。続く部分では、それらの点に絡む3つのデメリットについて具体的に見ていきましょう。

空き室リスクがある

賃貸として運営している以上、借り手がいない時期が発生するリスクはついて回ります。空き室になると、住宅ローンの支払いや、固定資産税の支払いが大きな負担となるケースも少なくありません。特に、人気のエリアではない場合や、通勤通学に不便な地域だった場合には、空きが出てしまうことを想定しておく必要があります。

では、空き室となってしまうリスクを回避する方法はあるのでしょうか?以下の記事では、空き室対策を模索している人におすすめの対策を、豊富に扱っています。ぜひ参考にしてください。

修繕やリフォームなどの手入れが必要

家の所有者は、きれいな状態を維持したり修繕が必要な箇所を直す責任があります。賃貸として貸し出すときには、借り手により魅力的に感じてもらうために、リフォームや修繕費用を捻出する必要があるでしょう。

また、借り手が退去した後、次の借り手を見つける前に、再度貸し出せる状態に整えておくための費用も発生します。必要になるメンテナンスには、畳の張替えや、クロスの張替え、配管設備が挙げられます。あらかじめそれらの費用を試算して、家賃収入から積み立てておけば、慌てて費用を準備しなくてもよくなるでしょう。以下の記事は、資産運用に役立つ維持費や税金の相場を紹介しています。あわせて読んでおきましょう。

自分のタイミングで契約解除できない可能性

家を貸す契約方法によっては、自分が再度住みたいときに契約解除ができないこともあります。賃貸契約によっては、借り手を保護することに重きを置いたものもあるため、所有者の都合で契約を更新せずに終了するのが認められないこともあるのです。

このデメリットを回避するためには、2つある契約方法のうち、どの方法が自分に合っているのかを見極める必要があります。この記事の後半では、自分に合わせた契約方法を選ぶことについての見出しも取り上げています。先にその点を知りたい方は、こちらからチェックしてみましょう。

家を貸す流れをチェック

家を貸す流れをあらかじめ把握しておくと、実行する際に円滑な手続きを行えます。以下は、一軒家を貸すときによく行われている流れです。

- 管理方法や管理会社を決める

- 貸し出す家を整える

- 入居者を募る

- 入居者が決まったら、維持管理を行う

それでは、各手順ごとに必要な手続きを見ていきましょう。

管理方法を決める

家を貸すときの管理方法は、主に以下3種類があります。

- 自主管理

- 管理委託

- サブリース型

それぞれどのような管理方法なのかを、以下で詳しく解説します。

自主管理

自主管理は、所有者自らが管理を行う方法です。家賃の受け取りから入居者トラブルの解消まで、所有者が管理のすべてを担います。管理自体は所有者が行いますが、入居者探しや、契約の締結は不動産会社に依頼するのが一般的です。家賃の利益を少しでも多く得たいと考えている人に向いているでしょう。

管理委託

管理全般を面倒に感じている人におすすめなのは、管理委託です。この方法は、家を貸すことにした人によく選択されている方法で、不動産賃貸業のプロに管理をお願いできる安心感があります。

サブリース型

一方、サブリース型は、不動産会社に貸し出しを行うという方法です。不動産会社が借り主となるため、空き室リスクに悩む心配もありません。ただ、一般の家賃相場よりも安くなりやすいというデメリットもあるため、空き室リスクが高いと考えられる地域で賃貸を考えるときに利用する方が得策でしょう。

上記3つから管理方法を選択した後は、管理会社に依頼すると共に、賃料の金額や、契約期間、ペット可にするのか、喫煙はOKかなどの細かな条件を決めていきます。管理会社に条件を提示する前に、細かな条件をあらかじめ決めておけば、よりスムーズに手続きを進められるでしょう。

貸し出す家を整備する

管理会社への委託が決まったら、早めに家の中にある荷物を運び出し、事前の清掃や修繕箇所の洗い出しを行いましょう。リフォームが必要であれば、この段階で済ませておくことができます。

入居者が住み始めてからトラブルが発生すると、クレームがついてしまったり、借り手が退去してしまったりする可能性を高めてしまうことにもなりかねません。あらかじめ、電気や水道、ガスなどの配管設備は正常に使えるかという点も確認しておきましょう。

入居者を募集する

家の整備が済んだ後は、いよいよ入居者の募集を行います。広告活動や入居希望者の内見は管理会社が担ってくれるため、所有者が立ち回る必要はありません。通常、入居希望者に家を貸すかどうかをジャッジするのは不動産所有者ですが、管理会社のプロの目で判断してもらうこともできます。

入居者が決定したならば、賃貸契約書を交わして契約を締結します。そのときには、入居者と家の所有者双方で、再度契約内容を確認しておけば、のちのち問題が起きるのを防げるでしょう。

必要な管理を行う

鍵を引き渡して入居が始まった後は、管理会社に依頼しつつ、入居者の使用状況を見守るなどして管理を行っていきます。基本的に、トラブルが起きたときの対処は管理会社が行いますが、自主管理を行っている場合は、所有者が対応しなければなりません。

万が一、入居者の契約内容違反が見られる場合、違反行為をやめるように通達します。それでも改善が見られない場合には、契約解除を行う必要が出てくるでしょう。その際に、家の修繕費用が敷金を上回るようであれば、追加で入居者に請求することも可能です。そのようなトラブルに対応しなければならないときには、必ず証拠となる書面を残しておくようにし、問題が大きくならないように万全の対策を行いましょう。

不動産会社の選定には一括査定サービスがおすすめ

自宅を賃貸に出す場合、不動産会社に依頼し、入居者を募集するのが一般的です。この際、契約する不動産会社は慎重に選ぶ必要があります。大切な自宅を賃貸に出すのですから、信頼できる入居者を選定してくれ、トラブルが起きた際にもすぐに対応してくれる業者を選ぶべきです。

不動産会社を選定する際に便利なのが、家賃の一括査定サービスです。複数の業者に自宅を貸し出した際の家賃を見積もってもらえるサービスで、気に入った業者が見つかれば、契約し入居者募集まで依頼することができます。

とくに、編集部がおすすめしたいサービスが『イエカレ』です。イエカレがおすすめな理由を以下にまとめています。

自宅を賃貸に出す場合、不動産会社に依頼し、入居者を募集するのが一般的です。この際、契約する不動産会社は慎重に選ぶ必要があります。大切な自宅を賃貸に出すのですから、信頼できる入居者を選定してくれ、トラブルが起きた際にもすぐに対応してくれる業者を選ぶべきです。

不動産会社を選定する際に便利なのが、家賃の一括査定サービスです。複数の業者に自宅を貸し出した際の家賃を見積もってもらえるサービスで、気に入った業者が見つかれば、契約し入居者募集まで依頼することができます。

とくに、編集部がおすすめしたいサービスが『イエカレ』です。イエカレがおすすめな理由を以下にまとめています。

- 全国400社の不動産業者のうち最大8社から家賃収入の見積もりを受けられる

- 信頼できる業者が見つかれば、そのまま契約して入居者探しを依頼できる

- 顧客満足度No.1、安心度使いやすさNo.1、参画企業社数の情報量No.1(※)

家を貸したら確定申告は必要なのか

家を貸すときに出る賃料利益は、税金の支払いに影響してくるのでしょうか?

ここからは、その点に焦点をあてて、確定申告をしなければならないケースやそうでないケースについて解説していきます。また、家を貸しているときに支払いの可能性が出てくる税金についても見ていきましょう。

確定申告をする基準

家を貸すことで出た利益が年間20万円を超える場合は、給与以外の所得とみなされるため、所有者自身が確定申告する必要があります。この20万円という金額は、家賃の合計金額ではありません。

確定申告を行うときには、家賃収入からかかった経費を差し引いて純利益を割り出します。経費を差し引いた結果、利益額が20万円を超えないならば、確定申告の対象とはなりません。

しかし、確定申告を行っておけば、家賃収入で損をしてしまったときに課税対象金額が減り、税の還付をしてもらえる可能性もあります。申告を行うのは手間がかかる作業ではありますが、きちんと行っておくことで受けられる恩恵も多くなるため、ぜひ行っておきましょう。

家を貸すときに支払う税金の種類

家を貸すことで利益が出た場合、以下3つの税金が課せられます。

- 所得税

- 復興特別所得税

- 住民税

所得には、家賃の他に敷金礼金も含まれます。また、退去時に敷金を返還しなかった金額があれば、その額も所得の対象です。所得額を割り出すときには、以下の計算式で求めましょう。

復興特別所得税は、所得額に課せられるのではなく、所得税額に2.1%を掛けることで求められます。また、住民税は各地方自治体によって掛けられる税率が異なるため、より詳しい額を知りたい場合は、賃貸としている不動産のある市町村へ問い合わせましょう。

家を貸す際に留意すべきポイント

家を貸すときには、注意すべきポイントもいくつかあります。特に、自分に合った家の貸し方か、住宅ローン残債があるかといった点は、事前に考慮しておかなければなりません。

どのような契約方法の種類があるのか、また、住宅ローンの残債があるときにはどこに相談できるのかについて詳しく解説していきます。

自分に合った契約方法を選ぼう

家の貸し出しを行う契約方法は2種類あり、期間や条件に合わせて選ばれるのが一般的です。各契約種類の概要を以下の表で見てみましょう。

| 普通借家契約 | 定期借家契約 |

|

|

確実に戻ってくるタイミングが決まっているのであれば、定期借家契約で家を貸すのが賢明です。定期借家契約は、貸し出す側の都合で賃貸期間が決められるだけでなく、契約更新を行わなくても問題ありません。自分がまた住みたいタイミングで戻ることができるように対策をしておきましょう。

以下の記事では、普通借家契約と定期借家契約の違いについて、さらに詳しく解説しています。事前に読んでおくのもおすすめです。

マイナビニュース「人気物件はこの契約が当たり前に?「定期借家契約」を解説」

自分にマッチする管理方法を選ぼう

自分に合わせた管理方法を選定することも大切です。先に挙げた3つの管理方法のうち、どの方法にするかによっては得られる利益にも差が生まれます。

また、管理を委託する内容にも違いがあるため、管理会社にお願いしたにもかかわらず、思っていたよりも管理をする手間を省けなかったというケースも。自分の求める管理形態を明確にしておき、その条件に合った方法を選ぶことで、そのような事態が起こるのを防げるでしょう。

住宅ローン残債は金融機関に相談しよう

住宅ローンが残っている場合は、家を貸すことができるのか金融機関に相談する必要があります。なぜなら、賃貸としての活用は、住宅ローン借り入れの目的として認められないためです。

金融機関から同意が得られれば、原則、事業用ローンへの切り替えを行うことになります。その際には以下の点に留意しておく必要があります。

- 事業用ローン切り替えの手数料が必要

- 金利が高くなる可能性がある

- 住宅ローン控除の対象からは除外される

上記の点は、今後返済していくときの負担増加につながります。負担が増したときの対処法についても考えておけば、破綻することを回避できるでしょう。

家を貸すか売却するかを決める3つのポイント

この記事を読んでいる方の中には、家を貸すことと、売却することで悩んでいる人もおられるでしょう。どのような点を考慮すると賢く決定できるのでしょうか?決め手となる3つのポイントをご紹介していきます。

家を空ける期間の長さで決める

家を貸す期間を決め手にすることもできます。3年以内の期間で不在にするのであれば、家を貸すことができるでしょう。しかし、それ以上の長期であったり、具体的に戻ってくる時期がわからなかったりする場合には、売却を検討することができます。

長期間不在にするが、思い入れがある家でどうしても売却したくないといった場合には、空き家を活用した事業を始めるのもおすすめです。以下に挙げる記事から、さまざまな活用方法を取り入れましょう。

今後住む予定があるかどうか

今後住む可能性が低いときには、売却を検討することができます。帰ってきて住む可能性があるかどうかは、子供の成長時期や、定年退職の可能性からも探ることができるでしょう。最新の相場を知りたいなら、一括査定サイトで複数社に査定依頼を出し結果を比較するのがおすすめです。

売却するほうが良いと判断するならば、少しでも多く売却益を残すために高く売るための対策を講じる必要があります。以下の記事を参考に、売却益を高める工夫を取り入れましょう。

悩ましいのは、ローンの残債がある家を売却することにしたケースです。以下に挙げる記事では、住宅ローンの支払いが残っている家を売却するときに役立つ情報を取り上げています。

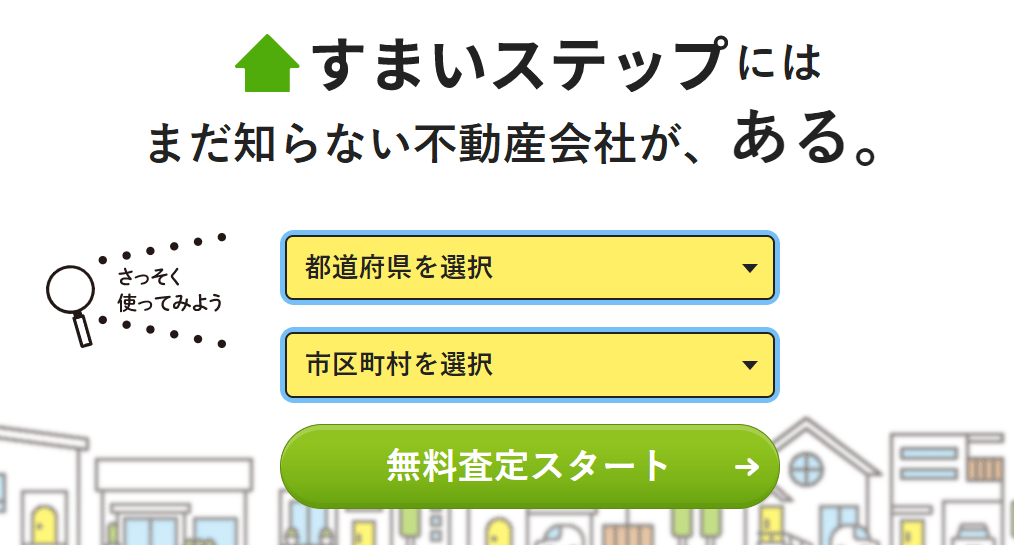

おすすめの一括査定サイトは「すまいステップ」

- 初めてで不安だから実績のあるエース級の担当者に出会いたい

- 厳選された優良不動産会社のみに査定を依頼したい

- 悪徳業者が徹底的に排除された査定サイトを使いたい

\ 厳選した優良会社に査定依頼 /

すまいステップで一括査定する

その他の一括査定サイトや選び方について詳しく知りたい方は、こちらの記事もおすすめです。

賃貸の需要がある立地であるかで選ぶ

賃貸としての需要がない地域の場合は、売却をする方が賢いと言えます。そのような地域では、家を貸し出してもなかなか借り手が見つからず、管理費だけが膨らんでしまうでしょう。結果的に、利益はゼロのまま出費を支払い続ける赤字状態となってしまいます。

売却すれば固定資産税を支払わなくてもよくなるため、ランニングコストを抑える事にもなるでしょう。以下2つの記事では、戸建てとマンションそれぞれの不動産タイプから、賃貸にするか、売却にするかを選ぶのに役立つ情報をさらに詳しく扱っています。ぜひ、参考にしてください。

まとめ

家を貸すときには、あらかじめ自分に合った契約方法や管理形態を知っておくと失敗せずに済みます。家を貸すメリットとデメリットを把握すれば、契約方法や管理形態を選ぶことにも役立てられるでしょう。

また、貸し出しの流れと共に、必要になる税金についての知識もインプットしておきましょう。そうすれば、家を貸すことで得られる利益を多く手元に残すのに役立ちます。ぜひこの記事で取り上げた点を、家を貸すための手引きとし、あなたの目的に合った資産の活用を行いましょう!

※「マイナビニュース不動産査定」は以下に記載されたリンク先からの情報をもとに、制作・編集しております。

・https://www.land.mlit.go.jp/webland/

・https://www.rosenka.nta.go.jp/

・https://www.retpc.jp/chosa/reins/

・https://www.land.mlit.go.jp/webland/servlet/MainServlet

・https://www.zentaku.or.jp/cms/wp-content/uploads/2022/02/2021-fudousan-anke-to.pdf

◆記事で紹介した商品・サービスを購入・申込すると、売上の一部がマイナビニュース・マイナビウーマンに還元されることがあります。◆特定商品・サービスの広告を行う場合には、商品・サービス情報に「PR」表記を記載します。◆紹介している情報は、必ずしも個々の商品・サービスの安全性・有効性を示しているわけではありません。商品・サービスを選ぶときの参考情報としてご利用ください。◆商品・サービススペックは、メーカーやサービス事業者のホームページの情報を参考にしています。◆記事内容は記事作成時のもので、その後、商品・サービスのリニューアルによって仕様やサービス内容が変更されていたり、販売・提供が中止されている場合があります。