従業員及びその扶養親族などのマイナンバーを記載して提出しなければならない源泉徴収票や給与支払報告書を作成する年末調整の時期が近づいてきました。

昨年従業員などからマイナンバーを収集し、必要な書類にマイナンバーを記載・提出した事業者や、事業者から委託を受けて年末調整を処理する税理士などが、今年の年末調整に向けて準備しなければならないことを整理しておきましょう。

従業員・扶養親族情報など変更点を確認する

従業員を雇用している事業者にとって、個人番号関係事務実施者として行う2度目の年末調整時期が迫ってきました。昨年、すでに従業員等からマイナンバーを収集し、源泉徴収票や給与支払報告書、支払調書などにマイナンバーを記載し提出している事業者の場合でも、以下のような点を確認する必要があります。

①すでに提供を受けているマイナンバーに変更がないか

対象:従業員及び扶養親族、支払調書の取引先となる個人事業主など

②今年新たに雇用した従業員及び扶養親族のマイナンバーは収集済みか

③昨年から継続して雇用している従業員の扶養親族に異動はないか

④今年廃棄しなければならないマイナンバーはないか

従業員及びその扶養親族については、前年と変更がない場合でも、毎年扶養控除等申告書にマイナンバーを記載することとされています。一方、支払調書の取引先となる個人事業主で継続的な取引関係にある場合は、当初提供を受けたマイナンバーを継続して利用することが可能とされています。

この原則にそくして、上記の①~④の対応方法を考えていきましょう。

まず①は、何らかの事情(自身のマイナンバーの紛失・漏えい等)により、マイナンバーが変更されたケースがあるかどうかを確認するものです。社外の取引先になる支払調書でマイナンバーの記載が必要となる個人事業主には、早めに確認のための連絡を取りましょう。従業員や扶養親族については、②や③と合わせて扶養控除等申告書を収集する際に確認すれば良いでしょう。変更がないことの確認が取れれば、昨年提供を受けたマイナンバーをそのまま使用すれば良いことになります。

次に、②については、入社時点でマイナンバーを収集していれば、継続して雇用している従業員と同様に③の確認に進むことになりますが、入社時点で扶養親族まで含めたマイナンバーを収集していない場合は、今年の扶養控除等申告書提出時に収集することになります。

また、③でも今年子供ができたり、両親を扶養に加えたりなど、新たに扶養親族が増えたケースなどでは、その分のマイナンバーを収集しなければなりませんので、何れにしても扶養控除等申告書提出時に収集することになります。

これらのケースでは、昨年から変わらない分も含めて、扶養控除等申告書にマイナンバーを記載して提出してもらうことが原則になっていますが、事業者にとって、7年保管が義務付けられている扶養控除等申告書に、毎年マイナンバーが記載されて提出されると、それだけ厳重管理しなければならない書類が増え続けることになります。

昨年もこの連載で書きましたが、一定の要件を満たせば、扶養控除等申告書へのマイナンバーの記載を省略することができます。一定の要件とは、「従業員が扶養控除等申告書の余白に「マイナンバー(個人番号)については給与支払者に提供済みのマイナンバー(個人番号)と相違ない」旨を記載した上で、給与支払者において、既に提供を受けている従業員等のマイナンバー(個人番号)を確認し、確認した旨を扶養控除等申告書に表示するのであれば、扶養控除等申告書の提出時に従業員等のマイナンバー(個人番号)を記載しなくても差し支えありません。」(国税庁 源泉所得税関係に関するFAQ Q1-15-1)とするものです。

(図1) は今年の年末調整で従業員が提出する「平成30年分 給与所得者の扶養控除等(異動)申告書」です。

平成29年度税制改正により、配偶者控除及び配偶者特別控除の控除額の改正が行われ、平成30年分以後の所得税から適用されることから、(図1)の平成30年分の扶養控除等申告書では、控除対象配偶者欄が源泉控除対象配偶者欄と変更になり、控除対象扶養親族欄が一人分少なくなるなど様式が変更となり、マイナンバーの記載する欄も変更になっています。

この扶養控除等申告書にマイナンバーを記載しないようにするためには、従業員が扶養控除等申告書を提出するまでに、まだ未収集の今年入社した社員の扶養親族や、新たに扶養親族になった分のマイナンバーを収集しておきます。そして、[図1]の扶養控除等申告書に従業員がマイナンバー以外の必要事項を記載した上で、欄外に「マイナンバー(個人番号)については給与支払者に提供済みのマイナンバー(個人番号)と相違ない」と記載します。そして、事業者は管理しているマイナンバーが従業員及び扶養親族の分揃っていることを確認し、欄外に「マイナンバーを確認した」と記載すれば、扶養控除等申告書へのマイナンバーの記載を省略することができます。

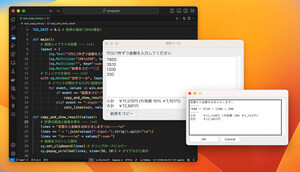

マイナンバーの収集・管理については、すでに昨年収集時に確立した方法があれば、その方法にそって収集することになりますが、これまでの収集・管理方法に不安がある場合は、システムを変更することも検討しましょう。その場合のお勧めは、クラウドでマイナンバーを管理でき、給与計算から年末調整、法定調書、そして電子申告まで行えるシステムです。

クラウドでのマイナンバー管理では、従業員などが自身及び扶養親族のマイナンバーをスマートフォンなどから登録でき、さらに本人確認に必要な書類なども写メで撮影して登録できるようになっています。この仕組みを使えば、事業者へ本人確認書類の写しを書面で提出する必要がなくなる分、マイナンバーを紛失・漏洩するリスクを軽減することができます。特に、税理士が年末調整を請け負う場合、税理士がオンプレミスのシステムを利用しているケースでは、マイナンバーを記載した書類や本人確認書類の写しを、従業員から事業者へ、事業者から税理士へと受け渡すことになり、マイナンバーを紛失・漏洩するリスクが増えると同時に、税理士事務所でマイナンバーを管理するため、事務所のセキュリティ対策についてもどこまでやれば充分なのかと不安が付きまといます。

事業者も税理士も、昨年から今年にかけて、個人番号関係事務実施者としてマイナンバーの収集から管理、提出まで経験しました。そのなかで、現状の管理手法に少しでも不安があれば、より安心で安全なマイナンバー管理システムとして、クラウドでのマイナンバーシステムを導入することをお勧めいたします。

次に④の、廃棄しなければならないマイナンバーの確認です。 退職者や扶養親族から外れる扶養者などで、今年の年末調整でマイナンバーを使用しないケースでは、退職者や扶養親族のマイナンバーは直ちに廃棄することはできませんので注意が必要です。

本来マイナンバーを記載して提出することになっている扶養控除等申告書は、7年間の保管が求められています。一定の要件を満たすことで、マイナンバーの記載を省略している場合でも、マイナンバーは扶養控除等申告書と紐づけて管理されているということになりますので、扶養控除等申告書の保管期間はマイナンバーを削除するなど廃棄することはできません。

一方、昨年講演や原稿執筆などに対する報酬などで支払調書に必要なため収集した個人事業主のマイナンバーで、今年は不必要になるケースでは、必要ないことが確認できた時点で、マイナンバーを削除・廃棄する必要があります。年末から来年の年初にかけて、これに該当する事例がないか確認して、必要がなくなった個人事業主のマイナンバーは、確実に削除・廃棄しておきましょう。

まだ収集できていない従業員や取引先の個人事業主のマイナンバーについて

従業員からマイナンバーの提供を拒否され、前回源泉徴収票や給与支払報告書にマイナンバーを記載しないまま提出したケースでは、事業者が源泉徴収票や給与支払報告書にマイナンバーを記載することは義務であることを説明し、マイナンバーの提供を求めることとされています。ただし、マイナンバーの提供拒否ついて本人の意思が固い場合は、職場での関係を悪化するほど強く出ることはできないでしょうから、扶養控除等申告書の提出を求める際に、再度提供を求め、改めて提供を拒否された場合は、その経過などを記録・保存し、事業者がマイナンバーの記載義務を怠ったのではないことを明確にしておく必要があります(国税庁 源泉所得税関係に関するFAQ Q1-13参照)。

昨年、事業者がなかなか収集できなかったのが、支払調書の取引先となる個人事業主のマイナンバーです。そのためか、内閣府・国税庁では、10月13日に「不動産の売主・貸主のみなさまへ 取引先へマイナンバーの提供をお願いします」と題するリーフレットの更新版を公表しました((図2)参照)。

このリーフレットが、不動産の売主・貸主である個人事業主の元に直接配布されているのかは定かではありませんが、改めて、この時期にこのリーフレットが更新して公表されるということは、それだけ、「不動産の使用料等の支払調書」などの取引先である個人事業主のマイナンバーの記載が少なかったことが想定されます。

こうしたリーフレットにより、不動産の売主・貸主である個人事業主でも、取引先にマイナンバーを提供する必要があることが認識されていれば、それだけ、提供を求めやすくなっている可能性もあります。

昨年、事業者が収集できなかった支払調書の取引先となる個人事業主のマイナンバーについても、改めて支払調書の取引先が個人事業主の場合は事業者が支払調書にマイナンバーを記載することが義務付けられていることを説明して、提供を求めることになります。それでも、提供が受けられなかった場合には、従業員の場合と同様に、その経過などを記録・保存し、事業者がマイナンバーの記載義務を怠ったのではないことを明確にしておく必要があります(国税庁 法定調書に関するFAQ Q1-5参照)。

マイナンバー記載の給与支払報告書が提出されたのは、今年の1月が初めてのことでしたが、その影響か、今年は扶養情報の誤り(扶養にしていた子供に所得があり本来控除対象の扶養者ではないとか、兄弟で両親を扶養親族にしている二重扶養の問題など)を地方税当局から指摘され、地方税の修正が行われるケースが多くなっているようです。それだけ、マイナンバーが行政当局によって利用されていることを、この事例から見て取ることができます。

今回は、すでにマイナンバーを収集・管理している事業者や税理士が、今年の年末調整に際して、マイナンバー関連で確認しておくべきことを整理してみました。ただし、一方でマイナンバーの収集・管理ができないまま、マイナンバーの必要な書類でもマイナンバーの記載をしないまま提出した事業者も、まだまだ数多くいると思われます。行政当局によるマイナンバーの利用が本格化していることを考えると、これらの事業者にそれなりのプレッシャーがかかってくることも想定されます。これらの事業者では、いざという時のために、マイナンバーを収集・管理するための体制づくりについて、早めに検討しておくことをお勧めいたします。

中尾 健一(なかおけんいち)

アカウンティング・サース・ジャパン株式会社 取締役

1982年、日本デジタル研究所 (JDL) 入社。30年以上にわたって日本の会計事務所のコンピュータ化をソフトウェアの観点から支えてきた。2009年、税理士向けクラウド税務・会計・給与システム「A-SaaS(エーサース)」を企画・開発・運営するアカウンティング・サース・ジャパンに創業メンバーとして参画、取締役に就任。マイナンバーエバンジェリストとして、マイナンバー制度が中小企業に与える影響を解説する。