マネ―スクエアのチーフエコノミスト西田明弘氏が、投資についてお話しします。今回は、米国の金融政策について解説していただきます。

→前回「米FRBはいよいよ利上げ、そして量的引き締めに踏み切るのか」

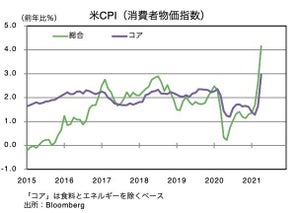

米国の中央銀行にあたるFRB(連邦準備制度理事会)は、昨年11月のFOMC(公開市場委員会)でQE(量的緩和)を段階的に縮小・停止するテーパリングを開始しました。そして、同12月のFOMCではテーパリングのスピードアップを決定したうえで、早い段階で利上げや保有債券を縮小させるQT(量的引き締め)を行うことも示唆しました。

FOMC参加者は公の場で異口同音に、状況に変化がなければ今年3月のFOMCで利上げを決定する可能性が高いと述べており、3月の利上げは既定路線となっているようです。次回1月25-26日のFOMCでは、利上げに向けたさらなる地ならしが行われるかもしれません。

以下では、その他の主要中央銀行、BOE(英国)、ECB(ユーロ圏)、BOJ(日本)についても、金融政策の方向性を概観しておきます。基本的には高騰を続けるインフレにいかに対応するかがポイントです。

BOEは2月利上げ、年4回利上げも

英国では昨年12月中旬からオミクロン株の感染が急拡大しましたが、足もとでは新規感染者数にピークアウトの兆候がみられます。経済へのダメージも限定的、かつ短期間との見方が増えているようです。ジョンソン英首相は1月19日、新型コロナの感染者数がピークを過ぎたとして、マスク着用などの規制強化策を解除すると発表しました。

BOE(英国中央銀行)は昨年12月に利上げを実施(政策金利0.10%⇒0.25%)。インフレ率が22年前半中に6.0%に達すると予想しており、また足もとの労働市場のひっ迫からくる賃金上昇圧力を懸念しています。

1月20日時点のOIS(翌日物金利スワップ)によれば、市場は2月3日のMPC(金融政策委員会)での利上げを確実視しており、22年中にさらに3回(計4回)の利上げを織り込んでいます(いずれも1回=0.25%の利上げを想定)。

ECBは22年後半に利上げも

ユーロ圏の金融政策を司るECB(欧州中央銀行)の公式見解は依然として、「高インフレは一時的」です。ラガルド総裁は、22年中の利上げは「ほぼない(very unlikely)」と明言してきました。同総裁は1月20日にも、「米FRBのように金融政策の正常化を急ぐ理由は全くない」と述べました。ただし、ECB内部ではインフレ懸念が強まっているようです。ドイツ連銀のナーゲル新総裁は1月11日に、高インフレが現在の想定よりも長期化する可能性を警告し、他の理事会参加者に物価動向を注視するように促しました。

OIS(翌日物金利スワップ)によれば、現在マイナス0.50%の政策金利を今年9月に0.10%利上げする確率が約9割織り込まれています。

BOJは金融緩和を継続へ

BOJ(日本銀行)は18日の金融政策決定会合で、物価見通しを小幅上方修正し、これまで下振れリスクが大きいとしてきた先行き判断を中立に変更しました。ただし、それは世界的なインフレ高騰を反映したものであり、金融政策の変更を示唆するものではないでしょう。黒田総裁は会合後の会見で、「金融緩和を修正する必要は全くない」と断言しました。

OIS(翌日物金利スワップ)によれば、現在マイナス0.10%の政策金利を22年中に0.10%幅で利上げする確率は1割も織り込まれていません。

もちろん、高インフレが続くか否か、オミクロン株の影響がどう出るか、などによって金融政策の予想も大きく変わりうるでしょう。各国(地域)の金融政策を注意深くフォローする必要があるでしょう。