通期利益は前年比7割減と大きく減少

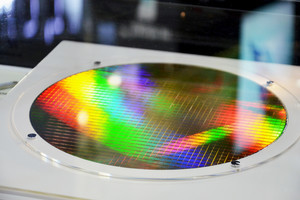

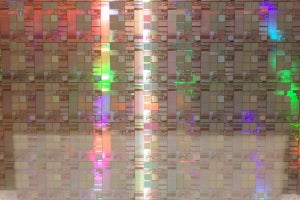

韓Samsung Electronicsが1月30日に発表した2019年通期決算概要によると、売上高は前年比5.5%減の230兆4000億ウォン、営業利益は同52.8%減の27兆7700億ウォン。さらに半導体部門のみの営業利益を見ると同68.5%減と、半導体メモリバブル崩壊の影響をもろに受け、全体の業績悪化の主要因となった。主な事業の比率はスマートフォンが42%、半導体が25%、家電が17%、ディスプレイが12%となった。

同社は第4四半期の業績について、第4四半期の利益は、メモリチップ価格の継続的な下落とディスプレイパネルの低迷の影響を受けた結果、前年同期と比べて大きく減少したとするが、サーバおよびモバイル向けメモリ需要に改善の兆しが出てきていること、ならびに主要なスマートフォンが堅調に販売されていることから全体的な売り上げの減少は緩やかになってきたとしている。

メモリ事業は、DRAM価格が出荷量は増加する一方で減少傾向が続いたため、利益が前年比で大きく減少した。ただし、データセンターやその他の主要なアプリケーションからの需要の増加とコスト削減により、売上高は前四半期比で増加したという。また、ロジックIC事業は、高解像度イメージセンサーとHPC(高性能コンピューティング)向けチップの需要により、前年同期比で利益が増加。ただし、ディスプレイパネル事業は、一部のプレミアムモバイル向けパネルに対する需要が弱かったほか、大型パネル事業の損失が拡大する結果となった。

メモリ市場は、データセンターからの需要増と5Gスマートフォンの登場により、徐々に改善に向かっている。Samsungでも、メモリ在庫が今年上半期のうちに前年の水準に戻ると予想しており、1Z-nm DRAMプロセスと第6世代V-NANDなど次世代のチップ生産への移行に注力する予定であるという。 。

ちなみに2019年の同社の設備投資額は総額で26兆9000億ウォン。そのうち半導体に22兆6000億ウォン、ディスプレイに2兆2000億ウォンが投じられている。2020年には、インフラストラクチャおよび中長期的なビジネスチャンスへの投資を継続しながら、市場からの変化する需要に対応するために、設備投資を柔軟に行うことにしている。

また、2020年は同社が普及に努める5Gに関連した半導体デバイスの特需で全体的な業績改善を期待しているが、グローバルなビジネス環境の不確実性も継続しているため、不透明感があるという慎重な見解を発表している。

2019年第4四半期の半導体事業概況

半導体事業のみの2019年第4四半期の売上高は前年同期比10.5%減、 前四半期比4.5%減の16兆7900億ウォン。営業利益は前年同期比55.6%減、前四半期比13.1%増の3兆4500億ウォンだった。前四半期比でプラス成長となり、回復の兆しが見えたとも言えるが、一部には一時的なプラス成長ではないかとの見方もある、

中核のメモリ事業は、サーバー需要の増加に牽引されて、堅実な需要が見えてきたほか、5Gネットワークの拡張に関連する主要アプリケーション需要も利益の押し上げに貢献した。また、四半期ごとにのプロセスの微細化によるコスト削減効果や差別化製品の売上増加もあり、収益が改善されたとしている。

DRAM事業をけん引したサーバー需要の増加は、主にデータセンター向け、特に中国の顧客が新CPUを採用したことに伴ってハイエンド品の受注が増加した模様だ。また、モバイル向けDRAMに関しては、5Gネットワーク市場の拡大に向けた動きと、ミドルレンジからハイエンドスマートフォンの高機能化によるメモリ搭載量の増加が後押し。PC向けDRAMに関しては、CPU不足などのマイナス要因があったものの、OEMのセットビルド(set-builds)増によって相殺となり、需要が堅調に維持されたという。

一方のNANDについても、スマートフォンの容量が増加傾向にあり、需要が予想を上回ったほか、サーバー向けSSDに対する需要の増加も業績を向上させる要因になったという。

2020年第1四半期はどうなる?

2020年第1四半期は、伝統的な季節的要因によりDRAM需要が弱まる時期だが、モバイルおよびサーバー向けDRAMの需要は比較的堅調に推移する見込みだという。同社は、プロセスノードの移行を加速させ、柔軟な製品構成を活用して高密度製品の需要に対応することにより、コスト競争力の強化を目指すとしている。

また、1月から3月にかけてのNAND価格は、市場が安定するにつれて、主にサーバーの需要に応じて上昇し続けると同社では予測している。また、収益性と競争力を高めるため、2020年前半に第6世代V-NANDへの移行プロセスを加速する予定だという。

2020年全体では、データセンターの投資増を背景に、サーバーDRAMに対する需要は堅調に推移すると予測している。モバイルに関しては、5Gの拡大とその影響を注意深く見守る必要があるものの、大手メーカーによる5Gスマートフォンラインアップの拡大が進めば、マスマーケットでの需要も高まってくるとみており、中でも中国での5Gネットワークの構築が、2020年のスマートフォン市場の需要を後押しすることが期待されるとしている。

NANDに関しては、データセンター向けサーバーSSDの需要が増加傾向にあるほか、5Gネットワークの拡大に伴い、モバイルデバイスの容量の増大ニーズが高まる可能性もあるとしている。また、ゲームや自動車などのアプリケーションからの新たな需要も期待される。

このほか、ファウンドリビジネスについては、5Gチップと高解像度CMOSイメージセンサー、そして中国顧客からのHPC向けチップの需要が2019年第4四半期の売り上げに貢献したという。2020年は8nmプロセスを採用したコンピューティングチップの大量生産と5G関連チップの需要により、売り上げの伸びは2桁%に達すると同社では予測。さらにEUVを用いたアプリケーションの拡大に向け、5nmおよび4nmプロセスを活用するための製品設計を完了する予定のほか、次世代の3nm GAA(ゲートオールアラウンド)プロセス技術の開発にも取り組んでいくとしている。