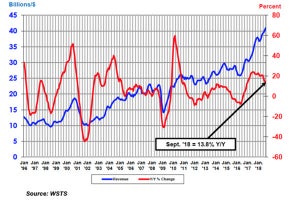

世界のIC市場の成長率は、2018年第1四半期に前年同期比23%増であったが、第2四半期は同22%増、第3四半期では同14%増と徐々に低下し、第4四半期には同6%増にまで減速するとの予測をIC Insightsが発表した。これは、半導体メモリ市場の軟化、とりわけ高止まり状態が続いたDRAM価格のピークアウトや仮想通貨採掘用ASIC需要の急降下を反映したものと言えるだろう。

2018年第3四半期の市場規模を前四半期比で見ると6%増となる。これは、従来のQ3/Q2の平均程度の伸び率である。ちなみにメモリ価格が上昇し続けた2017年のQ3/Q2比は同11%増で、半導体メモリのみに限れば、同18%増であった。しかし、2018年の半導体メモリのみのQ3/Q2比は、NAND価格の下落やDRAM価格の上げ止まりが反映され同8%増に留まっている。

対照的な業績結果となったSamsungとTSMC

半導体メモリビジネスの雄、韓国Samsung Electronicsが10月31日に発表した半導体部門(連結決算)の売上高は前年同期比24%増の24兆7000億ウォンで過去の記録を更新した。営業利益も前年同期比37%増の13兆6500億ウォンと、これまた記録を更新して増加。営業利益率も55%と、異常ともいえる高さが続いている。

この背景について同社は、サーバとモバイル向けのメモリの需要が伸びたと説明しているが、同社は、価格低下が続くNANDへの設備投資凍結に続いて、第3四半期に予定していたDRAMへの設備投資も凍結することで、メモリ価格の値崩れを抑制し、利益を最大化しようとする作戦をとっており、これがみごとに功を奏したようである。設備投資を凍結しても、それ以前に投資した分の寄与や微細化によるウェハ当たりのチップ数増加、習熟曲線に乗った歩留まり向上などで、出荷数量は増加している。

Samsungの好業績とは対照的なのが、半導体ファウンドリで世界トップの台TSMCである。同社は、2018年初頭、通期売上高を前年比15~10%増と予測していたが、春に10%、夏に9~7%、最近は6~5%へと下方修正を続けている。直近の第3四半期の連結決算は、売上高が2603億5000万NTドルで、前年同期比3.3%増とプラス成長を維持したものの、営業利益は852億5000万NTドルで、前年同期比2.9%減の減収となった。仮想通貨の下落や信用失墜により、期待していた仮想通貨採掘用ASIC需要が降下し続けている影響をもろに受けている。

Q4以降、先行きが不安なSamsungと明るいTSMC

絶好調に見えるSamsungの半導体事業だが、実はその先行きには不透明感が漂っている。同社は、2018年第4四半期から2019年第1四半期にわたって「季節的変動による需要低減(weak seasonality)」により業績が悪化する見通しを明らかにしている。

同社のスマートフォン事業は中国勢の猛追で不振に陥ったままとなり、有機ELに期待のかかるディスプレイ事業も期待したほどの利益が出ておらず、同社の営業利益の8割を半導体事業、とりわけ半導体メモリ事業に依存している。同社では、半導体メモリに替わりうる新たな収益源となる事業が育っておらず、今後、世界的なメモリバブル崩壊でメモリ事業が不振となった場合、企業全体の業績悪化に直結してしまうため、韓国マスコミや投資家は同社の先行きに厳しい見方をしている。これを反映して、同社の株価は低迷している。

一方、TSMCは、来年以降について明るい見通しを持っている。2018年通年の売上高予想が年初より低くなったとはいえ、創業以来初めて1兆NTドルを突破することが確実となったため、全社員に臨時ボーナスを支給することにしたようだ。同社の先端プロセスである7nmプロセスがすでに量産体制に入り、今年は売上高の1割を占める見込みだが、2019年には7nm製品の製造受託が急増し、テープアウトは100製品、売上比率も2割という目標を立てている。さらには、来年4月にも他社に先駆けて5nmプロセスのリスク生産を開始し、先端プロセスを欲する顧客を独占する戦略を立てている。

またTSMCは、世界最大の半導体市場になろうとしている中国市場での先進的なプロセスを欲する顧客を囲い込もうと、他社に先駆けた戦略を打ち出している。

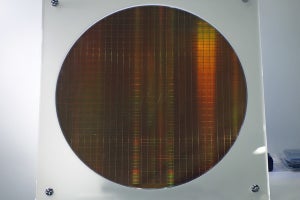

南京で2016年7月に着工した300mmウェハを用いた16nmプロセス対応ファブの稼働式典が当初の計画通り2018年10月31日に挙行された。実際には半年前倒しですでに生産が開始されており、すでに月産1万枚レベルに到達しているという。2017年9月に始まった製造設備搬入・立ち上げや試作が予想より早く進捗したため、中国勢の強い要求にこたえて前倒しできたとしている。同ファブでは、2019年末までに1万5000枚、2020年には最終目標である月産2万枚体制を敷く計画である。

なお、TSMCは、中国への製造技術情報の流出を避けるため、中国地方政府や中国企業との合弁事業形態を避けて、自社100%出資で運営している。また、その適用プロセスも当面の間、16nmまでにとどめる模様だ。