|

|

|

説明を行ったアプライド マテリアルズ ジャパン代表取締役社長の中尾均氏 |

半導体製造装置大手Applied Materials(AMAT)の日本法人であるアプライド マテリアルズ ジャパン(AMJ)は8月24日、先般、同社が発表した2017年度第3四半期(2017年5月~7月)の決算内容を踏まえた、半導体製造装置市場の見通しの説明を行った。

同社は1967年に、産業用ガス供給会社として設立、その後、半導体製造装置の製造販売に参入し、いまや年間売り上げ1兆円を超す業界を代表する企業へと成長を遂げた。そんな同社の2017年度第3四半期の業績は、2016年下期から半導体に対する需要が、アジアを中心に拡大を続けていることもあり、前年同期比33%増の37億4000万ドルとなった。この売上高について、AMJ代表取締役社長である中尾均氏は、「AMAT設立以来、もっとも高い四半期別売上高となった」と説明。同社の主要3部門(「Semiconductor Systems(半導体システム事業)」、「Applied Global Services(AGS:サービス事業)」、「Display and Adjacent Markets(ディスプレイ関連事業)」)ともに大きく成長したという。

具体的には、半導体システム事業が、前年同期比42%増の25億ドルで、全体の約7割を占める。納入先の分野別比率は、ファウンドリが39%、フラッシュメモリが38%、DRAMが15%、ロジックその他が8%となっている。「スパッタリング(PVD)とCMPの売り上げが伸びており、中でも同四半期におけるCMPの売り上げは過去最高を記録。CMPは通期でも10億ドルを突破する見通しで、過去最高になる」(同)とするほか、エッチングとCVDの合計売上高についても、過去最高レベルを達成したとする。

サービス事業については、同社はこの10年程度の間、製造装置のスペアパーツを提供するだけではなく、保守点検に付加価値をつけたソリューションそのものの提供を強化してきた。そうした取り組みもあり、こちらの事業も同四半期売り上げは過去最高となる同20%増の7億8000万ドルを記録。通期でも前年同期比で15%以上成長する見通しだという。

3つ目の事業は半導体ではなく、液晶ディスプレイや有機ELといったディスプレイ関連を中心とした事業だが、こちらもモバイル機器向け有機ELの高い設備投資意欲などに支えられ前年同期比31%増となる4億1000万ドルを達成。通期でも前年比50%を見込むとしているほか、2018年度も、有機ELへの継続した設備投資に加え、大型テレビの第10.5世代を活用した60型以上に対する市場拡大への期待などから、同30%以上の伸びを予想している。

成熟期に入ってもまだまだ成長が続く半導体産業

こうした同社の好調の背景には、半導体市場全体が好調さを維持しているということがある。かねてより、日本では、日本の半導体メーカーの苦境から、半導体市場そのものが斜陽のように取り上げられてきた。だが現在、かつてPCが半導体の主要消費デバイスであったころのような4年に1回のピークを迎え、その後2年間は下降曲線を描き、そこから上昇基調に戻るという「シリコンサイクル」のような市場の波は収まりつつある一方、スマートフォンを代表とするモバイル機器の市場拡大や、クラウド・ソーシャルといったサービスの登場によるデータセンター需要の拡大などもある。

確かに一時期のような2桁の成長率を常に達成する、という状況ではなくなったものの、それでも緩やかだが右肩上がりが継続する成熟に向けた市場状況にあり、決して斜陽産業ではない。現に、2017年の半導体市場は過去最高となる4000億ドルを突破し、状況次第では4100億ドルも突破する可能性があると報じられているほどである。

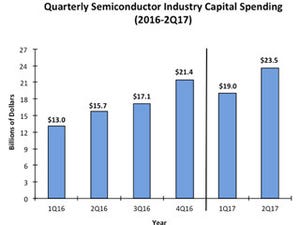

「半導体前工程製造装置(WFE:Wafer Fab Equipment)の市場規模は、2000年から2010年にかけては平均が255億ドル。最大と最小の差は80億ドル程度であったのが、2010年から2016年までで見ると、WFEの平均は324億ドル、最大と最小の差は30億ドルまで縮まっている。今後、AIやコンピュータビジョン、自動運転、IoT、ビッグデータ、AR/VRといったキーワードの下、より半導体が活用される市場のすそ野が拡大すれば、平均額は320億ドル以上となり、最大と最小の差額も30億ドルよりも少なくなることが期待される」(同)と、同社の市場の動きを分析しており、今後も半導体市場、ならびに製造装置市場が成長していくという期待を示している。

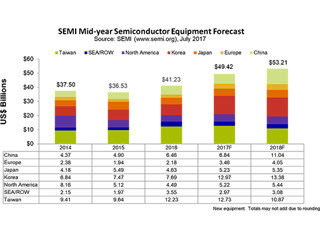

では、現在の半導体市場の好調を支えるものは何か、というと、ファウンドリの生産能力拡大に向けた設備投資はもちろんだが、DRAMやNANDといった半導体メモリの供給不足解消に向けた設備投資によるところが大きい。中でもNANDは、その用途拡大により、この数年の投資額はDRAMを超えている。NANDの2016年から2021年にかけたビット成長率も最低でも年率40%、最高で60%程度と期待されており、同社としても半導体設備の50%程度を占めるまでに成長する市場になるのでは、と見ている。

「メモリの出荷数量の推移を見ると、DRAMはリニアに増加だが、NANDは指数関数的に伸びており、今後もこの伸び方は続くのではないか」(同)とするほか、メモリのアクセス速度を見ると、DRAMとSSDの間にギャップが生まれつつあり、そこを埋める「ストレージクラスメモリ(Storage Class Memory)」といった新たなアプリケーションの登場も期待されるとする。

また、NANDの場合、容量の増加にも注目が集まる。すでにNANDサプライヤ各社は、32層や48層、場合によっては68層の3D NANDを商用化しているが、積層数が増えれば増えるほど、製造技術の難易度は上昇していくこととなる。例えば3D NANDでは、積層した各層への配線のために、各層の端を階段状に少しずつずらし、コンタクトを落とす領域(Staircase)を用意する必要があるが、各層をそれぞれリソグラフィで加工するとコストがかかり、コストメリットを得られないため、エッチングで処理をする手法が採用されているが、何度も工程を繰り返す必要があるので、レジストが弱いと駄目になってしまうし、強いと剥離が困難になるという課題がある。

そうした課題の解決に向け同社は、2015年にエッチング装置として「Centris Sym3」の提供を開始した。同装置では、プラズマの出力やイオンエネルギーコントロールなどを独自に調整することで、必要とされる複数回のエッチングを高い精度で完遂することが可能であり、これにより、工程を簡素化しつつ、高精度なStaircaseの加工を実現したとのことで、中尾氏も「Sym3は、6エッチングチャンバ+2アッシングチャンバ構成の装置ながら、過去50年の歴史において、もっとも早く市場への普及速度が速い装置であり、すでにその出荷数はエッチングチャンバ数で言えば4桁に達している」と、好調さを強調する。

なお、同氏は、「AMATは過去10年にわたって、総額1兆円規模の研究開発投資を行ってきた。Sym3もそうした投資の成果の1つ。継続して次のニーズに応じるための開発を進めてきたことが今日の好調さの源となっている」としており、現在は300mmウェハの次世代プロセスニーズのみならず、200mmウェハでもIII-V族のような化合物やSiGe、SiCなどといったシリコン以外の素材への対応や、自動車を中心とする高耐圧などに関するニーズへの対応に向けた研究開発を中国・西安を中心に進めているとのこと。今後も、こうした次に来るであろうカスタマニーズに対応する技術開発を継続的に進めていくことで、カスタマに向けた高い価値の提供を図っていきたいとする。また、日本地域としても、積極的に新卒・既卒問わずに人員の確保を進めることも含め、今後の事業拡大を図って行きたいとしていた。