3月14~15日、日銀は金融政策決定会合を開催する。そして、15~16日には、米FRB(連邦準備制度理事会)がFOMC(連邦公開市場委員会)を開いて、金融政策を検討する。日米の金融政策が、わずか40時間足らずの間隔で発表される。日銀は今年から金融政策決定会合を毎月から年8回に減らしており、従来より年8回のFOMCとは、常に近いタイミングで開催することになった。

日銀が追加緩和、FRBが利上げという方向性の違いが鮮明になるか

さて、日米金融政策の注目点は、日銀が追加緩和、FRBが利上げという方向性の違いが一段と鮮明になるかどうかだろう。

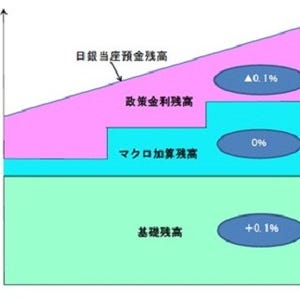

日銀は1月29日にマイナス金利の導入を決定した。マイナス金利の適用は2月16日に開始されたばかりなので、その効果(と弊害?)を見極めるという意味でも、連続での金融緩和(マイナス金利幅の拡大)の可能性は低いように思われる。

ただし、3月10日にRBNZ(ニュージーランド中銀)がサプライズでの利下げに踏み切ったように、世界経済や金融市場に関する懸念は根強い。また、この間に円高が進んだこともあって、日銀が連続緩和に踏み切るとの期待は市場に根強くある。

2月27日に閉幕した先のG20財務相・中央銀行総裁会議では、経済成長のために各国があらゆる政策を検討する方向が打ち出された。日本でも、2016年度補正予算の策定、2017年4月に予定されている消費税再増税の延期などとともに、一段の金融緩和が検討されることは自然だろう。

もっとも、2014年10月31日の黒田バズーカ第二弾、いわゆるハロウィーン緩和では、直後に安倍政権が消費税再増税の延期を打ち出したことで、財政再建を援護射撃しようとしていた日銀はハシゴを外されて苦い思いをしたはずだ。その轍を踏まないためにも、日銀は追加緩和を強く示唆しつつも、そのカードを温存するのではないかと思われる。

一方、FOMCでは金融政策の現状維持が決定されるだろう。注目は、昨年12月に続く追加利上げに関してどれだけ前向きな姿勢が示されるか、つまり「タカ派」の度合いだ。2月中旬には市場における「年内利上げ」の期待はほぼ消滅していたが、その後の米経済指標の改善などを受けて、足元では「年内1ないし2回の利上げ」が有力な見方となっている。

FOMC直後の会見で、イエレン議長は景気や物価の下方リスクを慎重に監視しつつ、「ゆっくりとした」利上げを続ける意向を表明するだろう。また、FOMCの政策金利見通し(参加者の中央値)は3カ月前の「年内4回の利上げ」から下方修正され、「年内2ないし3回の利上げ」を示唆すると予想される。

以上の基本シナリオに対して、実際の結果がどの程度かい離するか、それらに対して金融市場がどのように反応するか。日銀会合の結果発表からFOMCの結果発表まで、大変興味深い40時間になりそうだ。

執筆者プロフィール : 西田 明弘(にしだ あきひろ)

マネースクウェア・ジャパン 市場調査部 チーフ・アナリスト。1984年、日興リサーチセンターに入社。米ブルッキングス研究所客員研究員などを経て、三菱UFJモルガン・スタンレー証券入社。チーフエコノミスト、シニア債券ストラテジストとして高い評価を得る。2012年9月、マネースクウェア・ジャパン(M2J)入社。市場調査部チーフ・アナリストに就任。現在、M2JのWEBサイトで「市場調査部レポート」、「市場調査部エクスプレス」、「今月の特集」など多数のレポートを配信する他、TV・雑誌など様々なメディアに出演し、活躍中。

※写真は本文と関係ありません