市場動向調査企業である英IHS Markitの日本法人IHSグローバルが主催する「第33回 ディスプレイ産業フォーラム」が2017年7月27日~28日にかけて東京にて開催された。同社のディスプレイ部門およびコンシューマ・エレクトロニクス部門の各分野担当アナリストが一堂に介して、世界規模のフラットパネルディスプレイ(FPD)産業の最新の市場調査結果を発表したほか、2017年下期および2018年以降の動向予測が発表された同フォーラムの模様を複数回にわたってお届けしたい。

|

|

|

図1 David Hsieh(謝勤益)氏 (以下、本連載のすべての講演者の顔写真はIHS提供) |

冒頭、同社ディスプレイ部門を統括するシニアディレクタ―のDavid Hsieh(謝勤益)氏は、FPD市場全体の今後の動向を次のように概観した。

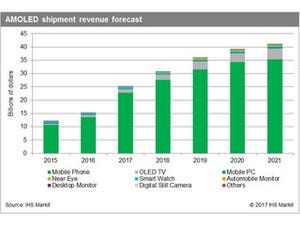

- ディスプレイは2015~2024年の10年間、年平均5%(面積ベース)で成長すると予測される。テレビと新分野が成長をけん引する。有機EL(OLED)テレビ向けの年平均成長率は49%、パブリックディスプレイ向けは12%、車載向けは8%、携帯電話向けは6%という見通し

- 大型テレビ用液晶(LCD)パネルは2017年下期から2018年にかけて供給過剰に陥る

こうした動きから、2018年から2020年にかけてサプライチェーンの大きな変革が生じる可能性があるという。具体的には、韓国Samsung Visual Displayは、さらにハイエンドに注力する方向でビジネスプランを見直し、供給確保のためパネルメーカーに投資する可能性があるほか、中国BOEはさらなる垂直統合強化のための投資を継続、そして韓国LG Displayは、これまでと同様、液晶と有機ELテレビの両方に投資を継続していくといった具合だ。

テレビは液晶、有機ELともに今後さらに大型化する傾向にあるという。具体的には、現在の平均サイズは43型だが2022年には49型になるという。また、世界のディスプレイ市場に占める液晶、有機EL、その他の売上比率は2017年時点では液晶80%、有機EL19%、その他1%であるが、2020年には、70%/28%/1% 、2024年には、64%/36%/0%と変化していくことが予測される。

一方、スマートフォンの有機ELパネルの搭載率は、2017年で25%となる見通しだが、2019年にはそれが36%まで向上し、a-Si液晶パネル(33%)、低温poly-Si(LTPS)液晶パネル(31%)を上回るとする。

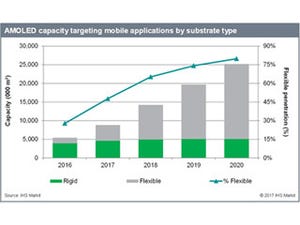

Samsung Displayは中小型の有機EL業界で、技術だけではなく、生産能力で圧倒的な強みを発揮している。新興の中国勢が多数の有機EL量産工場の建設を進め、キャッチアップを図ろうとしているが、Samsungもフレキシンブル有機ELパネルの大増産に向けた生産能力増強の準備を進めており、後続を引き剥がしにかかっている。

Samsungは競合のLGからも液晶パネル購入を画策

Samsungは液晶パネルを子会社のSamsung Displayだけではなく、中国・台湾メーカーからも購入しているが、2017年からLG Displayからも購入を始めた模様だ。一方、シャープからの購入は2017年から取りやめている。LGは、LG Displayのほか中国・台湾メーカーおよびシャープからパネルを購入している。ちなみにソニーはLG Display、Samsung Display、中BOE、台AUOその他から購入しているほか、パナソニックは、子会社の生産中止に伴いLG Dispalyに切り替えた。Appleは、主にLG Displayとジャパンディスプレイから購入しているが、2016年からノートパソコン用液晶パネルに関してはBOEからの購入も開始した模様だ。

米国に液晶パネル工場を建設する意味と意義

同フォーラムが開催される前日の7月26日(米国時間)、トランプ米大統領は電子機器の受託製造サービス(EMS)大手の台湾 鴻海(ホンハイ)精密工業が100億ドル以上を投じ、米ウィスコンシン州に最新鋭の第10.5世代(G10.5)液晶パネル工場を建設すると発表した。

この動きを受けてHsieh氏は、米国に液晶工場を建設するメリットとデメリットを以下のようにまとめた。

メリット

- 関税:現在、米国はすべての液晶パネルをアジアから輸入しているが、その関税は4.5%である。米国内で製造すればこれは不要となる

- 輸送:アジアからのパネルは、太平洋を船で運ばれカリフォルニア州ロングビーチかメキシコで荷揚げされたのち、陸路で輸送されるが、このような長距離輸送が不要になる

- 技術力:工場運営には優秀な技術者が必要だが、米国内で十分確保できる

- 鴻海の米国でのテレビビジネス:OEM/ODMテレビメーカーである鴻海は1900万台のテレビを自社(シャープ)およびソニーなどの顧客のために製造しているが、米国内でテレビを製造できるようになる。

中立

- シャープの米国でのテレビビジネス:シャープはテレビの自社ブランドの米国での使用権を2020年までの期限付きとはいえ中国のHisenseに譲ってしまった。2020年以降は鴻海はシャープおよび自社ブランド名を米国で使えるようになる。工場稼働はそれ以降だから問題はない。

デメリット

- 投資:米国の政治システムは新たに鴻海が建設したファブを直接子会社化することを認めるかどうかはっきりしていない

- 装置調達:Applied Materials(AMAT)やLam Researchなど一部のディスプレイ製造装置メーカーは米国にあるが、多くの製造装置メーカーはアジアにある

- ディスプレイサプライチェーン:米国には皆無。トランプ政権下でバックライトはメキシコから輸入できるのかは不透明

- 露光装置:肝心な露光装置は米国内で調達できず、ニコンから輸入するしかない

- ガラス基板:G10.5の大型ガラス基板を供給できるガラスメーカーは極めて限られている

- 水資源:製造には、毎日6万平方メートルの水が必要だが確保できるか否かは疑問

なお、鴻海の「Flying Eagle Project(米国進出計画)」によると、今回発表したウイスコンシン州の大型液晶工場のほかに、ミシガン州に車載や航空産業向け中小型ディスプレイ製造用の第6世代液晶パネル工場を建設する計画も立案されているが、その実現可能性は不明であるという。

(次回は8月17日に掲載予定です)