海外旅行に出かける際には海外旅行傷害保険に加入するのが一般的ですが、最近では保険が付帯されているクレジットカードを持っている人も増え、「保険はクレジットカード付帯で」という人も増えています。

でもクレジットカードについているから大丈夫と安心していると、いざというときに思わぬ大出費に陥ってしまうケースもあるので、過信せず内容をよくチェックして、万全な補償を確保して出かけましょう。

海外旅行傷害保険つきのカードはお得ってホント?

海外では公的保険が充実している日本と違って高額の治療費がかかることも珍しくありません。また不慣れな旅先で病院を探したり言葉が不自由な中での治療には不安もあることでしょう。そんなときに頼りになるのが海外旅行傷害保険です。

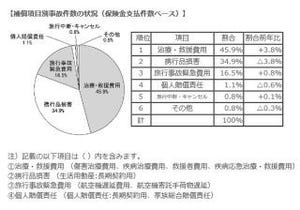

この保険は、旅行中の病気や事故による死亡・高度障害、病気治療などをはじめ、携行品の損害や賠償責任などが補償されるもの。さらに飛行機が遅延した場合に発生した費用や遭難などで救援が必要になったり、家族が渡航しなければならなくなったときの費用の補償も、必要に応じてつけられるようになっています。

海外旅行傷害保険付きのクレジットカードは、カードを保有していれば旅行のたびにこのような保険に加入せずともあらかじめ決められた補償が受けられるカードです。

ゴールドカード以上のステイタスカードはほとんどこのサービスが付いていますが、一般カードでも保険付きのものもあるので、海外旅行に出かけるのが大好きという人は、保険が付いているクレジットカードを1枚持っておくといいでしょう。

楽天カードのように年会費が無料のカードにも保険が付帯されているものもありますが、一般的に年会費がかかるカードが多いようです。ただ、自分で保険に加入するとなれば1回の旅行で保険料は数千円~1万円前後かかるので、年に1回以上海外に出かけるのであればこうしたクレジットカードを持っていると年会費がかかったとしても損にはなりません。

自分で保険に加入しなくても補償は十分なの?

海外旅行の際に保険でカバーしたい金額、補償範囲は人によってまちまちですが、保険のお世話になる可能性が高いのが、旅先で病気や事故による治療費の補償、そして携行品の損害ではないでしょうか。

ところが、クレジットカードに付帯されている保険では、これら治療費の補償や携行品の損害補償が付いていないものや、あっても補償限度が低いケースがあるので、注意が必要です。

また、クレジットカードの保険では、死亡・後遺障害の補償が事故による場合のみとなっているケースがほとんど。つまり病気で死亡したり後遺症が残った場合には補償されません。これらは別の生命保険できちんとカバーしているなら、特段問題にはなりませんが、病気の死亡保障もつけておきたいという場合には、別途保険に加入する必要があります。

「短期間の旅行だから、今回はクレジットカードの補償だけでいっか」と軽い気持ちで出かけてしまうと、いざというときに後悔することにもなりかねません。カードの保険が付いているからと安心せず、この部分はよくチェックしておきましょう。

これから保険付きクレジットカードを作ろうと思っているなら、最高○千万円という額だけでなく、細かい補償内容を吟味して選ぶことが大事です。

ちなみに旅行保険などの損害保険の場合、複数の保険に加入しても一番大きな金額に加入した保険金額が最高金額となりますが、治療費用は複数の保険の保険金額を合算した額が最高補償額になるので、カードの保険では治療費用の保障が足りない場合には、複数の保険付きクレジットカードを持つか、別途不足分だけ保険に加入するなどで補償額を増やすといいでしょう。

気をつけなければならないことってある?

クレジットカードについている保険は、海外に出かけたときに自動的に補償が開始されるものと、そうでないものがあるので注意が必要です。特に何の手続きもせずに、いつでも旅行先での補償が得られるカードは自動付帯といいます。それに対して利用付帯というカードもあり、利用付帯カードの場合は、旅行代金などをカードで支払った場合に、その旅行中の補償が受けられます。つまり、ツアーの費用やエアチケット代などを別のカードやキャッシュで払った場合には、利用付帯の保険付きクレジットカードを持っていても保険は適用されないので注意が必要です。

また、子どもがいる人は、子どもの補償も必要です。クレジットカードの保険でもゴールドカード以上のステイタスカードでは、カード所有者の家族の補償もカバーする保険が付いているものが多いので、家族まとめてカードの保険でカバーしたいと考えるならそうしたカードを選ぶといいでしょう。ゴールドカードなどは年会費が1万円以上するのが一般的ですが、家族で海外に1回行く場合の保険料と比較しても決して高くないので、検討の価値ありです。ただし、各カードによって補償される家族の範囲や家族の補償額が異なるので、申し込み前にきちんと確認することをお勧めします。

<著者プロフィール>

ファイナンシャルプランナー 堀内玲子

証券会社勤務後、編集製作会社で女性誌、マネー関連書などの編集を経て1993年に独立。1996年ファイナンシャルプランナー資格を取得。FPとして金融・マネー記事などの執筆活動を中心に、セミナー講師、家計相談などを行う。著書に「あなたの虎の子資産倍増計画」(PHP研究所・共著)「年代別 ライフスタイル別 生命保険のマル得見直し教室」(大和出版)など。